Titolo molto di moda nelle recenti settimane, in quanto legato a doppio filo con un altro tema altrettanto di moda (Intelligenza Artificiale) NVIDIA Corporation (NASDAQ:NVDA) è diventata una delle azioni maggiormente seguite (e comprate?) nei portafogli degli investitori.

Andiamo quindi a vedere una panoramica del titolo in attesa delle trimestrali che saranno rilasciate a fine maggio.

NVIDIA CORPORATION si concentra su grafica per personal computer (PC), unità di elaborazione grafica (GPU) ed anche intelligenza artificiale (AI). Opera attraverso due segmenti: GPU e Tegra Processor. I marchi del prodotto GPU mirano a mercati specializzati, inclusi GeForce per giochi, Quadro per progettisti, Tesla (NASDAQ:TSLA) e DGX per scienziati informatici AI e grandi ricercatori di dati; e GRID per utenti dell'elaborazione dati visivi basati su cloud. Il marchio Tegra integra un intero computer in un singolo chip, ed incorpora GPUs ed unità di elaborazione centrale multi-core per guidare super-elaboratori per giochi mobili e dispositivi d'intrattenimento, come anche robot autonomi, droni ed auto. Il processore della Compagnia crea piattaforme indirizzate a quattro mercati: Gioco, Visualizzazione Professionale, Centro Dati ed Automobilistico. L'offerta include NVIDIA DGX AI supercomputer, la piattaforma di calcolo per auto NVIDIA DRIVE AI ed il servizio per il gioco in cloud GeForce NOW.

I dati in sintesi

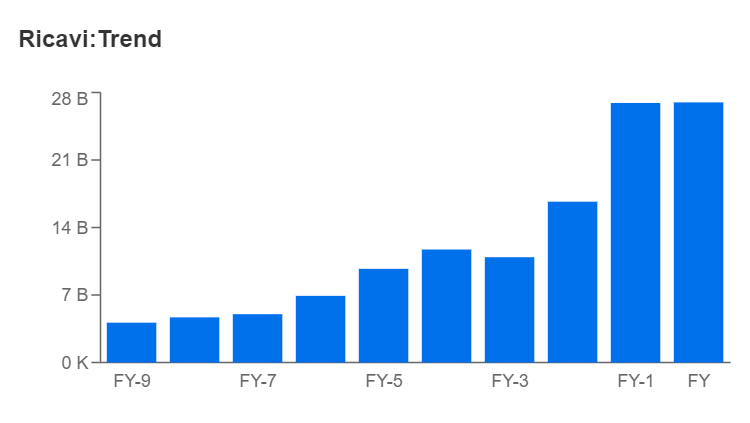

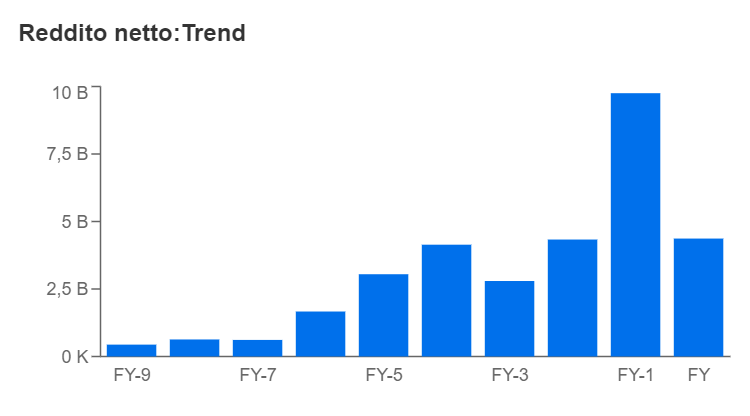

Iniziamo subito andando a vedere lo storico dei bilanci, da cui otteniamo diverse indicazioni utili, tra cui:

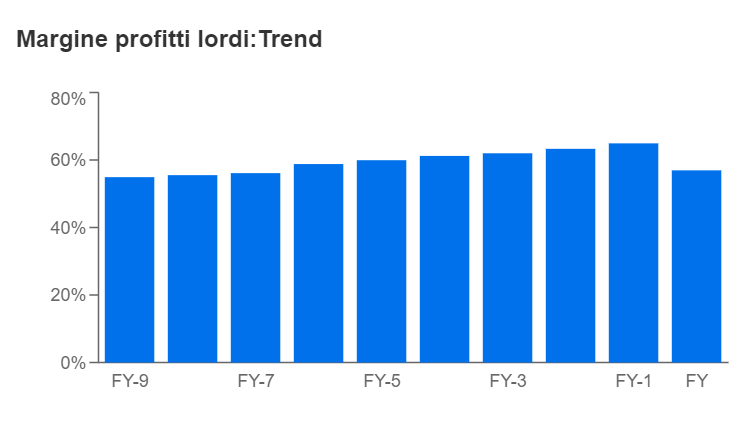

Trend di fatturato ed utili crescente nel tempo (ad eccezione dell’ultimo anno di utili, difficile un po' per tutte le tech, sarà interessante vedere come si comporterà l’anno successivo, specie se ci fosse questa famosa spinta dell’AI). La marginalità risulta mediamente intorno al 60%, costante anche questa nel corso degli anni ad eccezione dell’ultimo, segno che l’azienda riesce ad aumentare il proprio fatturato senza incidere sui margini.

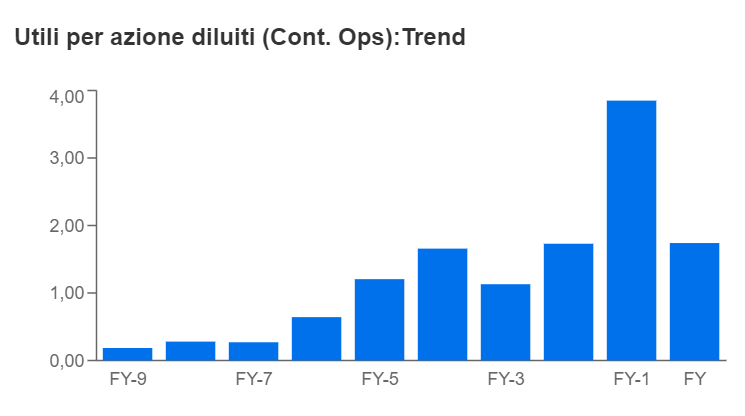

Il tasso di crescita annuo degli EPSd (utili per azione diluiti) è del 29% negli ultimi 10 anni, come sempre però notiamo sotto che l’ultimo anno si è avuto un ridimensionamento non indifferente. Quindi la domanda che dobbiamo sempre porci è se questi tassi di crescita siano ancora sostenibili (per esempio già riducendo l’analisi agli ultimi 5 anni ci rendiamo conto di come in verità la crescita sia dovuta principalmente ai primi anni).

Stato Patrimoniale e Flussi di cassa

Tra liquidità ed investimenti a breve termine, NVIDIA Corporation (NASDAQ:NVDA) possiede oltre 13 Miliardi, per un totale di attivo corrente intorno ai 23 Miliardi circa. Questo rispetto al passivo corrente (6.5 Miliardi circa) risulta un ottimo equilibrio di breve termine.

Il rapporto Debt to Equity risulta sotto controllo (0.86) e permette anche in questo caso un buon equilibrio lato patrimoniale.

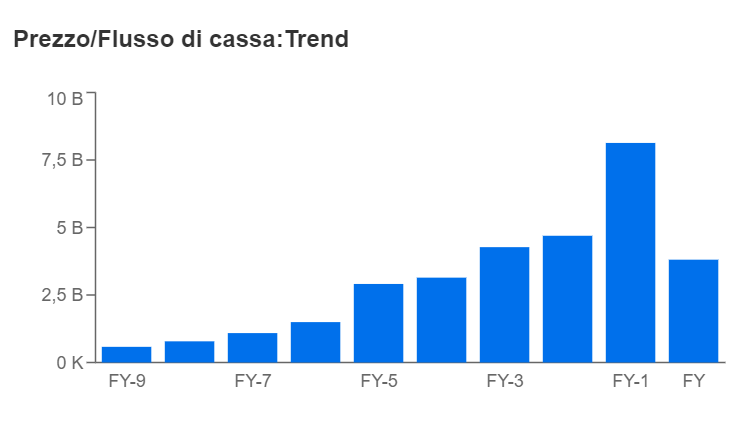

Lato flussi di cassa, quello operativo così come il Flusso di cassa libero presentano dei trend altalenanti, sempre con una crescita fino all’ultimo anno che invece risulta in forte contrazione.

Con un FCF di 3.8 miliardi (ultimo disponibile) il rendimento da FCF è pari allo 0.5% circa, il che è un livello davvero molto basso. Mediamente un buon livello di redditività è tra 8-10% quindi l’azienda su questa metrica sicuramente deve far riflettere.

Valutazioni

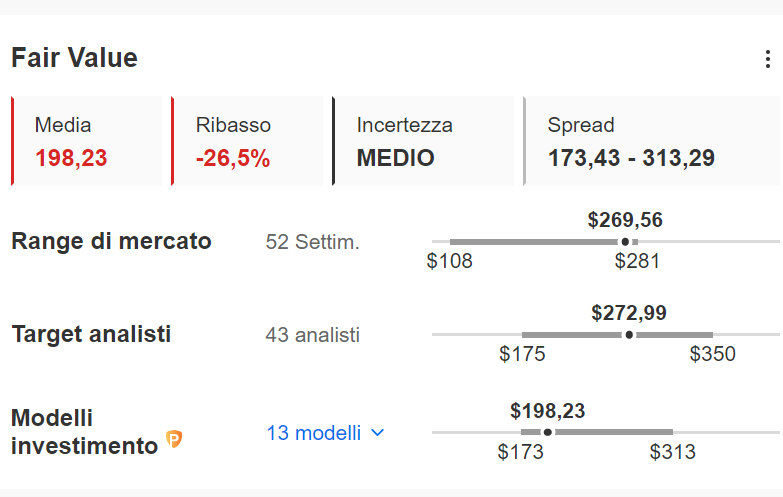

Veniamo adesso alle valutazioni, in particolare il titolo ad oggi (269 USD ultimo prezzo) presenta un valore molto caro rispetto al fair value, dato intorno ai 198 Dollari ad azione (basato sulla media di 13 modelli matematici differenti).

Ed anche considerando le stime degli analisti, che probabilmente vedono una spinta lato AI, il target price medio arriva a 272 Dollari, più vicino quindi ai valori attuali, ma sempre con un margine molto ridotto (quasi nullo) sui prezzi.

Da gennaio il titolo ha visto un incremento di oltre il 90%, sull’onda del rimbalzo dei mercati ma soprattutto della narrativa legata all’AI.

In attesa della prossima trimestrale, che potrebbe ancora dare qualche spinta basata più sulle aspettative e su progetti legati alll’AI, ritengo che a queste valutazioni ci sia un rischio eccessivo per l’investitore che intenda acquistarla su orizzonti diversi dal brevissimo termine.

Le analisi sono state effettuate utilizzando InvestingPro, link allo strumento cliccando nell’immagine o QUI.

Vi ricordo che per valutare bene un’azione partendo dai bilanci, potete iscrivervi gratuitamente al prossimo webinar del 27 aprile “7 caratteristiche per scegliere un'azione di qualità”, a QUESTO LINK.

Alla prossima!

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di assets, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore"