- La lettura del report NFP di luglio è risultata più del doppio delle aspettative dei mercati

- I bond sono crollati ma l’azionario ha chiuso la settimana sorprendentemente bene

- Il dato IPC di questa settimana farà più luce sulle probabilità di un atterraggio morbido

Lo straordinario report sull’occupazione della scorsa settimana renderà ancor più interessante il dato sull’indice IPC di domani, mercoledì. I prezzi al consumo confermeranno un’economia ancora surriscaldata sullo sfondo di trimestri consecutivi di crescita del PIL negativa? La pandemia continua a sconvolgere quelli che erano degli indicatori economici stabili. Il dato forte sull’occupazione di venerdì scorso è stato, ovviamente, accolto con tremende vendite sul mercato dei bond, con i titoli del Tesoro a 2 anni USA schizzati da quasi il 2,8% ad oltre il 3,2%. I trader ora si aspettano che il tasso dei Fondi Fed balzi verso il 3,65% entro l’inizio del prossimo anno, in base allo strumento FedWatch del CME Group.

Reazione al report NFP: i rendimenti dei Treasury a breve scadenza schizzano

Fonte: Investing.com

Il mercato azionario ha reagito in modo molto più favorevole di quanto si aspettassero molti investitori. Sono sicuro che gli esperti si aspettavano che i titoli azionari, in particolare quelli growth, sarebbero crollati in risposta a dei tassi più alti, come hanno fatto nel primo semestre. Ma non è stato così stavolta.

La capacità dell’S&P 500 di sopportare dei rendimenti più alti venerdì scorso potrebbe aver dato al Presidente della Fed Jerome Powell più munizioni per alzare i tassi senza far crollare mercati ed economia. All’azionario vanno finalmente bene dei tassi di interesse più alti? Il report sull’inflazione di domani potrebbe dare la risposta.

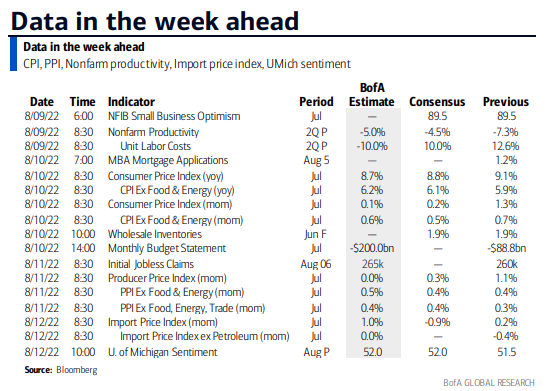

Gli economisti si aspettano un aumento di appena lo 0,2% su base mensile dell’indice IPC. Prezzi della benzina più bassi e costi degli alimentari minori hanno contribuito a ridurre drasticamente il rialzo rispetto al +1,3% di giugno. L’indice IPC core, che esclude i segmenti volatili di alimentari ed energetici, dovrebbe salire di uno scomodo 0,5%. I dati sull’indice IPP arriveranno giovedì mattina.

I dati economici attesi questa settimana: IPC mercoledì, IPP giovedì

Fonte: Bank of America Global Research

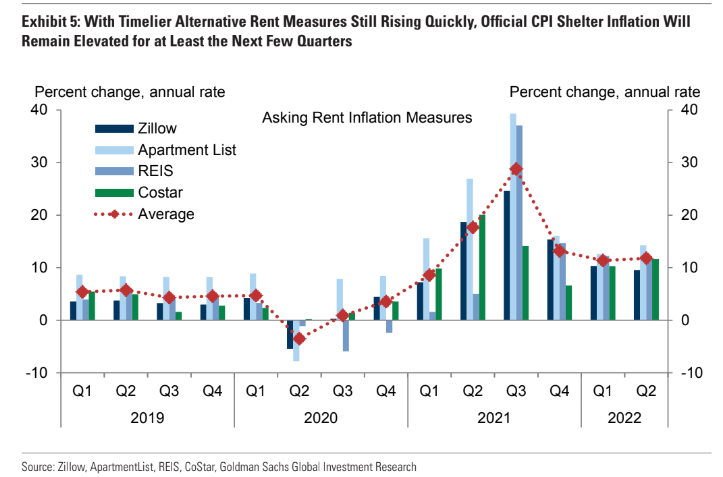

Mentre il costo medio di un gallone di benzina alla pompa torna a scendere sotto i 4 dollari, in calo ogni giorno dal minimo di metà giugno dell’S&P 500, le componenti legate ad alloggi e compensi probabilmente risulteranno in letture dell’IPC elevate sull’anno. Gli analisti di Goldman Sachs vedono i prezzi degli affitti in particolare spingere l’inflazione generale e core nel 2022.

L’indice IPC ufficiale probabilmente resterà alto per via della componente legata agli alloggi

Fonte: Goldman Sachs Investment Research

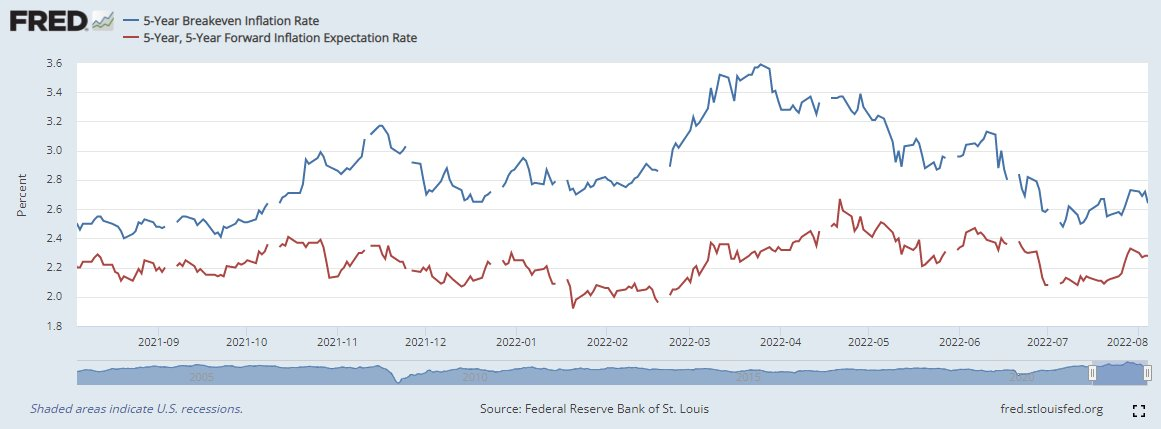

Intanto, le aspettative dei trader riguardo all’inflazione futura si sono stabilizzate. E forse questo allentamento dell’incertezza aiuta gli investitori a valutare il valore intrinseco dei titoli azionari. Il tasso di inflazione di pareggio a 5 anni è ben lontano dal massimo di marzo vicino al 3,6% e solo poco sopra il minimo di un mese fa di circa il 2,4%. Il pareggio a 5 anni forward è vicino alla metà del range ad un anno, il che rende il tasso di pareggio decennale pari al 2,46% all’attestazione della scorsa settimana. Ciononostante, la volatilità del tasso dei Treasury resta altissima.

Aspettative sull’inflazione: in stabilizzazione dopo un primo semestre volatile

Fonte: Federal Reserve di St. Louis

Morale della favola

Tutti gli investitori vogliono sapere se i titoli azionari sono in un nuovo mercato rialzista; quello del 16 giugno è stato un minimo o il bottom? Sono dell’idea che avremo più chiarezza sulla questione in base a come reagiranno i titoli al dato IPC di domani. La Fed si trova nella posizione migliore di sempre per alzare i tassi, in quanto un atterraggio morbido potrebbe essere possibile grazie ad un mercato del lavoro storicamente teso e ad un raffreddamento del tasso di inflazione.

Nota: Mike Zaccardi non possiede nessuno degli asset menzionati in questo articolo.