A una sola settimana dalle elezioni presidenziali americane, l’incertezza è sempre più diffusa. Gli investitori si chiedono come posizionare il proprio denaro, preparandosi alla possibilità di una significativa volatilità e di cambiamenti di mercato.

Mentre alcuni hedge fund stanno facendo mosse audaci sui cosiddetti “Trump trades”, noi di U.S. Global Investors vediamo le cose in modo diverso.

Condivido infatti le recenti prospettive del miliardario gestore di hedge fund Paul Tudor Jones su oro e Bitcoin (che confermano quanto scrivo da molti anni). Come lui, al momento privilegiamo gli asset alternativi come scelta intelligente per il futuro.

Non è che stiamo scommettendo contro le azioni o l’economia, che crediamo si comporterà bene nel tempo indipendentemente da chi vincerà la Casa Bianca il mese prossimo. Tuttavia, è evidente che la situazione è ormai compromessa: L’aumento del debito statunitense e le tensioni geopolitiche indicano la necessità di una forte copertura.

Il problema del debito americano in crescita esponenziale

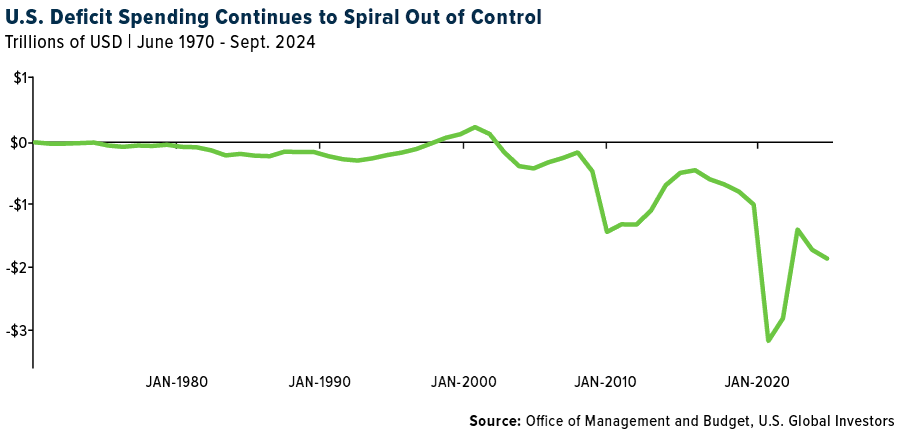

Non vi sorprenderà leggere che la situazione del debito statunitense è andata fuori controllo. Solo 25 anni fa, il debito nazionale era poco meno del 60% del PIL. Oggi, questo tasso è raddoppiato al 120%.

Secondo Paul Tudor Jones, fondatore e CEO di Tudor Investment Corp., ciò pone gli Stati Uniti in una posizione precaria, insostenibile nel lungo periodo se non si interviene seriamente per contenere la spesa pubblica.

Sappiamo tutti che i politici sono abili nel promettere maggiori spese (nel caso dei democratici) o tagli alle tasse (nel caso dei repubblicani) per far felici gli elettori. È facile capire perché Jones sia preoccupato che entrambi gli approcci non facciano altro che aggravare il problema del debito. Come ha sottolineato, gli Stati Uniti “finiranno al verde molto presto se non affrontiamo seriamente i problemi di spesa”.

Non si tratta solo di un’affermazione drammatica, ma di una verifica della realtà. Il deficit federale per il 2024 ha superato i 1.800 miliardi di dollari, con un aumento dell’8% rispetto all’anno precedente. Nel frattempo, l’onere del debito, che si sta rapidamente avvicinando ai 36.000 miliardi di dollari, non mostra segni di attenuazione.

Tutte le strade portano all’inflazione

Quando il governo continua a stampare denaro per finanziare le proprie spese, il risultato inevitabile è l’inflazione. E in tempi di inflazione, il potere d’acquisto degli asset tradizionali come le obbligazioni si erode. Per questo motivo Jones predilige gli asset che hanno una buona performance in contesti inflazionistici, come l’oro, l’argento, le materie prime e il Bitcoin. Concordo pienamente con questa valutazione.

Pensateci: Perché voler possedere asset a reddito fisso quando i tassi d’interesse sono in fase di adeguamento e probabilmente saranno inferiori al tasso d’inflazione? Le obbligazioni a lunga scadenza sono particolarmente vulnerabili. Le banche statunitensi, ricordiamo, sono ancora alle prese con miliardi di dollari di perdite non realizzate sulle loro posizioni a reddito fisso. Secondo lo screener bancario della Florida Atlantic University, nel primo trimestre le perdite non realizzate sugli investimenti held-to-maturity della Bank of America (NYSE:BAC) sono state di ben 110 miliardi di dollari, più di qualsiasi altro istituto statunitense.

La Fed cercherà probabilmente di “gonfiare” la sua via d’uscita da questa situazione, ovvero di mantenere i tassi d’interesse nominali più bassi dell’inflazione per sostenere la crescita economica. Per gli investitori, ciò significa che per preservare la ricchezza sarà necessario posizionarsi in modo intelligente su asset alternativi.

Jones sta già scommettendo contro il mercato obbligazionario - “è chiaro che non possiederò alcun reddito fisso”, ha dichiarato la scorsa settimana alla CNBC - e credo che molti investitori farebbero bene ad adottare un approccio simile.

Il caso dell’oro e dell’argento

Cominciamo con l’oro e l’argento. Entrambi sono stati per secoli beni rifugio, e per una buona ragione. Quando le tensioni geopolitiche sono aumentate, quando l’inflazione ha fatto capolino e/o quando c’è stata incertezza sui mercati, gli investitori si sono riversati su oro e argento.

Quest’anno non fa eccezione. Nel 2024 abbiamo visto l’oro infrangere più volte i record, con un aumento dei prezzi di oltre il 32% da un anno all’altro, la migliore crescita annuale del metallo dal 1979.

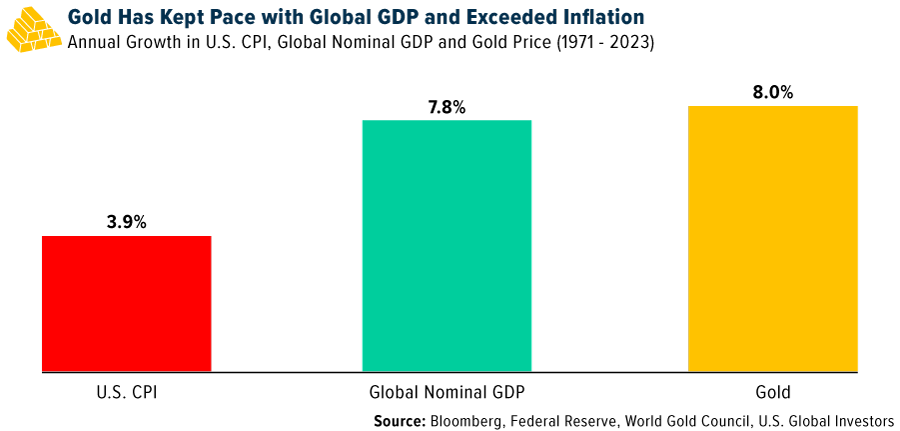

Secondo i dati del World Gold Council, l’oro ha costantemente superato sia l’inflazione che il tasso di crescita dell’economia mondiale. Dal 1971 al 2023, il tasso di crescita annuale composto (CAGR) dell’oro è stato dell’8%, rispetto al 4% dell’indice dei prezzi al consumo (CPI) statunitense e al 7,8% della crescita del PIL mondiale.

L’argento, spesso definito “l’oro dei poveri”, è un altro bene che merita attenzione. Grazie alle sue applicazioni industriali, soprattutto nel settore dell’energia verde, l’argento ha un forte potenziale di crescita futura. Secondo una proiezione, la transizione verso l’energia pulita potrebbe aumentare drasticamente la domanda di argento nella tecnologia fotovoltaica (PV), consumando potenzialmente tra l’85% e l’incredibile 98% delle attuali riserve globali di argento entro il 2050.

Bitcoin: l’oro digitale

Parliamo ora del Bitcoin. Il più grande asset digitale del mondo è diventato rapidamente la riserva di valore preferita da molti investitori, soprattutto quelli che cercano di proteggersi dal deprezzamento della valuta fiat. Quasi la metà di tutti gli hedge fund tradizionali ha attualmente un’esposizione alle criptovalute, compreso il Bitcoin.

Anche le istituzioni sostengono il Bitcoin con lo stesso entusiasmo. Basta guardare l’iShares Bitcoin Trust (NASDAQ:IBIT) di BlackRock. Si tratta di uno degli ETF a più rapida crescita nella storia della finanza, con un patrimonio in gestione che ha superato i 26 miliardi di dollari. Non è un risultato da poco.

La natura decentralizzata del Bitcoin, la limitazione dell’offerta e la crescente accettazione da parte delle istituzioni lo rendono un asset interessante in tempi di incertezza. Come l’oro, è una copertura contro l’inflazione, ma offre anche il potenziale per un significativo rialzo man mano che più investitori e istituzioni ne riconoscono il valore.

Non fatevi distrarre dal rumore delle elezioni

Ora, so che molti di voi si stanno chiedendo: “E le elezioni? E se vincesse Trump? E se vincesse Harris?”.

Ecco una notizia: Nel lungo periodo, potrebbe non essere così importante come pensate. Larry Fink, CEO di BlackRock ha fatto un’ottima osservazione quando ha detto di essere “stanco di sentire che questa è la più grande elezione della vostra vita. La realtà è che nel tempo non ha importanza”.

Sebbene gli hedge fund stiano prendendo posizione in “Trump trades” come le prigioni private e i combustibili fossili, riteniamo che cercare di temporizzare il mercato sulla base dei risultati elettorali sia un gioco rischioso. Certo, le elezioni provocheranno volatilità a breve termine, ma se vi posizionate sugli asset giusti, come l’oro, l’argento e il Bitcoin, credo che sarete ben posizionati per superare la tempesta.

Quale titolo dovresti acquistare nel prossimo trade?

Con le valutazioni che schizzano nel 2024, molti investitori non se la sentono di investire in borsa. Sei indeciso su dove investire? Accedi ai nostri portafogli e scopri le nostre opportunità ad alto potenziale.

Solo nel 2024, i ProPicks IA hanno identificato 2 titoli che sono schizzati di oltre il 150%, 4 titoli saliti di oltre il 30%, e altri 3 che sono saliti di oltre il 25%. Si tratta di dati che lasciano di stucco.

Con i portafogli adatti ai titoli degli indici Dow, S&P, ai titoli tech e a quelli Mid Cap è possibile esplorare varie strategie per creare ricchezza.