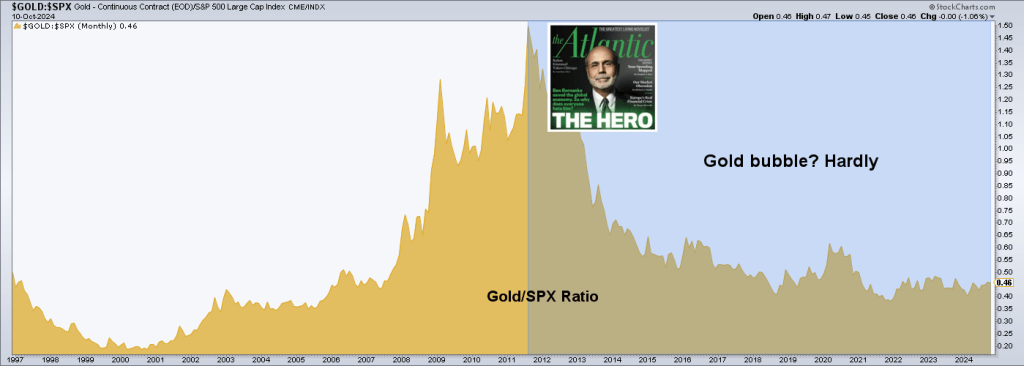

L’attuale fase di mercato rialzista dell’oro è stata un po’ in sordina rispetto a gran parte della fase 2000-2011, quando è stata davvero rumorosa. Gran parte di ciò può essere attribuito al fatto che l’oro è ancora in calo rispetto all’indice S&P 500 e agli altri principali indici azionari (è in aumento dal 2021 rispetto a misure minori e più ampie, come le Small Cap e l’indice Value Line Geometric), mentre l’oro ha registrato un boom rispetto all’SPX dal 2000 al 2011.

L’oro è ora in crisi rispetto al grande mercato rialzista dei titoli azionari, istigato, alimentato e sostenuto da una bolla pluridecennale di politiche inflazionistiche, soprattutto monetarie (Fed e altre banche centrali), ma anche fiscali (governo).

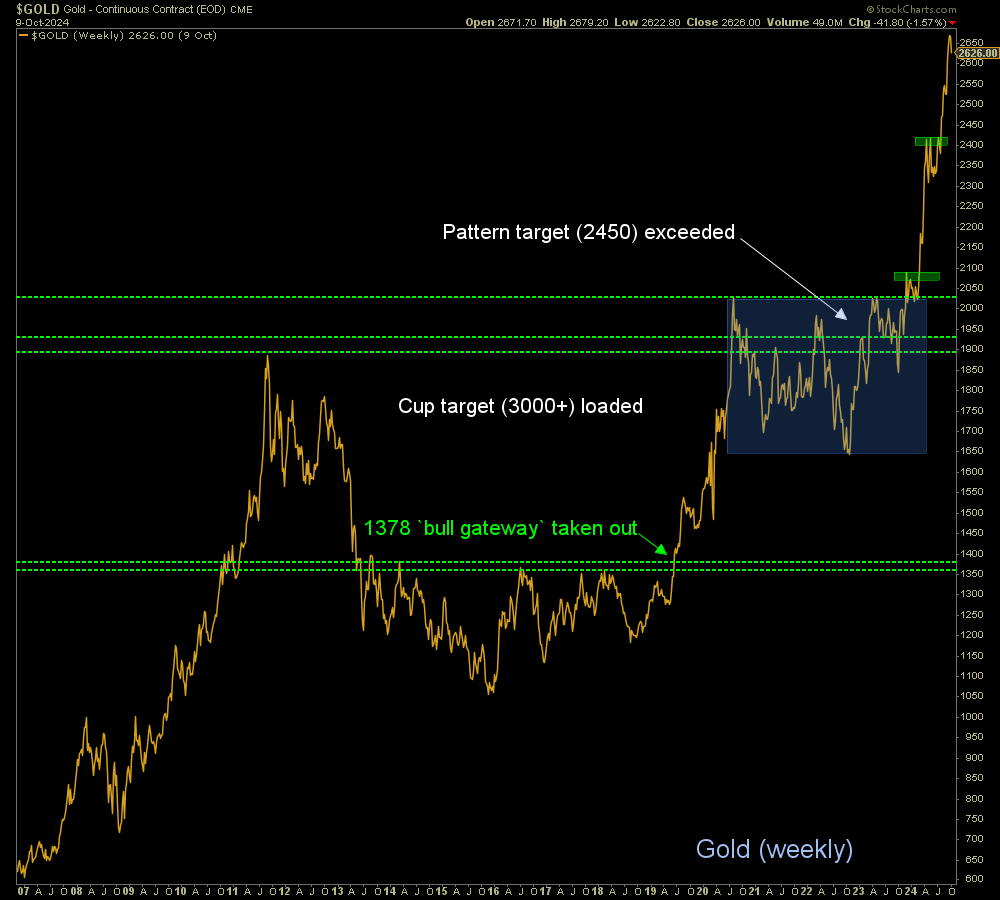

Sembra assurdo affermare che QUESTO è tranquillo...

...ma questo dimostra quanto il mercato azionario si sia spinto in un territorio pericoloso con la bolla politica come partner silenzioso.

Il fatto è che, con riferimento al primo grafico qui sopra, l’oro non è da nessuna parte rispetto all’S&P 500. La bolla speculativa è stata innescata dalla Fed di Greenspan, ma in quei giorni più innocenti l’oro è stato il primo a muoversi contro le truffe monetarie. Poi è arrivata la Fed di Bernanke e ogni sorta di nuova e ingegnosa diavoleria monetaria escogitata per manipolare ulteriormente i mercati obbligazionari a favore di Wall Street e della classe dei proprietari di asset in generale. Poi è arrivata la geniale MMT (Modern Monetary Theory), nota da queste parti anche come TMM (Total Market Manipulation), e il sistema è stato sottoposto a una morsa sempre più stretta da parte di una politica che non aveva spazio per un asset che si limita a stare lì a rappresentare un valore onesto nel tempo. Il male aveva vinto.

Parafrasando Steven King, gli investitori avevano “dimenticato il volto dei loro padri”. Dorothy direbbe “non siamo più nel Kansas”. La protagonista dell’immagine del Paese delle Meraviglie del mio servizio si troverebbe in una tana di coniglio dove sembra che tutto sia possibile. Ed è stato possibile per decenni.

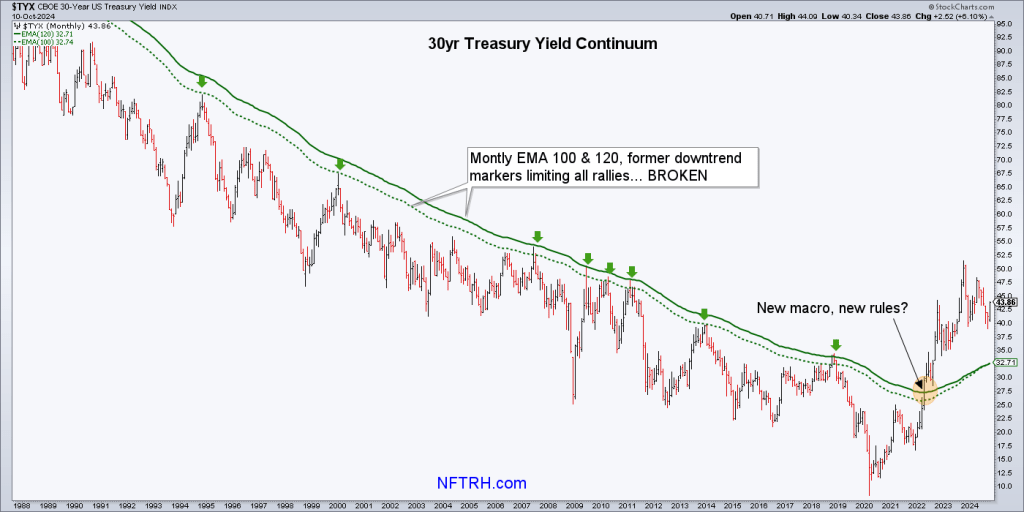

L’elegante “Continuum” (sotto) rappresenta ciò che È STATO (un declino decennale dei rendimenti del Tesoro a lungo termine che indica un’altra citazione di King: “nope, nuthin’ wrong here”, in quanto la segnalazione di disinflazione consentiva un’azione inflazionistica da parte della Fed e del governo ogni volta che se ne ravvisava la necessità)... e ora, dal 2022, rappresenta ciò che è (un trend interrotto in una nuova fase di segnalazione macro inflazionistica). Questa rottura, quasi per definizione, significa che i risultati della manipolazione del mercato obbligazionario da parte dei policymaker non saranno più quelli precedenti al 2022.

Come nota a margine, l’attuale calo dei rendimenti dai massimi era stato pienamente anticipato nel NFTRH e si prevede che sia una mossa “intermedia” - un ultimo sussulto per Riccioli d’Oro - prima del prossimo aumento dei rendimenti e del futuro problema dell’inflazione, che probabilmente sarà peggiore di quello da cui siamo usciti con l’allentamento di “Riccioli d’Oro” nel 2024, opportunamente, un anno elettorale.

Questa è la visione preferita, dato che si prevede che la Fed e il governo condurranno gli affari come al solito, maledicendo i siluri. Ma il quadro più ampio potrebbe anche includere un crollo deflazionistico per mano di un mercato obbligazionario che ne ha semplicemente abbastanza, che va completamente fuori copione e che non giocherà più a favore dei desideri dei politici.

Il punto principale di quanto sopra può essere riassunto in questo modo: il potere detenuto da entità che in precedenza avevano il controllo totale dei macro...

...non esiste più. Se cercheranno di controllare i mercati e l’economia a fini positivi (anche se si tratta di bolle) in modo simile ai decenni passati, assisteremo a disfunzioni nel migliore dei casi e a un vero e proprio fallimento nel peggiore.

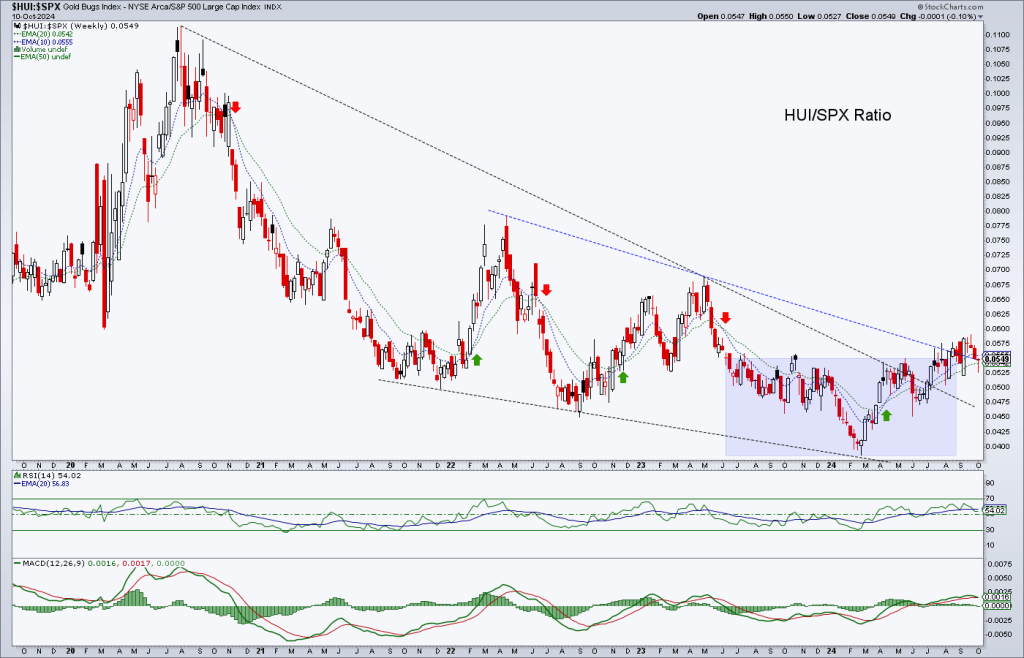

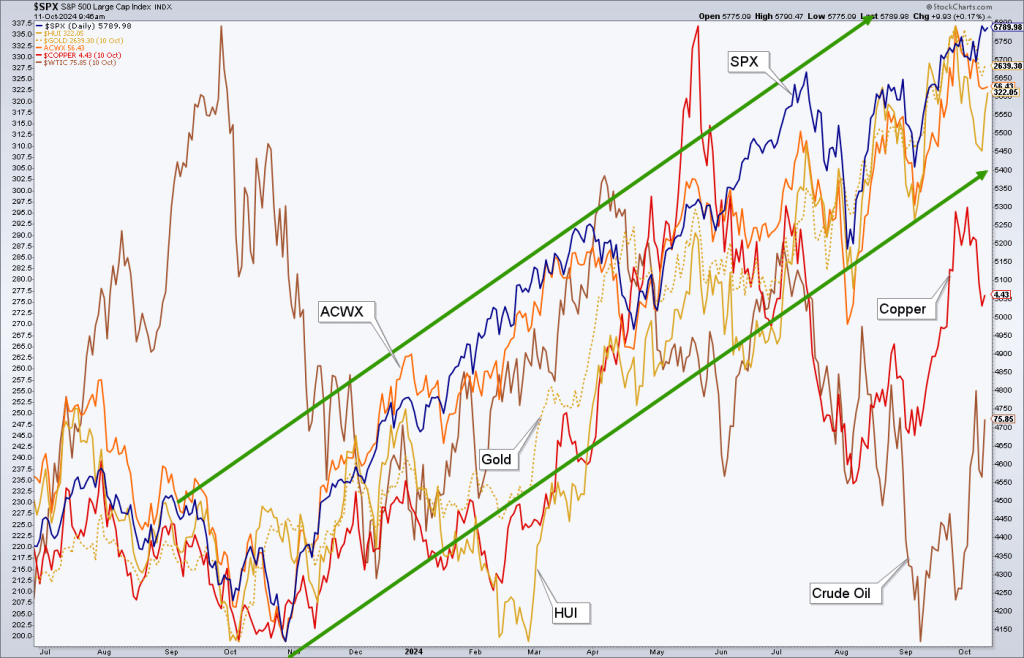

Il problema intermedio per il prezzo dell’oro (in contrapposizione al valore duraturo dell’oro) sarà il suo attuale allineamento positivo con le azioni (vedi il grafico finale qui sotto) e altri aspetti dell’ampio rally degli asset che molti dei nostri indicatori (al di là dello scopo di questo articolo, ma in tutta la storia recente dei post pubblici di nftrh.com) segnalano essere condannato, con il solo problema della tempistica.

Per quanto riguarda gli estrattori, anch’essi sono in linea con l’ampio rally e, come l’oro, sono stati tra i leader da marzo. Come si può vedere, la leadership di ARCA Gold BUGS rispetto all’SPX si è piegata, ma non rotta di recente.

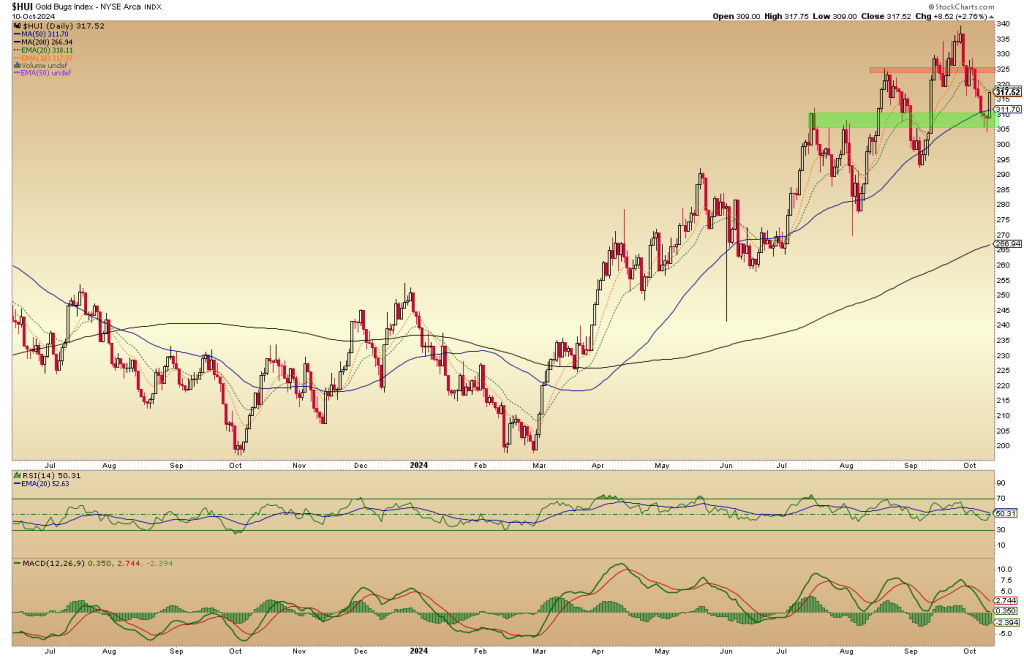

Nominalmente, HUI (giornaliero) continua a scalare il rally che stiamo gestendo da marzo. Gli abbonati a NFTRH sono stati avvisati il 29 settembre (NFTRH 829) che un pullback all’interno del trend rialzista avrebbe potuto testare la media a 50 giorni, cosa che ha fatto ora, finora con successo. Dal numero 829:

L’HUI nominale (giornaliero) è stato colpito venerdì, senza danni tecnici. Potrebbe continuare a tornare alla media a 50 giorni (308) e al supporto laterale associato, rimanendo comunque completamente intatto nel rally.

Il rialzo di giovedì è un forte indizio che il rally potrebbe riprendere. L’HUI può essere in declino dal 27 settembre, ma si trovava all’interno di una fase di rialzo ordinato lungo la media mobile a 50 giorni. Pensate un po’, le parole “HUI” (titoli auriferi) e “ordinato” compaiono nella stessa frase. Beh, dopotutto si tratta di una nuova macro.

Se mi avete letto nel corso del 2024, sapete che abbiamo obiettivi di rialzo in gioco, il prossimo dei quali (375+) potrebbe essere registrato nella prossima tappa di rialzo. Oltre a ciò, lasciamo 500 +/- per la gestione futura a causa dello stato attuale di allineamento del complesso dei metalli preziosi (osservate l’argento, che non è un elemento di questo articolo, ma che è previsto come leader dalle sue strutture rialziste sui grafici settimanali e mensili) con l’ampio rally globale dell’anno elettorale.

Mi scuso in anticipo per l’effetto che questo grafico ha sui vostri occhi, ma il punto è che da un anno a questa parte l’oro e gli estrattori (HUI) sono in rally come il mercato azionario, SPX (USA) e ACWX (globale, ex-USA). Questo è dovuto ai venti disinflazionistici che soffiano ora... che spazzano via la Fed falco e fanno entrare le colombe. Il rame e il petrolio sono anch’essi sul copione, in quanto si tratta di tradizionali operazioni cicliche sull’inflazione e, con l’inflazione che si sta dissipando e l’economia che si è mantenuta debole, hanno sottoperformato. Tuttavia, stiamo seguendo uno scenario in cui le materie prime possono toccare il fondo e giocare un po’ di recupero prima che l’intera situazione generale si afflosci e si ribalti. Nel frattempo, il nostro invito “fino o oltre le elezioni” continua a sembrare più che valido.

In conclusione

Anche se non abbiamo incluso gli splendidi grafici settimanali e mensili a più lungo termine dell’HUI e dell’argento, essi sono e sono stati rialzisti per gran parte dell’anno e soprattutto negli ultimi tempi (l’HUI, ad esempio, ha interrotto il suo canale correttivo lungo più di 4 anni in agosto, segnalando la prossima tappa rialzista). Ma la correlazione con i mercati azionari dipinge i metalli preziosi come vulnerabili al prossimo top delle azioni, secondo molteplici indicatori che lampeggiano... CODICE ROSSO.

Ma questo è il futuro. Oggi gestiamo un mercato toro dell’oro in corso dal 2000 e un mercato toro delle azioni dell’oro (HUI) in corso dal 2016. Stiamo gestendo la prossima fase del mercato azionario dell’oro con obiettivi di rialzo molto interessanti. Ma parte di questa gestione deve includere la situazione macro di uniformità dei mercati degli asset.

In altre parole, se da un lato mi aspetto che il settore minerario dell’oro sfrutti al rialzo (e con sorpresa di molti) la posizione dell’oro all’interno di una macro post-bolla, dall’altro gli estrattori non sono ancora unici nella macro. Pertanto, saranno vulnerabili all’ampio top che, secondo i nostri indicatori, è in arrivo. Potrebbero volerci settimane, più probabilmente mesi, potenzialmente fino al 2025. Ma sta arrivando e sarà la fine della prima fase del mercato toro dei metalli preziosi all’interno della nuova macro (vedi il grafico del rendimento a 30 anni “Continuum” di cui sopra).

Dopo qualsiasi perturbazione che colpisca il settore quando i mercati generali raggiungeranno il top definitivo, i metalli preziosi saranno liberi di essere una classe d’investimento unica, con il vantaggio del sentimento contrario del disinteresse delle masse per l’oro e soprattutto per le azioni aurifere. Non saranno sorpresi quando i minatori risorgeranno dalle ceneri della prossima possibile correzione e guideranno l’oro in una fase toro secolare, mentre i creatori di bolle svaniranno nella pattumiera della storia?

Quanto sopra rappresenta la mia personale utopia dei mercati finanziari. Per vedere se si avvererà, dovremo aspettare qualche anno. Ma la macroeconomia è cambiata e ci saranno delle conseguenze, inaspettate dalla stragrande maggioranza di coloro che sono ancora legati alle vecchie regole e ai vecchi modi di fare.