Dopo che i rendimenti dei Treasury decennali hanno toccato l’1,8%, il massimo di oltre due anni, nelle ultime 48 ore, oscillando poi nelle vicinanze, l’oro ha superato di nuovo il supporto dei 1.800 dollari l’oncia. La resilienza del metallo giallo sorprende persino alcuni osservatori storici.

Grafici gentilmente forniti da skcharting.com

La giornata di ieri può essere considerata eccezionale, con il Presidente della Federal Reserve Jerome Powell che è riuscito ad infondere calma sui mercati finanziari affermando che ci saranno degli aumenti dei tassi nel 2022, senza però parlare della tempistica o della frequenza.

I titoli azionari a Wall Street hanno vissuto la prima giornata positiva completa in oltre una settimana dopo le parole di Powell, con i rendimenti scesi ed il dollaro giù, consentendo all’oro di rimbalzare dell’1% sulla giornata.

Nonostante la performance di ieri, i movimenti dell’oro dall’inizio dell’anno sono stati eclatanti: si è prima aggrappato al livello di 1.800 dollari, l’ha perso e poi riconquistato.

Al momento della scrittura, il contratto dell’oro più attivo sul COMEX a New York, quello di febbraio, rimbalza dell’1,7% sulla settimana.

Sebbene sia praticamente impossibile a questo punto dire se lo slancio continuerà, due cose sembrano chiare:

- I long dell’oro sono determinati ad approfittare dell’inflazione fuori controllo che ci sarà negli USA quest’anno.

- La posizione dell’oro come scudo dall’inflazione si rafforza in vista della lettura di dicembre dell’indice sui prezzi al consumo, che sarà pubblicata oggi (12 gennaio, alle 8:30 ET, 13:30 GMT). Il dato IPC di oggi di fatto segna l’inizio del calendario di quest’anno per seguire l’inflazione negli USA per il 2022.

Sono alte le aspettative che i dati mostrino un’altra impennata per il mese scorso, dopo il balzo del 6,8% sull’anno a novembre, il tasso di crescita più veloce in 40 anni. Gli economisti seguiti da Investing.com prevedono un crescita del 7,1% su base annua per l’indice IPC di dicembre.

L’oro è sempre stato considerato uno scudo dall’inflazione. Ma molte volte l’anno scorso non è riuscito ad essere all’altezza di questo ruolo, con i rendimenti e l’indice del dollaro che invece sono schizzati nelle aspettative di un aumento dei tassi.

“Considerato che le aspettative di un aumento dei tassi di interesse da parte della Fed a marzo sono perlopiù state messe in conto, l’oro potrebbe ottenere ulteriore domanda sulla scia di eventuali correzioni ribassiste nelle prossime sedute”, scrive Anil Panchal, esperto di strategie sui metalli preziosi, in un blog sul portale FXStreet.

“Le previsioni sull’oro per l’anno sono confuse, con la maggior parte degli economisti/analisti che si aspetta prezzi più deboli in quanto tassi di interesse più alti e nuovi massimi storici dei titoli azionari potrebbero ridurre la domanda del metallo prezioso”, afferma Ed Moya, analista della piattaforma di trading online OANDA.

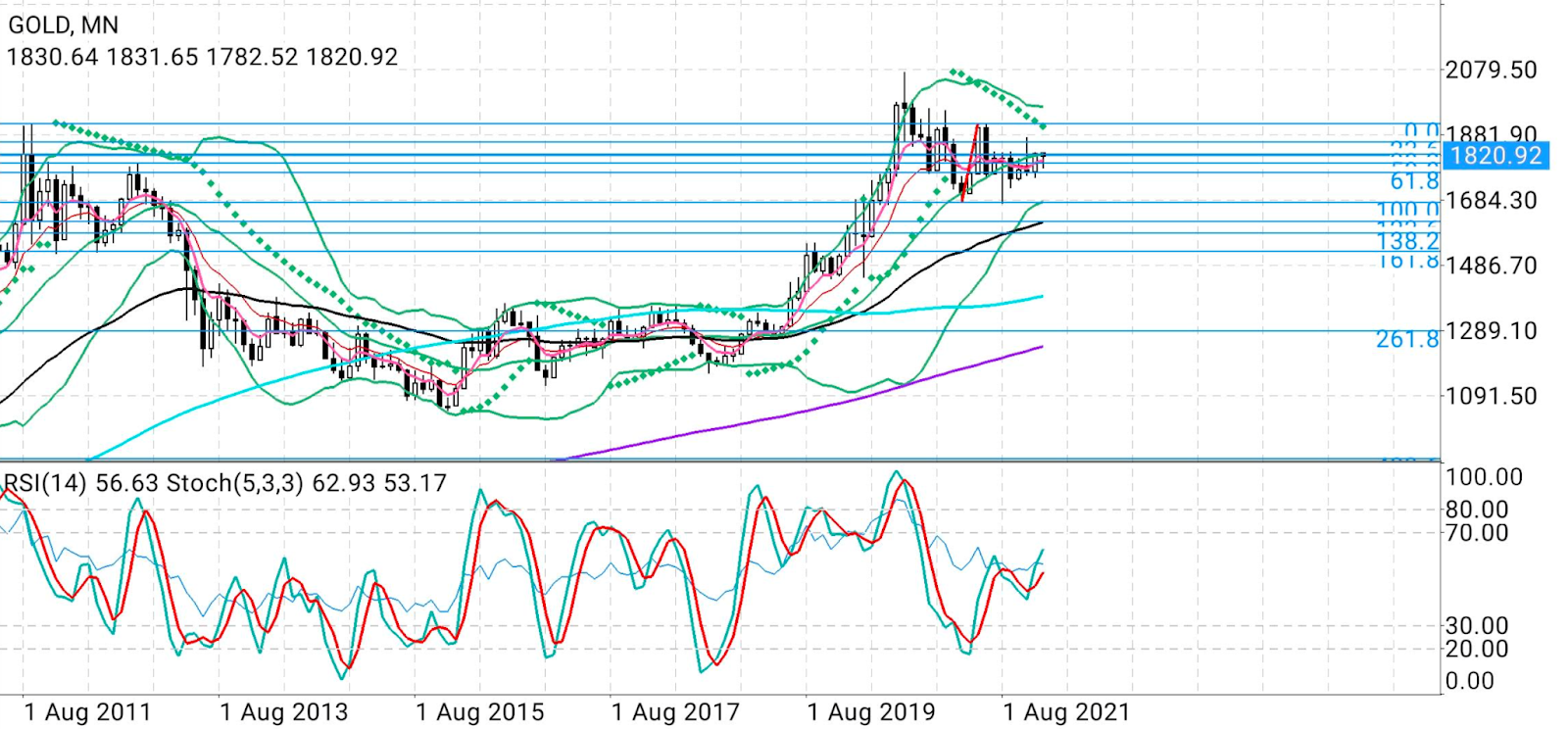

Le notizie di aumenti dei tassi sono quasi sempre cattive per l’oro: nel 2021 ha chiuso in calo del 3,6%, il primo calo annuale degli ultimi tre anni ed il peggiore dal 2015.

Ma analisti come Panchal di FXStreet e Moya di OANDA pensano che, se il tema dell’inflazione USA resterà forte nel 2022, allora l’oro potrebbe persino ritracciare i massimi storici del 2020 sopra i 2.100 dollari, un picco che, guarda caso, era arrivato sulla scia dei timori per le pressioni sui prezzi quando gli USA avevano cominciato a spendere migliaia di miliardi di dollari in aiuti contro la pandemia.

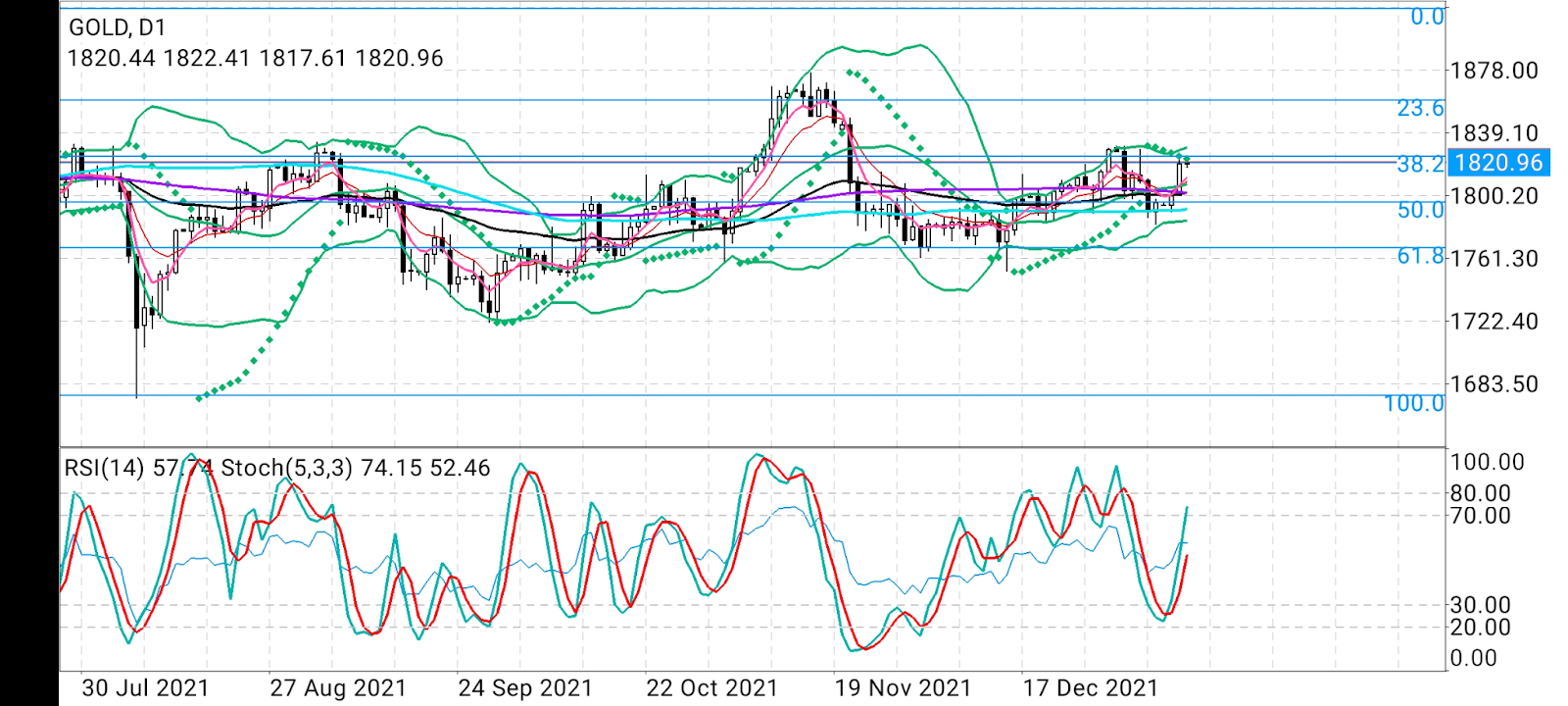

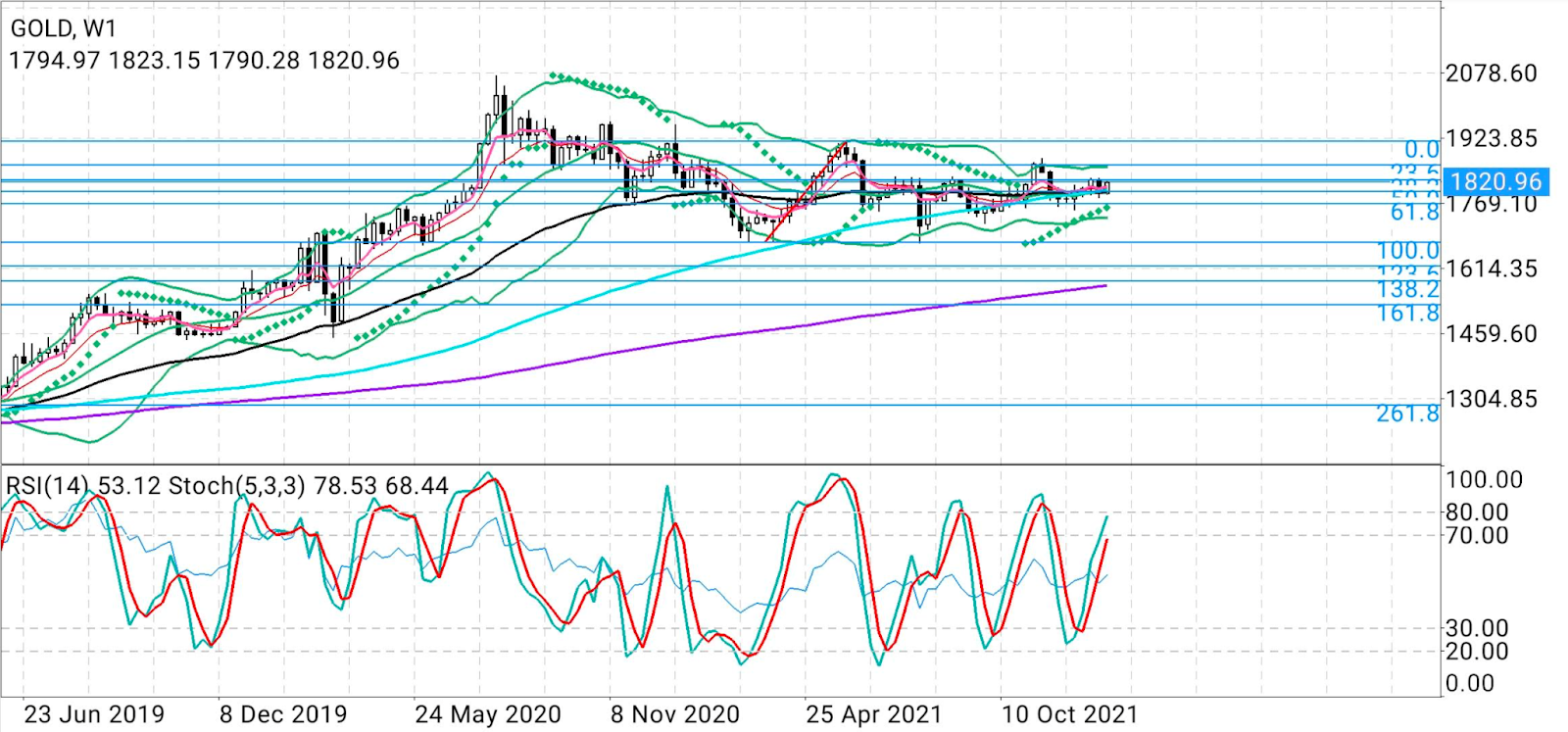

Torniamo alle prospettive di un rally dell’oro. Pur mettendo da parte l’impennata dei rendimenti, sembra esserci un altro problema: un muro di resistenza per il metallo giallo a 1.830 dollari.

Come con la sua missione di rifugio dall’inflazione, l’oro ha fallito il test della resistenza dei 1.830 dollari parecchie volte negli ultimi mesi, fa notare Sunil Kumar Dixit, a capo delle strategie tecniche di skcharting.com. Secondo lui l’oro ha subìto attacchi coordinati dagli orsi quando ha testato i 1.831 dollari, crollando a 1.782 dollari, prima che gli acquisti sul calo lo riportassero alla chiusura di ieri sopra i 1.820 dollari.

Sulla strada verso l’alto, l’oro dovrebbe puntare prima ai 1.825 dollari, un livello che rappresenta un ritracciamento di Fibonacci del 38,2% misurato dal minimo di 1.678 dollari del marzo 2021 al massimo di 1.916 dollari del maggio 2021, dice Dixit.

In scia, arriverebbe l’ostinata zona di resistenza di 1.830-1.835 dollari.

“L’oro dovrà superare questa zona di 1.830-1.835 dollari per mantenere lo slancio rialzista, che punta al prossimo rialzo al livello di Fibonacci del 23,6% di 1.860 dollari”, spiega Dixit.

Secondo lui, gli stessi dati IPC potrebbero causare una volatilità che innescherà dei movimenti laterali per l’oro, spingendo i prezzi ad aree di supporto che includono la media mobile esponenziale su 5 giorni di 1.811 dollari, la Banda di Bollinger® media di 1.807 dollari e l’importantissima confluenza della media mobile semplice su 200 giorni e della EMA su 50 giorni di 1.802 dollari.

Nota: Barani Krishnan utilizza una varietà di opinioni oltre alla sua per apportare diversità alla sua analisi di ogni mercato. Per neutralità, a volte presenta opinioni e variabili di mercato contrarie. Non ha una posizione su nessuna delle materie prime o asset di cui scrive.