Timori su rallentamenti economici e recessioni sono state ieri le principali apprensioni che sono pervenute dai mercati. A tenere banco in particolare gli allarmi suonati dalle principali banche USA, quali JP Morgan (NYSE:JPM) e Goldman Sachs (NYSE:GS), dall'Ocse al Fondo Monetario Internazionale e per concludere con lo stesso Presidente degli Stati Uniti Joe Biden - il quale ha cercato tuttavia medicare l’emorragia affermando come, qualora dovesse verificarsi, questa sarà leggera (“it’ll be a very slight recession”).

La risposta dei mercati è stata quella di correzione. Sebbene i listini abbiamo spesso mostrato maggiori timori nella lotta all’inflazione rispetto a quella di recessione, con notizie macroeconomiche negative che generano rialzi sui mercati, ostentando eventuali ostacoli al percorso aggressivo di rialzi dei tassi da parte delle banche centrali, ieri, nonostante la frenata sui rialzi dei rendimenti statali, i mercati hanno mostrato nervosismo chiudendo e scambiando per lo più in territorio negativo. Situazione che pone l’accento sul nervosismo che accompagna i mercati finanziari, nella settimana caratterizzata dalla lettura dell’inflazione a stelle e strisce (attesa per domani) e con la stagione delle trimestrali alle porte.

Ieri l’Ocse, ovvero l'Organizzazione per la cooperazione e lo sviluppo economico, ha rilasciato la lettura dei Composite Leading Indicators – ovvero degli indicatori anticipatori compositi concepiti per anticipare i punti di svolta dell'attività economica rispetto al trend – per settembre evidenziano quel rallentamento nella maggior parte delle economie mondiali.

Tra le principali economie a settembre l’Italia registra un valore di 97.7, posizionandosi in penultima posizione, davanti solamente al Regno Unito il cui valore è pari a 95,7. Europa che accentua il rallentamento, posizionandosi ora al di sotto degli Stati Uniti (a settembre erano entrambe a 98.6 ora l'UE stanzia a 98.3 e gli USA 98.5.

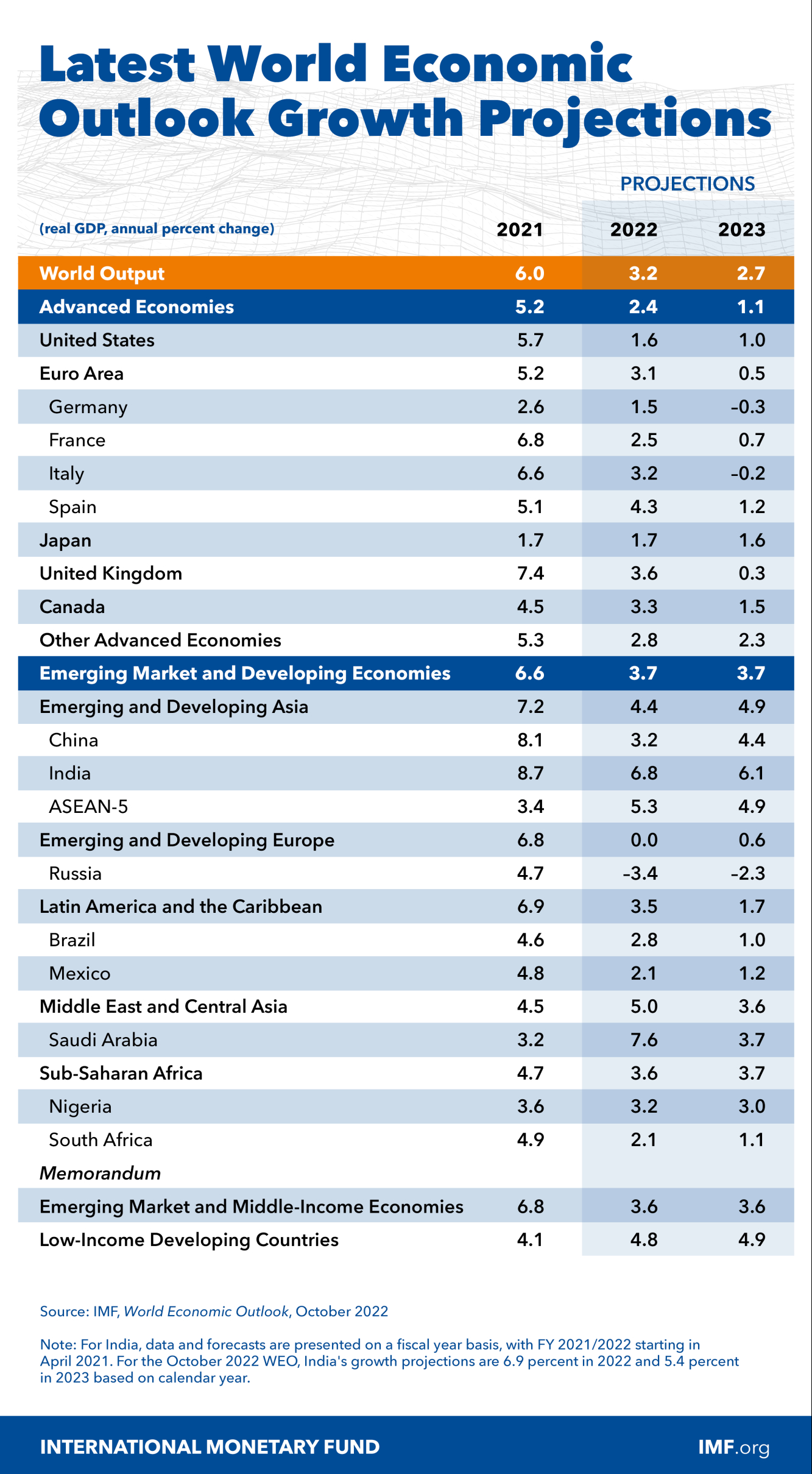

Più diretto è stato il FMI, mettendo nero su bianco le previsioni di recessioni per il 2023 per Italia e Germania. Nel 2023 per il Belpaese è attesa una contrazione del Pil dello 0,2% (a luglio le attese erano +0,7%), così come per la Germania che segnerà -0,3% (contro lo 0,8% atteso a luglio). È non è tutto, una recessione tecnica è prevista nel corso del 2022-23 su circa il 43% delle economie con previsioni di dati trimestrali (31 economie su 72), pari a più di un terzo del PIL mondiale. E anche quando ci sarà crescita, sembrerà di essere in una fase di contrazione.

Ovvero, riporta il capo-economista del Fondo Pierre-Olivier Gourinchas “in breve, il peggio deve ancora arrivare e per molti il 2023 suonerà come una recessione”.

Di sicuro un deciso allarme per gli investitori, alle prese con le preoccupazioni dei rialzi dei tassi, livelli di inflazione a cui non si assisteva da oltre 40 anni e una sempre piu’ vicina recessione.

“Mentre si addensano le nubi della tempesta, i responsabili politici devono tenere una mano ferma”. Questo l’inizio del report. Nuove sfide non solo per i banchieri ma anche per i politici, come la stessa FMI evidenzia con la politica di bilancio che non dovrebbe operare in modo incrociato con gli sforzi delle autorità monetarie per inflazione.

Difficile, tuttavia, ipotizzare un cambio di rotta fino a quando la Fed non decida di alzare il piede dall’acceleratore dei rialzi dei tassi. Le aspettative del mercato per il livello del tasso statunitense ufficiale alla fine dell'anno sono ora più del doppio rispetto a sette mesi fa. A tal riguardo i commenti “falco” di ieri da parte del presidente della Fed di Cleveland Mester hanno confermato il percorso della Fed "Credo che la politica monetaria dovrà diventare più restrittiva per portare l'inflazione su un percorso sostenibile al ribasso al 2%.".

La risposta dei listini ha ieri visto lo S&P 500 toccare nuovi minimi di 23 mesi e il Nasdaq 100 di 2 anni, annotando il quinto giorno consecutivo di correzioni. La debolezza delle azioni di semiconduttori è proseguita per il secondo giorno, con i titoli tecnologici in ritirata, guidati da Qualcomm che ha chiuso in ribasso di oltre il -4% dopo che KeyBank Capital Markets ha tagliato il suo obiettivo di prezzo del titolo a $ 170 da $ 220.

Osservando l’evoluzione settoriale statunitense si notano sovraperformance nei settori difensivi, con rialzi in particolare sul consumo discrezionale e sanitario. Il VIX ha continuato a salire, chiudendo a 33.62, raccontando una storia di incertezza combinata che va dalla politica macroeconomica a quella monetaria, dalla politica e alla geopolitica con cui gli investitori stanno lottando al momento.

Incertezza che continua a regnare a Londra. L’intervento temporaneo della Bank of England continua a scuotere i mercati. Ieri, il governatore della BoE Bailey ha esortato gli investitori a chiudere tutte le posizioni che non sono sostenibili quando il QE temporaneo terminerà venerdì. Tuttavia, stando al FT la Banca d'Inghilterra ha segnalato in privato ai banchieri che potrebbe estendere il suo programma di acquisto di obbligazioni di emergenza oltre la scadenza di venerdì.

Per la giornata è in programma la lettura sulla produzione industriale dell'area dell'euro per il mese di agosto. Dopo un forte calo a luglio del 2,3% m/m, ci si aspetta una certa ripresa nella lettura di agosto.

L'indice sui prezzi alla produzione statunitense di settembre potrebbe attirare l'attenzione prima dell'importante pubblicazione dell'IPC statunitense di domani. I prezzi delle importazioni sono diminuiti negli ultimi quattro mesi, esercitando una pressione al ribasso sull'IPP. L'elevata crescita dei salari va però nella direzione opposta.

Infine, i verbali del FOMC di questa sera forniranno alcuni spunti per capire come la Fed abbia alzato il dot plot a un picco di circa il 4,6%.

Sul fronte del mondo delle criptovalute continua ad osservarsi una decisa divergenza tra Bitcoin e Nasdaq. Oltre al fatto che si continua ad osservare ad una minore correlazione tra i due strumenti, passato da valori di 0.91, di meno di un mese fa, agli attuali 0.46, ci si interroga inoltre sul loro recente percorso. Mentre il Nasdaq 100 sta infatti aggiornando i suoi minimi lo stesso non si sta osservando sul più rischioso Bitcoin, i cui minimi restano quelli di giugno.

Bank of New York Mellon (NYSE:BK) (BNY Mellon) ha ricevuto l'autorizzazione ad offrire servizi di custodia delle risorse digitali l'11 ottobre. In questo modo, i clienti di BNY Mellon potranno archiviare le chiavi delle loro risorse presso la banca.

La Corsa Alle Soluzioni Layer-2 Di Ethereum spinge Polygon a nuovi test. Dopo aver acquisito Hermez, una soluzione di scaling di Ethereum Layer-2, per 250 milioni di dollari l'anno scorso, Polygon ha annunciato il rilascio della sua testnet pubblica zkEVM, che consentirà agli sviluppatori di testare lo sviluppo di rollup zk che migliorano la privacy nelle rispettive applicazioni decentralizzate.

Gabriel Debach

eToro Italian Market Analyst

Disclaimer: Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l'esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l'accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Parola d’ordine: Recessione

Pubblicato 12.10.2022, 09:02

Aggiornato 12.03.2024, 12:10

Parola d’ordine: Recessione

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.