Il titolo di 3M Company (NYSE:MMM) ha registrato una performance sottotono quest’anno, nonostante la possente ripresa economica dopo la pandemia abbia aumentato la domanda per una serie di prodotti del gigante industriale.

Questa discrepanza tra la forza di base dell’economia statunitense ed il ridotto interesse che gli investitori dimostrano per questo titolo è sorprendente. In particolare, dal momento che la società con sede a St. Paul, Minnesota, ha 60.000 linee di prodotti che comprendono marchi medici, industriali e per la casa. MMM fabbrica praticamente di tutto: prodotti per riparazioni automobilistiche, granulati per tetti, i respiratori N-95, i cerotti Nexcare, i famosi Post-it® e il

nastro adesivo Scotch®.

Il titolo è crollato di circa il 15% dopo aver raggiunto un massimo pluriennale a maggio. Sul breve termine, questo incantesimo ribassista è dovuto principalmente alle ostruzioni delle filiere che stanno colpendo praticamente tutte le aziende industriali ed hanno causato un forte aumento dei costi dei materiali.

Nei suoi risultati del Q3, 3M ha riportato una crescita delle vendite organiche del 6,3%, con ciascuna delle sue divisioni che ha registrato un tasso di crescita come minimo nel range medio-alto delle cifre singole. Ma questa performance risulta indietro rispetto al settore multi-industriale USA, che ha visto una crescita di circa il 10%. Gli analisti si aspettano che la crescita rallenti significativamente nel 2022.

Secondo il direttore finanziario Monish Patolawala, queste pressioni sono a breve termine e la società sta vedendo dei buoni trend sui mercati finali. Ad ottobre, 3M ha tagliato le spese in conto capitale 2021 di quasi il 20% ma ha alzato le stime sulla crescita organica per l’anno, segnale che il contesto della domanda supporta ancora l’espansione della capacità.

Una performance deludente

Questi problemi legati ad approvvigionamenti ed inflazione, tuttavia, non possono giustificare la costante performance deludente del titolo di 3M degli ultimi cinque anni, un periodo in cui il titolo si è mosso appena. Nello stesso periodo, Honeywell (NASDAQ:HON), un suo rivale, ha visto il titolo schizzare di oltre l’80%, così come il Dow Jones Industrial Average.

Secondo una recente nota di Credit Suisse, il titolo di 3M potrebbe continuare a restare indietro nel settore industriale fino a quando la società non chiarirà l’impatto delle questioni legali ed ambientali sui suoi utili.

I due problemi che si ritrova ad affrontare 3M sono i potenziali costi legati all’uso di composti chimici PFAS, sostanze note come “forever chemicals” perché si accumulano nel corpo e si degradano molto lentamente nell’ambiente. E anche i problemi legali da membri e veterani del servizio militare che accusano i suoi inserti auricolari di causare perdita dell’udito.

Nella nota di Credit Suisse si legge: “Nonostante il potenziale rialzo fondamentale dall’aumento ciclico della produzione industriale globale, e il potenziale rifornimento delle scorte, pensiamo che sarà difficile per 3M riconquistare il suo multiplo superiore a questo punto nel ciclo, con due problemi ancora difficili da quantificare”.

Un altro possibile motivo dell’indifferenza degli investitori nei confronti del titolo di 3M è la complessa struttura della società. Diventa difficile da giustificare in un periodo in cui molti colossi industriali stanno eseguendo lo spin-off delle divisioni per diventare più snelli.

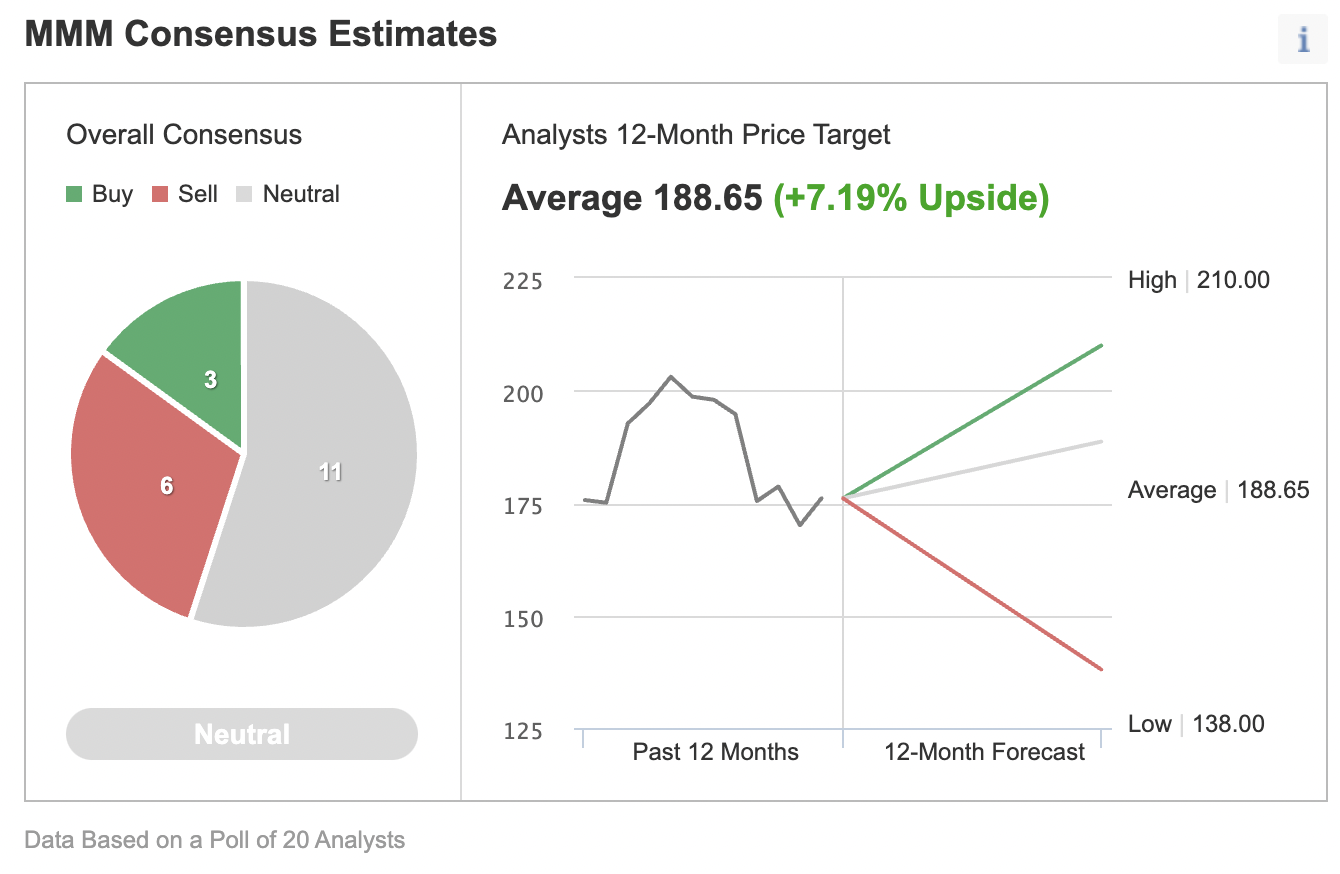

Secondo un’analisi di Bloomberg, la società ha quattro divisioni principali, che hanno però circa una ventina di sotto-segmenti. 3M ha eseguito solo uno spin-off significativo: quello del 1996 della sua attività di floppy disk per computer e prodotti di imaging. Il suo maggiore disinvestimento è stato la vendita da un miliardo di dollari delle operazioni di tabelloni pubblicitari nel 1997. Questi problemi strutturali a lungo termine ed il rischio delle incognite hanno lasciato pochissimi sostenitori del titolo a Wall Street. Tra i 20 analisti intervistati da Investing.com, la maggioranza ha un rating “neutral” su MMM.

Un motivo per possedere il titolo di 3M in questo contesto di tassi di interesse bassissimi è l’allettante dividendo, nonché la sua storica abitudine di ricompensare gli investitori da entrate. Con un rendimento annuo del dividendo del 3,34%, la compagnia paga 1,48 dollari ad azione ogni trimestre.

Considerato il recente trend, tuttavia, gli investitori non dovrebbero aspettarsi enormi aumenti dei dividendi da qui in avanti. Gli ultimi due rialzi effettuati da 3M sono stati rispettivamente del 2% e dell’1%, appena sufficienti a coprire il tasso di inflazione.

Morale della favola

Il titolo di 3M, nonostante la sua ampia portata industriale ed il potenziale di entrate, non è un investimento interessante. La società affronta il rischio di oneri ancora sconosciuti, mentre la sua complessa struttura non basta a generare margini considerevolmente alti per gli azionisti.