Questo articolo è stato scritto in esclusiva per Investing.com

Questa settimana appena trascorsa mi ha ricordato la scena nel libro La compagnia dell’anello in cui i viaggiatori cercano di superare Caradhras, l’imponente montagna che si trova lungo la strada che hanno deciso di percorrere. Mentre la scalano, arriva una tempesta che peggiora man mano che avanzano, come se la montagna stessa opponesse loro resistenza.

E questa settimana mi ha dato la stessa sensazione. Dopo che la settimana precedente era culminata nel brusco calo dei titoli azionari con gli investitori che hanno detto a gran voce di non volere l’aumento della Fed da 75bps, i tori erano pronti a scalare nuovamente le cime questa settimana. Ma le rocce inflazionarie continuano a rotolare dalla montagna.

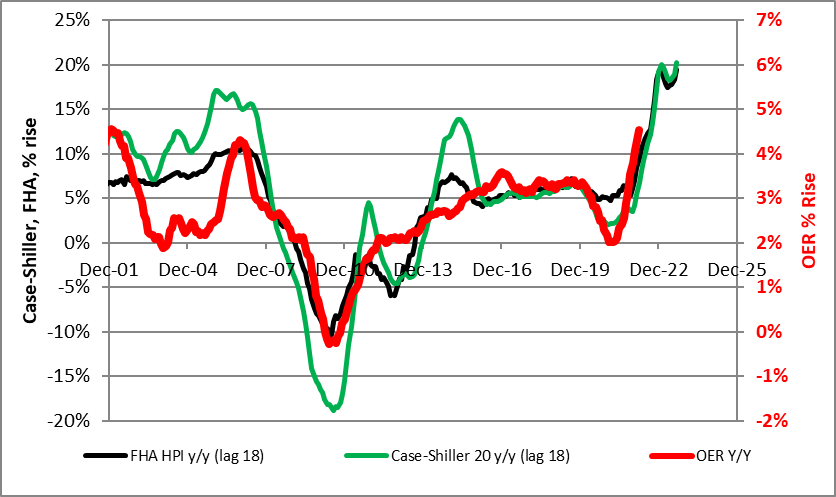

Ieri, l’indice sui prezzi delle case S&P CoreLogic Case-Shiller 20-City ha battuto le attese arrivando ad un nuovo massimo storico del 20,2%. È importante, perché i prezzi delle case tendono a trainare gli affitti di circa 18 mesi, quindi se stanno ancora schizzando ciò significa che l’inflazione degli affitti nell’indice IPC potrebbe restare alta per tutto il 2023.

Ma non sono solo le case; la scorsa settimana l’olio di soia ha raggiunto un nuovo record quando l’Indonesia ha vietato le esportazioni di olio di palma. Anche i future del granturco sono arrivati al massimo storico, grazie alla stagione di semina più lenta negli USA dal 2013.

Tuttavia, giovedì, la Compagnia si è spinta più su sulla montagna, grazie al dato perfetto sul PIL. Il dato generale è risultato negativo, il che esclude un aumento da 75bps della Fed questa settimana, ma i dettagli non sono tremendi.

I titoli azionari sono andati alle stelle. Segnale che il mercato oggi si preoccupa più della liquidità che della crescita. Ma questo non è un bene, è un male! Sfortunatamente, venerdì, l’indice sul costo dell’occupazione ha superato le attese ed i trader hanno rimesso in conto l’aumento da 75bps… per giugno.

Non hanno aiutato le parole di giovedì del Segretario al Tesoro Yellen, secondo la quale sono inevitabili “grandi shock negativi”. Ops. Quassù si comincia a scivolare.

Facciamo un passo indietro …

Vi siete accorti che il Giappone intende spendere di più per “alleviare il dolore dell’inflazione”? Vi siete accorti che il Messico sta cercando di controllare i prezzi, anche se finora il governo si limita a negoziare? Vi siete chiesti se si rendono conto di quanto la situazione sembri simile agli anni Settanta?

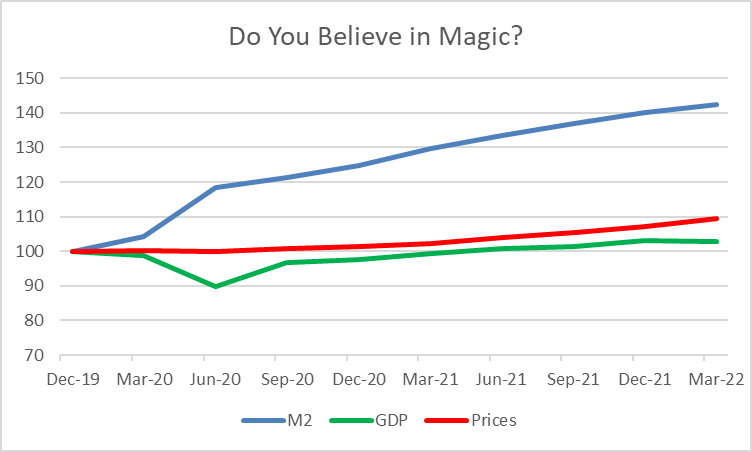

Con il report sul PIL della scorsa settimana, è utile ricordare dove ci troviamo nel processo di re-normalizzazione dopo la risposta alla pandemia. Il grafico sotto mostra che la massa monetaria M2 dalla fine dell’anno 2019 nel complesso è cresciuta di circa il 42%; il PIL è cresciuto del 3% ed i prezzi del 9%.

È utile ricordare come si mettono insieme questi dati. In assenza di un cambiamento permanente della velocità monetaria, l’aumento aggregato dei prezzi più l’aumento aggregato della produzione reale deve essere uguale alla variazione aggregata del denaro. E, per oltre 100 anni, è stato così.

In altre parole, l’unico motivo per cui la linea rossa e la verde al momento non si uniscono alla blu è perché la velocità monetaria è scesa drasticamente a metà 2020. Questo a causa del brusco calo dei tassi di interesse e del brusco aumento della domanda per bilanci “precauzionali”.

Il primo di questi elementi sta cambiando e sospetto che lo stia facendo anche il secondo. Finora, tuttavia, la velocità ha solo ritracciato lievemente dai minimi.

Il grafico tuttavia rende evidente cosa deve succedere se vogliamo evitare un aggiustamento dei prezzi molto maggiore. Una di queste cose dovrà alla fine succedere:

- Un drastico incremento della produzione reale

- Un drastico calo del livello della massa monetaria

- La velocità dovrà restare permanentemente vicino ai minimi storici

Questi elementi possono combinarsi, ma al momento dobbiamo considerare il gap del 30% (42% - 9% - 3%) da qui in avanti, a meno che la velocità monetaria non sia davvero rallentata per sempre. Non sono ottimista che la M2 sia diretta verso il basso, visto che continua a crescere a tassi a due cifre.

La crescita reale è limitata da limiti fisici e sicuramente non può fornire più del 4% all’anno nel migliore dei casi.

E questa è la settimana del dato sull’occupazione e del vertice della Fed! Preparatevi.

Alla fine, la Compagnia dell’anello è stata costretta ad abbandonare Caradhras e a scegliere invece la strada che attraversa le miniere di Moria. Mi chiedo se è questo che succederà. Se così fosse, chi farà la parte del Balrog? Fuggite, sciocchi!

Michael Ashton, detto anche “The Inflation Guy”, è il titolare di Enduring Investments, LLC. È un pioniere dei mercati dell’inflazione, specializzato nella difesa del patrimonio dagli assalti dell’inflazione economica, argomento di cui parla nel suo podcast Cents and Sensibility.