- La prossima settimana il mercato azionario statunitense dovrà affrontare 3 grandi rischi.

- L’inflazione degli Stati Uniti, la crisi bancaria regionale e la resa dei conti sul tetto del debito saranno al centro dell’attenzione.

- Cercate altre idee azionarie di alto livello per proteggere il vostro portafoglio in un clima economico sempre più incerto? I membri di InvestingPro hanno accesso esclusivo ai nostri strumenti di ricerca e ai nostri dati. Maggiori informazioni disponibili qui.

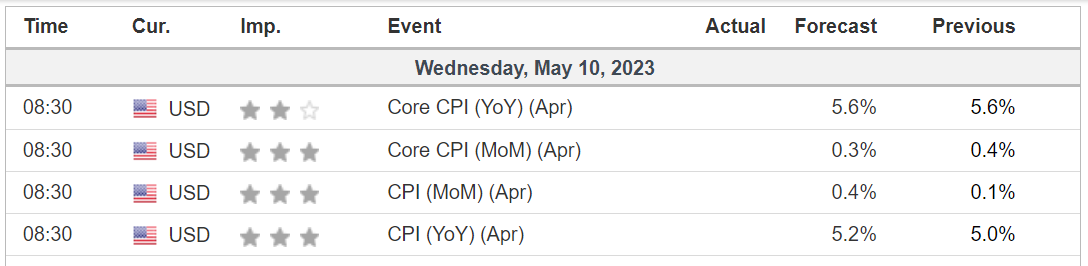

- In generale, anche se la tendenza è al ribasso, i dati riveleranno probabilmente che l’inflazione è ancora ben al di sopra di ciò che la Fed considererebbe coerente con il suo obiettivo del 2%.

- Una lettura sorprendentemente più alta, in cui il dato principale sia pari o superiore al 5,3%, manterrà la pressione sulla Fed affinché continui a combattere l’inflazione.

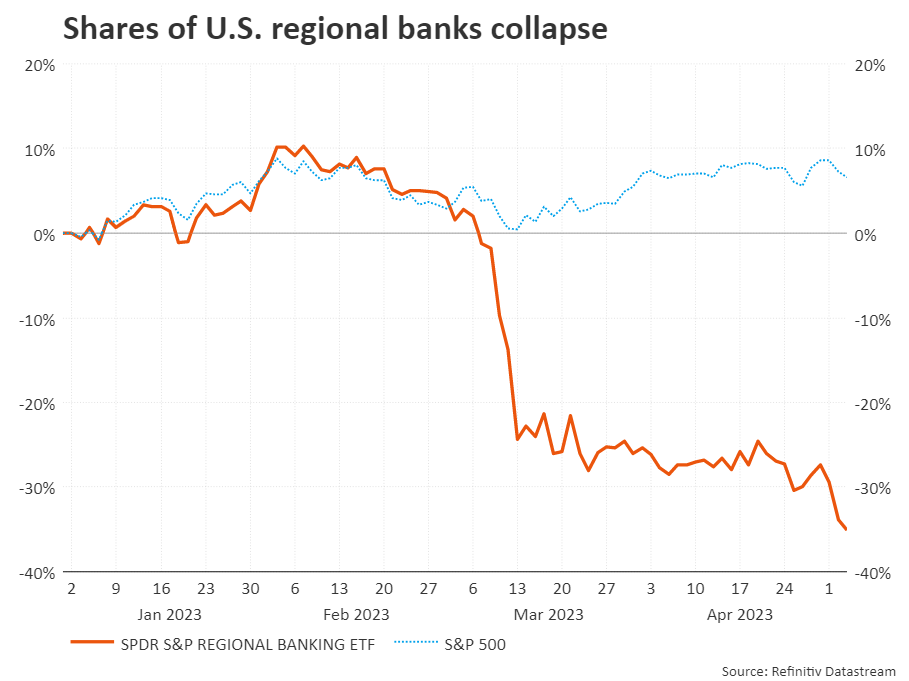

- Molti investitori pensavano che il calo dell’inflazione sarebbe stato il principale motore di una svolta della Fed sui rialzi dei tassi, ma ora è probabile che sia dettato dai crescenti rischi di una vera e propria crisi bancaria regionale.

- Un peggioramento del crollo, che potrebbe innescare un forte calo dell’attività creditizia e pesare sulla crescita economica, sottolineerebbe l’idea che la Fed dovrà presto iniziare ad allentare le condizioni monetarie.

- Il presidente della Fed Powell ha cercato di placare le preoccupazioni per le turbolenze bancarie, affermando che le condizioni del settore sono “ampiamente migliorate” rispetto al periodo di “forte stress” di inizio marzo e che il sistema nel suo complesso è “solido”.

- Per i funzionari della Fed, lo stallo politico in corso potrebbe influenzare la loro opinione sulla probabilità che l’economia e l’inflazione rallentino più, forse molto più, rapidamente del previsto.

- Powell ha avvertito che un default del debito statunitense sarebbe senza precedenti e avrebbe conseguenze “altamente incerte” e “molto diverse” per l’economia degli Stati Uniti.

Gli investitori dovrebbero prepararsi a nuove turbolenze la prossima settimana, quando il mercato azionario dovrà affrontare rischi su più fronti, tra cui l’inflazione, la crisi bancaria regionale e la resa dei conti sul tetto del debito.

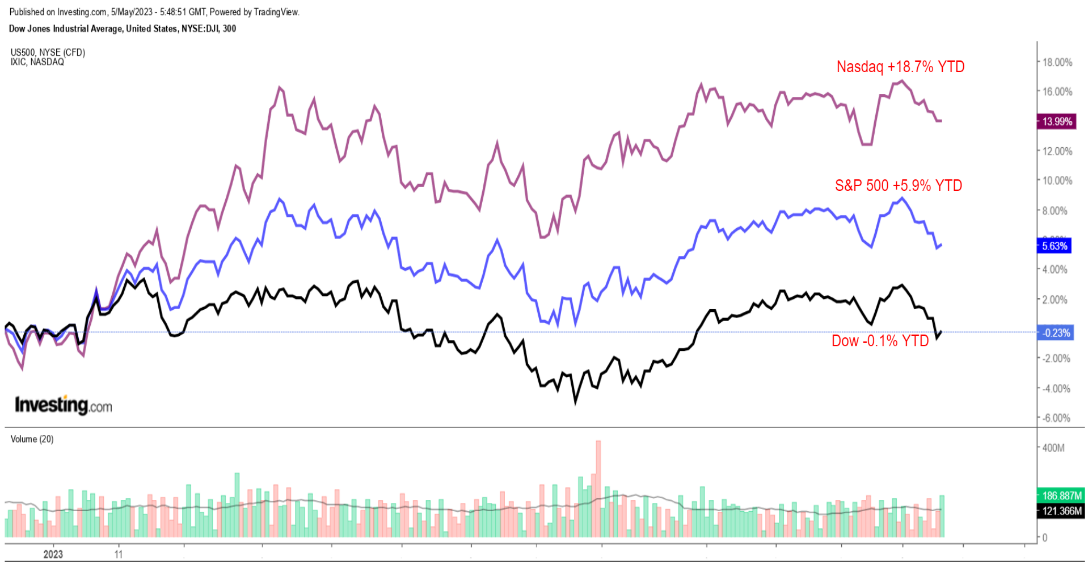

Si stanno allargando le crepe nel rally di inizio anno delle azioni, con il Dow Jones Industrial Average ora in calo di circa dello 0,1% sull’anno. Nel frattempo, l’indice S&P 500 e l’indice tech Nasdaq Composite hanno ridotto i loro guadagni da inizio anno rispettivamente a +5,9% e +18,7%.

Gli investitori continuano a valutare le prospettive dei tassi d’interesse e dell’inflazione, a valutare le conseguenze dei recenti fallimenti bancari e ad attendere una risoluzione politica della situazione del tetto del debito statunitense.

La Fed ha aumentato i tassi di interesse lo scorse mercoledì, la Fed ha rialzato i tassi di interesse di un quarto di punto percentuale, come ampiamente previsto, aprendo la strada a una pausa nel suo aggressivo ciclo di inasprimento.

Il tasso obiettivo dei Fed funds si colloca ora nell’intervallo 5,00%-5,25%, dopo 500 punti base di rialzi dal marzo 2022.

Con una svolta evidente, la banca centrale statunitense ha eliminato dal suo comunicato politico la frase che “prevede” la necessità di ulteriori aumenti dei tassi, limitandosi ad osservare i dati in arrivo per determinare se ulteriori rialzi “potrebbero essere appropriati”.

Il mercato ha interpretato questi commenti come un segnale che il picco dei tassi statunitensi è stato raggiunto e si è spinto a prezzare tagli dei tassi nel corso dell’anno, nonostante il presidente della Fed Jerome Powell abbia respinto tali aspettative.

Durante la conferenza stampa post-riunione, Powell ha affermato che è troppo presto per affermare con certezza che il ciclo di rialzi dei tassi è terminato, poiché l’inflazione rimane la preoccupazione principale.

“Siamo pronti a fare di più”, ha avvertito, e le decisioni politiche da giugno in poi saranno prese “riunione per riunione”.

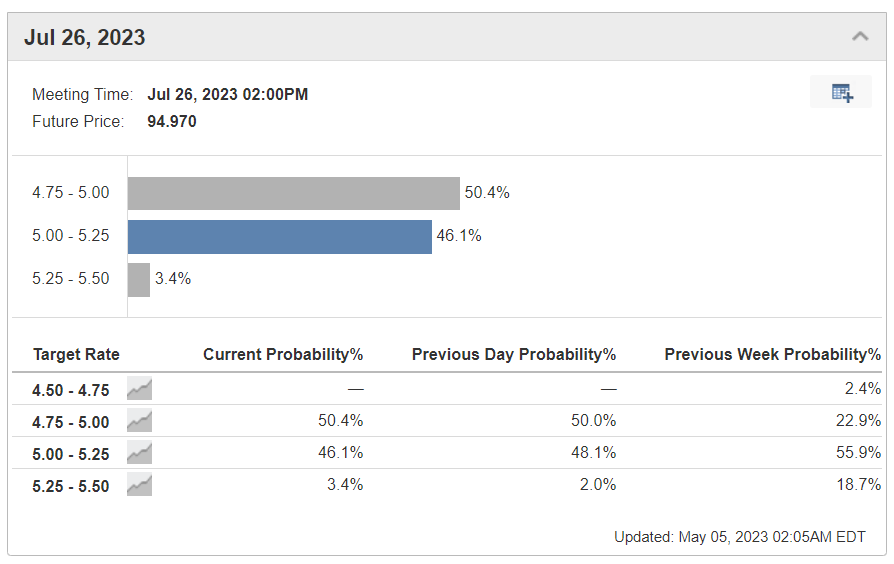

Venerdì mattina (prima della pubblicazione del rapporto sui posti di lavoro di aprile), i mercati finanziari hanno stimato una probabilità del 97,9% che la Fed sospenda i rialzi dei tassi nella prossima riunione di giugno, a fronte di una probabilità del 2,1% di un taglio di 25 punti percentuali, secondo lo strumento di monitoraggio dei tassi della Fed di Investing.com.

Il mercato dei futures sui tassi ha anche calcolato una probabilità di circa il 50% che i tagli dei tassi inizino già dalla riunione di luglio.

Fonte: Investing.com

Nel complesso, il mercato prevede tagli dei tassi di circa 50-75 pb fino alla fine dell’anno, con gli operatori che scommettono su un tasso dei Fed funds al 4,33% entro dicembre. Sebbene ciò sia probabilmente vero, non è affatto una garanzia.

La prossima settimana contribuirà a determinare la prossima mossa della Fed, che si trova ad affrontare il difficile compito di trovare un equilibrio tra la sua continua battaglia contro l’inflazione e i crescenti segnali di instabilità finanziaria.

Inflazione ostinata

Poiché il presidente Powell ha ribadito che il suo obiettivo principale è riportare l’inflazione sotto controllo, i dati sull’inflazione IPC della prossima settimana assumono un’importanza particolare.

Il governo statunitense pubblicherà il rapporto di aprile mercoledì 10 maggio alle 8.30 del mattino, e i numeri mostreranno probabilmente che né l’IPC né il IPC core stanno scendendo abbastanza velocemente da indurre la Fed a rallentare i suoi sforzi di lotta all’inflazione quest’anno.

Fonte: Investing.com

Per Investing.com, l’IPC mensile dovrebbe salire dello 0,4% sul mese dopo essere salito dello 0,1% a marzo. Il tasso d’inflazione annuo nominale è visto in aumento del 5,2%, in accelerazione rispetto al 5,0% annuo del mese precedente.

Nel frattempo, l’IPC core di aprile dovrebbe aumentare dello 0,3% sul mese e del 5,6% rispetto a un anno fa. Il dato core è molto seguito dai funzionari della Fed che ritengono che fornisca una valutazione più accurata della direzione futura dell’inflazione.

Previsioni:

Powell ha dichiarato ai giornalisti questa settimana,

“Noi del comitato riteniamo che l’inflazione scenderà non così rapidamente, ma ci vorrà del tempo. In questo mondo, se la previsione è ampiamente corretta, non sarebbe appropriato tagliare i tassi quest’anno”.

I problemi delle banche regionali statunitensi

Oltre che sul dramma dell’inflazione, gli operatori di mercato continueranno a concentrarsi sui timori di contagio nel settore bancario regionale, in quanto i timori di ulteriori fallimenti bancari restano un forte rischio.

La crisi delle banche regionali ha ripreso vigore la scorsa settimana, con diversi titoli che hanno subito perdite consistenti a causa dell’agitazione nel settore.

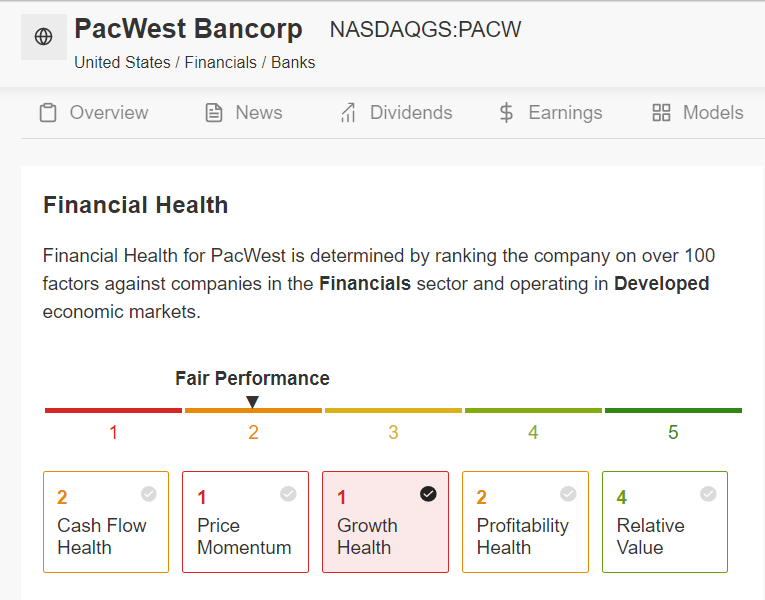

Alimentando ulteriormente lo stress del settore, la Pacific West Bancorp (NASDAQ:PACW), con sede a Los Angeles, è crollata giovedì del 50%, raggiungendo un minimo storico, dopo aver confermato che stava esplorando opzioni strategiche, tra cui la vendita.

Fonte: InvestingPro

Nel frattempo, la First Horizon (NYSE:FHN ), con sede nel Tennessee, è crollata del 33% dopo che l’istituto di credito regionale e la TD Bank (TSX:TD), con sede a Toronto, hanno annunciato la risoluzione dell’accordo di fusione da 13,4 miliardi di dollari.

Un altro ribasso importante è stato quello di Western Alliance (NYSE:WAL), con sede in Arizona, che ha perso il 38% .

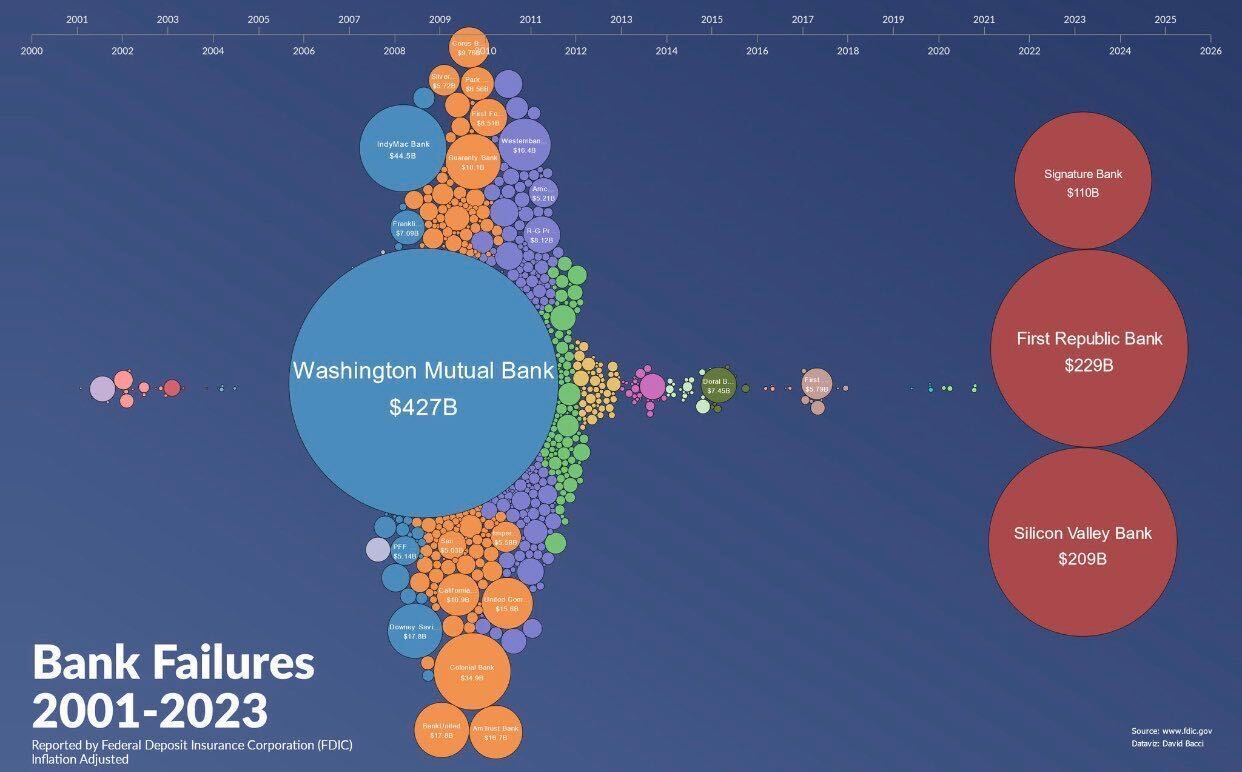

Questa settimana le azioni delle banche regionali statunitensi di piccole e medie dimensioni hanno subito una forte pressione di vendita dopo che First Republic è stata sequestrata dalle autorità di regolamentazione e venduta a sconto a JPMorgan Chase (NYSE:JPM), segnando il terzo fallimento di una banca regionale dall’inizio di marzo e il maggiore dal 2008.

L’SPDR® S&P Regional Banking ETF (NYSE:KRE) e il KBW Bank ETF (NASDAQ:KBWB) sono scesi rispettivamente del 42% e del 33% negli ultimi due mesi.

Zion Bancorp, KeyCorp (NYSE:KEY), Valley National Bancorp (NASDAQ:VLY) e Comerica (NYSE:CMA) sono da tenere d’occhio per la prossima settimana tra le preoccupazioni per altre bombe a orologeria nel settore.

Previsioni:

Questa crisi è ancora in corso e credo che il peggio debba ancora venire.

La resa dei conti sul tetto del debito

I rischi legati allo stallo sul limite del debito degli Stati Uniti tra i Repubblicani del Congresso e il Presidente Joe Biden potrebbero influenzare anche il modo in cui i funzionari della Fed valutano i rischi che incombono sull’economia statunitense e come ciò influirà sulla loro prossima mossa sui tassi di interesse.

La Segretaria al Tesoro Janet Yellen ha avvertito all’inizio della settimana che gli Stati Uniti potrebbero esaurire le misure per pagare i loro obblighi di debito entro il 1° giugno, prima di quanto previsto dal governo e da Wall Street.

Questo aumenterebbe il rischio di un default storico del debito statunitense, a meno che il Congresso non accetti di approvare una legge in tempo utile per innalzare il tetto del debito pubblico di 31.400 miliardi di dollari.

Alla luce delle nuove stime, il Presidente Joe Biden ha invitato i “quattro grandi” leader del Congresso (il leader della maggioranza del Senato Chuck Schumer, il leader della minoranza del Senato Mitch McConnell, il presidente repubblicano della Camera Kevin McCarthy e il leader democratico della Camera Hakeem Jeffries) a un incontro del 9 maggio alla Casa Bianca per discutere del limite del debito.

Previsioni:

“Nessuno deve pensare che la Fed possa davvero proteggere l’economia, il sistema finanziario e la nostra reputazione a livello globale dai danni che un tale evento potrebbe infliggere”, ha aggiunto.

Se siete alla ricerca di idee di trading e investimenti praticabili per affrontare l’attuale volatilità del mercato, lo strumento di InvestingPro vi consente di individuare i titoli vincenti in qualsiasi momento.

Ecco il link per chi volesse abbonarsi a InvestingPro e iniziare ad analizzare i titoli in autonomia.

***

Nota dell’autore:Al momento della scrittura, sono short sull’S&P 500 e su Nasdaq 100 tramite il ProShares Short S&P 500 ETF (SH) e il ProShares Short QQQ ETF (PSQ). Ribilancio regolarmente il mio portafoglio di singoli titoli e di ETF sulla base di una valutazione continua del rischio sia del contesto macroeconomico che dei dati finanziari delle società.

Nota: Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.