- Sei alla ricerca di idee di trading per navigare nell’attuale volatilità del mercato? Sblocca l’accesso ai titoli vincenti selezionati dall’IA di InvestingPro!

I titoli azionari hanno vissuto una seduta di trading volatile venerdì, con il mercato che ha oscillato prima di chiudere al rialzo, ma restando all’interno del recente range degli ultimi giorni.

Nel Nasdaq 100, diventa più evidente che un pattern a cuneo ascendente è ancora intatto e c’è ora la possibilità di formazione di un diamond top.

Una situazione simile si era verificata a metà luglio, segnando il picco nel NASDAQ, seguito poi da un conseguente calo.

Quel precedente pattern a diamante si era formato verso la stagione degli utili; ora, si sta formando un altro diamante in questa stagione degli utili.

Potrebbe esserci un motivo per questo, legato al trade di dispersione della volatilità implicita che spesso si verifica in vista degli utili.

I fondi di volatilità sistematica vendono tipicamente la volatilità implicita a livello di indice e acquistano la volatilità implicita dei titoli mega-cap, proteggendo le loro posizioni andando long sui titoli azionari sottostanti.

Tuttavia, ci troviamo ora in un punto nel ciclo in cui l’offerta nei nomi mega-cap dovrebbe ridursi.

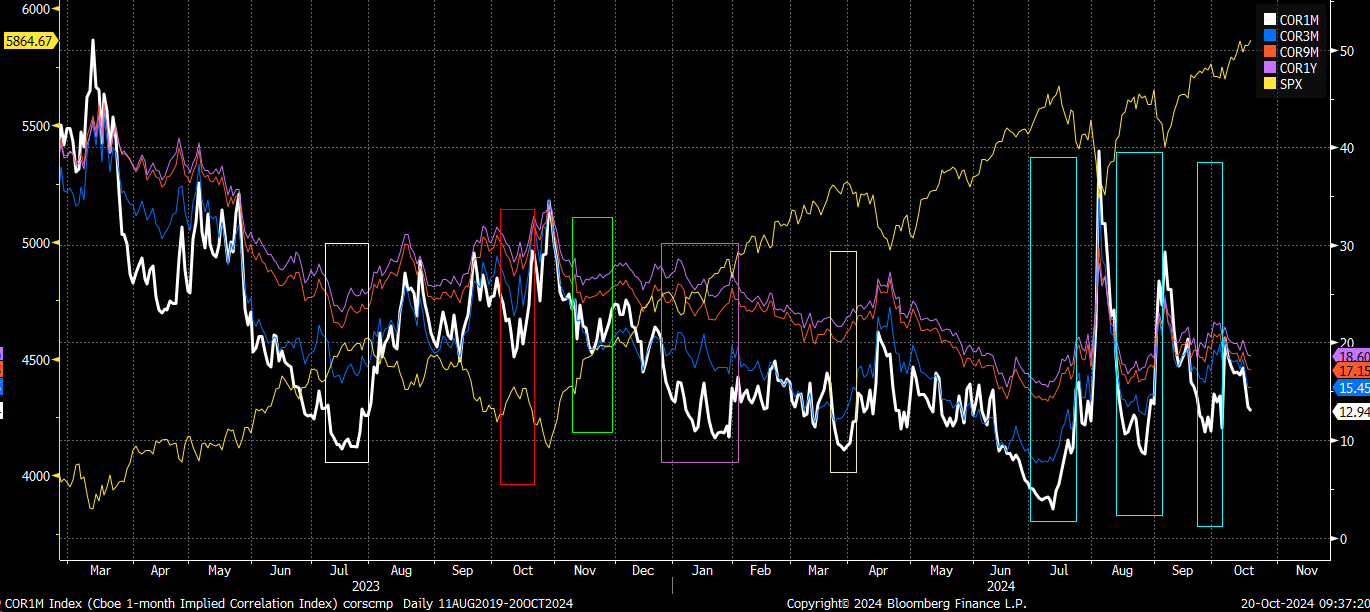

Con i report trimestrali che cominciano ad arrivare, il trade inizierà a ridursi, facendo crollare la volatilità implicita ad ogni report delle compagnie. Si tratta di un pattern stagionale, come si nota dal grafico sotto.

Si può seguire il processo di ridimensionamento osservando l’indice di correlazione implicita a 1 mese, sceso nuovamente a 13, ossia al minimo del suo range storico.

Man mano che l’indice sale, confermerà che il trade di volatilità implicita si sta riducendo, perché le volatilità implicite dei singoli titoli cominceranno a scendere.

Soprattutto, le volatilità implicite di questi titoli dovrebbero cominciare a riallinearsi alla volatilità implicita dell’indice S&P 500, indicando una maggiore correlazione.

Quando l’indice di correlazione implicita a 1 mese comincia a salire, solitamente si associa a un calo dell’indice S&P 500. È così che si sono ripetute le dinamiche.

Solitamente, quando il mercato scende, i singoli titoli e i loro livelli di volatilità implicita tendono a diventare più correlati con l’indice generale.

Dal punto di vista tecnico, questo è in linea con i pattern che abbiamo osservato nelle ultime settimane.

E questo rende particolarmente interessante il pattern diamante in formazione nel NASDAQ, in quanto si era verificata una formazione simile a luglio, proprio verso l’inizio della stagione degli utili, un periodo in cui la stagionalità gioca spesso un ruolo importante.

Inoltre, l’indice è riuscito a ritestare la rottura del pattern a cuneo ascendente più piccolo e ora sembra destinato a testare l’area dei 19.650.

Stiamo osservando con pazienza lo sviluppo di questo pattern da quella che sembra un’eternità ma, purtroppo, queste formazioni possono impiegare molto tempo a svilupparsi completamente. Finora, il pattern sta andando perlopiù come previsto.

Anche se l’S&P 500 non ha un pattern diamante come il NASDAQ, mostra una tazza (cup) simile con manico ascendente.

A luglio abbiamo visto un pattern simile poco prima che il mercato scendesse, e ora la formazione di questa settimana sembra stare avvenendo in un momento ideale per un’altra potenziale mossa in discesa. A questo punto, un test di 5.730 sembra probabile come obiettivo iniziale.

L’ETF RSP, che rappresenta l’indice S&P 500 equal weight, sta mostrando lo stesso pattern cuneo ascendente che abbiamo visto sul mercato generale.

Intanto, la coppia USD/CAD ha continuato a indebolirsi la settimana scorsa, ma dobbiamo ancora vedere l’indice S&P 500 scendere.

Storicamente, hanno dimostrato una relazione inversa ma, finora, non è stato così. Per ora, dobbiamo aspettare e vedere se e quando questo rapporto tornerà alla normalità.

Sembra anche che il cambio USD/JPY stia per infrangere il suo recente trend di indebolimento, con quello che sembra un pattern pole and rising flag, che tende a essere bearish.

Se questo pattern terrà, potremmo vedere il cambio USD/JPY iniziare a rafforzarsi di nuovo e spingersi verso l’area di 141.

NON HAI INVESTINGPRO?

- Iscriviti a InvestingPro : inizia e sfrutta al MASSIMO i dati e le funzioni PRO! Abbonati QUI E ORA e ottieni UN SUPER SCONTO sul piano che preferisci. Scopri tutti i segreti del mondo degli investimenti a un prezzo stracciato!