Le azioni hanno seguito un trend positivo per gran parte della sessione di mercoledì, ma hanno subito un brusco crollo nel pomeriggio, chiudendo la giornata ai minimi. Il volume delle contrattazioni sta diminuendo in vista del lungo fine settimana festivo, durante il quale i mercati azionari e obbligazionari rimarranno chiusi lunedì per il giorno di Natale. L’analisi dell’andamento dei prezzi suggerisce che i partecipanti al mercato rimasti abbiano scelto di incassare alcuni profitti dopo il recente e intenso rally di mercato. Non emerge alcun fattore scatenante evidente, e tutti i settori sono in ribasso, senza legami apparenti con ciclicità, tassi o altri elementi simili. La spiegazione più plausibile è quindi il forte rally precedente, con gli investitori che sembrano aver agito in modo precipitoso, prendendo qualche guadagno dalla tavola.

Gli indici azionari principali hanno registrato una chiusura nettamente in rosso. Nonostante il Dow Jones e il Nasdaq 100 abbiano toccato nuovi massimi storici, non sono riusciti a mantenere i loro profitti fino alla chiusura. Le small cap, dopo un rally del 23% dalla fine di ottobre, hanno segnato un ribasso, ritornando al livello più alto dall’estate del 2022. L’indice S&P 500 ha perso circa 600 miliardi di capitalizzazione in circa 2 ore, cancellando i guadagni delle ultime 4 sedute in una singola giornata e invertendo la performance settimanale in negativo. Il cambiamento di direzione è evidente anche sull’indice VIX, che ha raggiunto il livello più alto dalla fine di novembre, segnalando un aumento della volatilità di mercato.

I dati macroeconomici di ieri non sono stati tuttavia particolarmente deludenti, con l’inflazione britannica in sorprendente ribasso e la fiducia dei consumatori in ripresa sia nell’area euro che negli Stati Uniti. Tutto questo accompagnato dai cali dei rendimenti statali, con i Treasury a 10 in area 3.8% e il Bund a 10 anni sotto il 2%. Ovviamente non sono mancati gli ormai consueti messaggi da parte dei banchieri centrali volti a smorzare l’eccessiva euforia dei mercati sui movimenti futuri dei tassi. Harker della Fed di Philadelphia ha suggerito una possibile riduzione dei tassi di interesse, ma con tono prudente, affermando che la riduzione non avverrà troppo velocemente. Knot della BCE ha dichiarato che un taglio dei tassi nel primo semestre del 2024 è improbabile sulla base delle informazioni attuali, mentre Lane ha avvertito i mercati di non estrapolare la sorpresa positiva sull’inflazione di novembre per fare previsioni future.

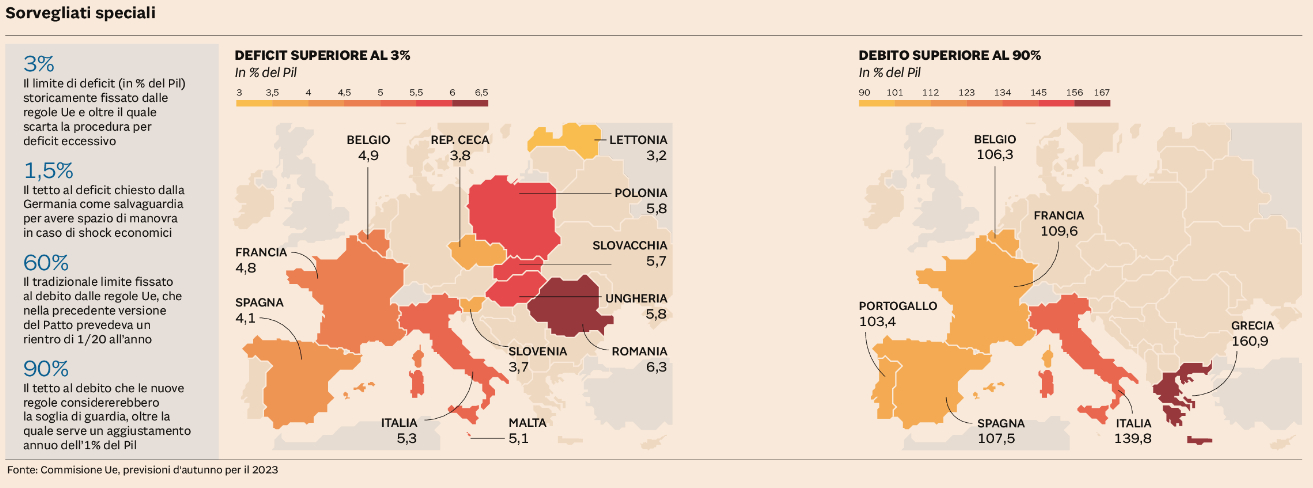

Intanto ieri sera i ministri dell’Economia e delle Finanze dell’UE hanno raggiunto un accordo su una nuova serie di regole fiscali per l’UE. Il compromesso raggiunto dai ministri delle Finanze andrà ora negoziato con il Parlamento, in modo che possa essere definitivamente approvato entro la fine della legislatura. Le nuove regole includono limiti generali più rigorosi sulla spesa, fornendo al contempo ai paesi un margine di manovra per investire nelle priorità chiave dell’UE come la difesa e la transizione verde e consentire riforme strutturali. Rimangono le vecchie soglie del deficit pubblico massimo pari al 3% del Pil e del debito pubblico pari al 60% del Pil. I paesi con un debito superiore al 90% del Pil devono ridurlo di 1 punto percentuale all’anno, mentre i paesi con un debito tra il 60% e il 90% devono compiere la metà di questo sforzo. Nel periodo transitorio compreso tra il 2025 e il 2027 circostanze attenuanti, quali il costo del servizio del debito, permetteranno di limitare l’onere dell’aggiustamento. I paesi che superano le soglie del 60% e del 3% devono mirare a ridurre il deficit all’1,5% del Pil migliorando il saldo strutturale con lo 0,4% del Pil ogni anno. Secondo le stime della Commissione Europea, 16 dei 27 paesi dell’UE non rispetteranno né l’obiettivo di deficit né la soglia del rapporto debito/PIL l’anno prossimo. Pertanto, dovremmo aspettarci una politica fiscale complessivamente più restrittiva nell’UE il prossimo anno. Tra i paesi più grandi ciò influenzerà soprattutto i piani di spesa di Francia, Italia e Belgio.

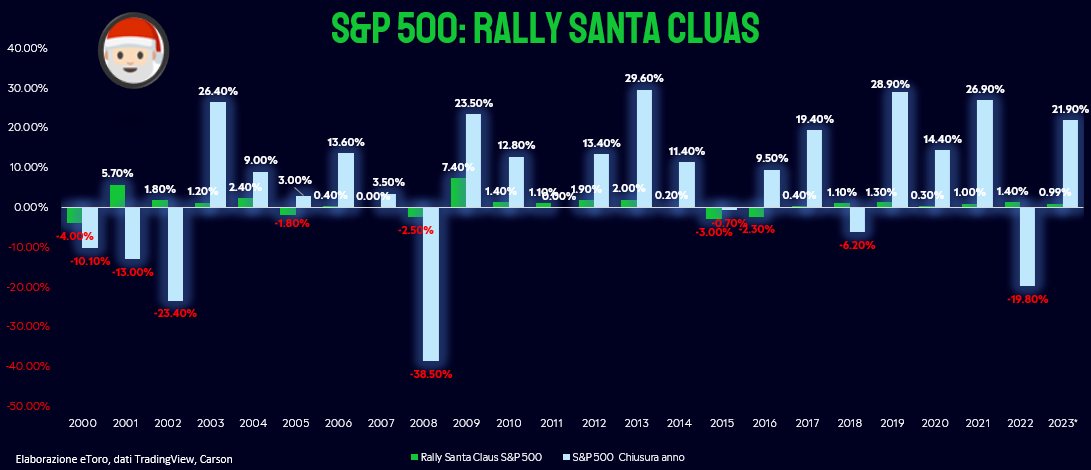

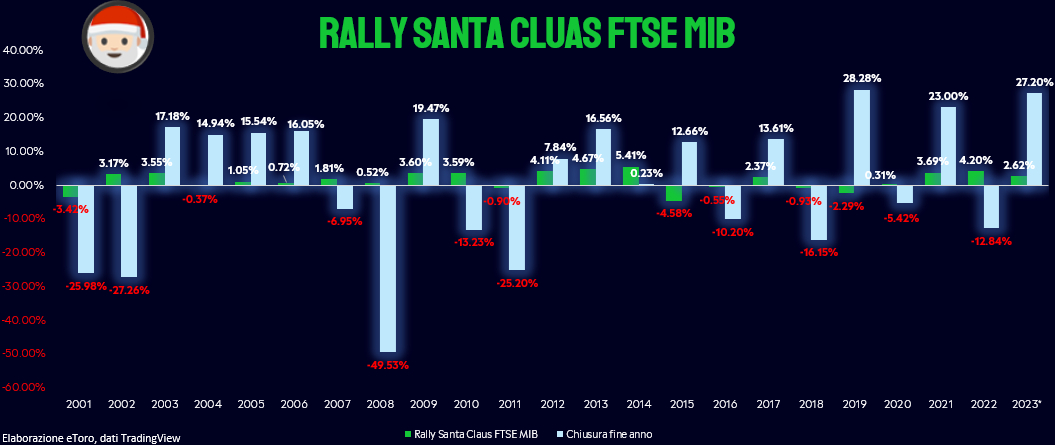

Con i mercati azionari che cercano di attenuare l’ipercomprato ed euforia recente, sorge la domanda se ciò possa influenzare il tradizionale “Rally di Santa Claus”.

Rally che fa riferimento alle ultime cinque sedute di negoziazione dell’anno e le prime due del successivo, con l’arrivo di Babbo Natale in città (“Santa Comes To Town”) fino al suo ritorno al Polo Nord (“Santa Goes Back To North Pole”). Storicamente risulta che questi sette giorni, dati dal 1950 ad oggi, sono stati piuttosto allegri, offrendo in media un rendimento superiore al punto percentuale sullo S&P 500. Osservando la performance negli ultimi 23 anni sul principale indice americano tale periodo ha generato una performance media positiva dello 0,97%, con ben 19 volte su 23 (l’86%) in grado di chiudere in territorio positivo.

Performance ben più volatile sul principale listino milanese dove la performance media registrata è stata maggiore, pari al 1,41%, ma con solamente 16 volte su 23 (il 70%) in grado di chiudere al rialzo.

Un aspetto intrigante del rally è la sua capacità di prevedere il futuro andamento del mercato. Analizzando i dati statunitensi, in 16 casi su 23 (il 73%), il segno di chiusura del rally è coinciso con quello dell’anno successivo. In Italia, questa correlazione si attesta a 15 su 23 casi (il 65%).

Gabriel Debach

eToro Italian Market Analyst

Seguimi anche su:

LinkedIn

Twitter

Faceboo.k

Instagram

eToro

Disclaimer: Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l'esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l'accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Profitti Incassati e Volatilità Crescente: Il Mistero dietro il Crollo dei Mercati

Pubblicato 21.12.2023, 10:04

Profitti Incassati e Volatilità Crescente: Il Mistero dietro il Crollo dei Mercati

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.