Il brusco scivolone di ieri dei titoli azionari statunitensi ha riportato l’attenzione su un concetto perenne: il mercato può scendere e scende. È ovvio, ma facile da trascurare quando i prezzi salgono praticamente senza sosta, come è avvenuto per gran parte degli ultimi sei mesi, fino ad ora.

L’ultimo calo ha attirato l’attenzione del pubblico per diversi motivi, tra cui il fatto che la vendita arriva in un momento in cui ci si interroga sull’inflazione e sulla politica della Fed, oltre che sul rischio crescente di un conflitto in Medio Oriente.

Decidere se le ultime oscillazioni del mercato siano rumore o segnale è l’arte/scienza dell’analisi di mercato. Non esistono tecniche impeccabili per predire il futuro, ma esistono diverse tecniche per mantenere la prospettiva, che può essere la base per prendere decisioni informate su come e quando riequilibrare i portafogli.

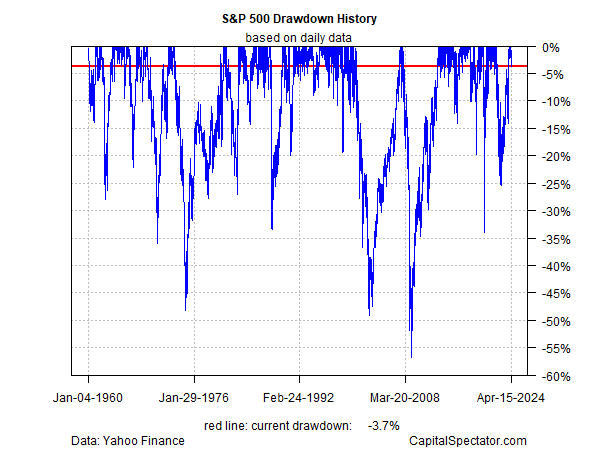

Iniziamo dal ricordarci che l’attuale drawdown dell’indice S&P 500 è ancora lieve rispetto agli standard storici. Ieri (15 aprile) il mercato ha chiuso al di sotto del picco precedente del 3,7%, un calo irrilevante nel grande schema della storia dei mercati per quanto riguarda i ribassi da picco a picco.

Cosa potrebbe costituire un’avvisaglia di problemi più gravi? Non c’è un numero magico, ma se il mercato scivola ulteriormente e scende al di sotto di un -5% di drawdown, questo attirerebbe la mia attenzione.

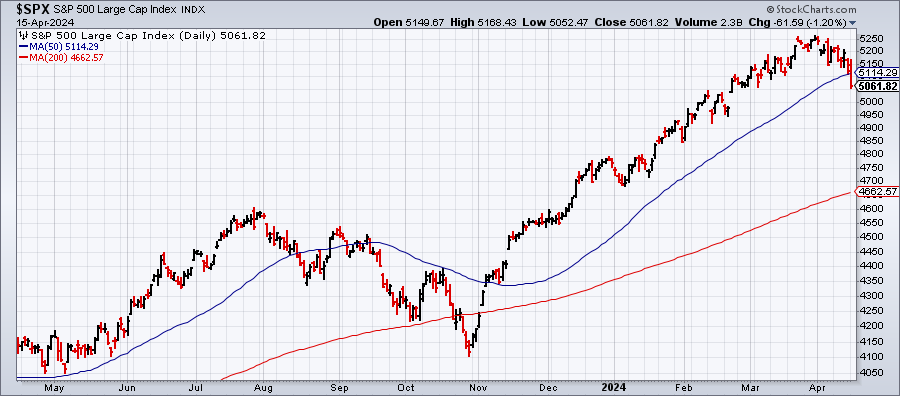

Un altro modo per cercare di separare il grano dalla pula è quello di monitorare l’evoluzione del profilo di tendenza dell’S&P 500. Un approccio convenzionale consiste nell’osservare l’andamento del 50° e del 50° livello. Un approccio convenzionale consiste nell’osservare le medie mobili a 50 e a 200. Secondo questo criterio, siamo ancora lontani da un segnale di vendita, almeno per gli investitori strategici con orizzonti di medio-lungo termine.

Tuttavia, ogni mercato ribassista inizia con una scivolata relativamente morbida e innocua, per cui è opportuno tenere d’occhio una serie di medie mobili più brevi come possibile segnale di allarme precoce. Il rischio è che i time frame più brevi soffrano di un maggior grado di rumore e quindi è necessaria una maggiore cautela. Per il momento, non c’è ancora una pistola fumante, nemmeno in una prospettiva di breve termine. In particolare, la media a 20 giorni dell’S&P 500 è ancora comodamente al di sopra delle sue controparti a 50 e 100 giorni.

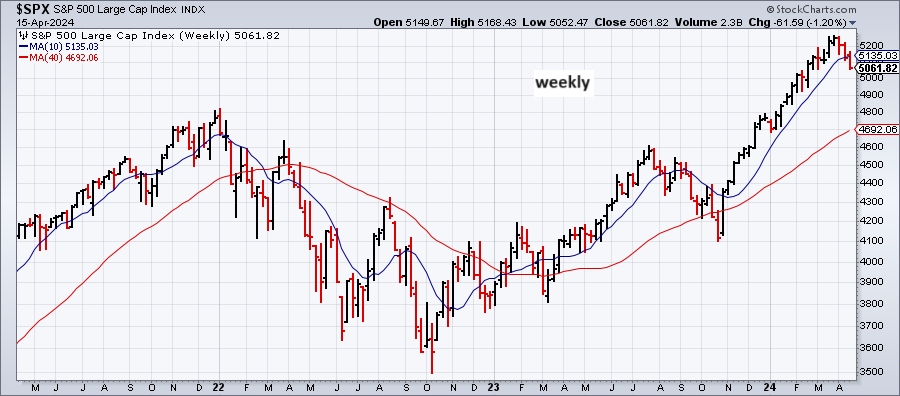

Un altro modo per minimizzare il rumore è quello di concentrarsi sui grafici settimanali. Come evidenzia il grafico successivo, il trend rimane saldamente positivo da questo punto di vista, sulla base delle medie a 10 e 40 settimane.

L’analisi di cui sopra scalfisce appena la superficie delle tecniche per evidenziare i segnali e minimizzare il rumore, ma è un modo ragionevole per iniziare. Per affinare ulteriormente il processo possiamo aggiungere i profili di volatilità e di valutazione, e su questi fronti i risultati propendono per l’adozione di una postura di rischio più cauta. In sintesi, la valutazione del mercato è elevata e la volatilità recente è stata bassa: una combinazione che suggerisce che le probabilità di una correzione del mercato sono elevate rispetto alla storia recente.

Se a ciò si aggiunge il recente aumento del rischio geopolitico dovuto al conflitto Israele-Iran, ancora in evoluzione, diventa più facile razionalizzare l’opportunità di ridurre l’esposizione al rischio.

Un’altra dimensione che contribuisce a determinare come, o se, modificare il proprio posizionamento di rischio: l’orizzonte temporale dell’investimento. Per gli speculatori a breve termine, gli argomenti a favore del ritiro del denaro dal tavolo sono relativamente forti (o più forti), mentre lo sono meno, almeno per ora, per gli investitori a medio-lungo termine.

La reazione a tutto questo è che alla fine vincerà la strategia buy-and-hold. È vero, e per alcuni investitori questa è la scelta migliore. Ma il presupposto è che siate davvero un investitore “buy-and-hold”. Facile a dirsi, difficile a farsi, ed è per questo che la gestione del rischio su archi temporali più brevi è pratica, se non sempre ottimale.