- Il dato sull’occupazione non agricola potrebbe decidere il percorso della Fed sull’inasprimento.

- Sono convinto che il maggiore rally di due giorni dagli anni Settanta sia un rally di mercato orso o una trappola dei tori.

- Di seguito spiego perché.

- Abbiamo visto il maggiore rally di due giorni dopo un aumento Fed dagli anni Settanta. Ha senso, dopo il secondo enorme aumento di fila dei tassi?

- Il Nasdaq Composite è schizzato del 12,3% a luglio, uno dei mesi con la performance migliore nella sua storia. È ingiustificato che sia successo solo perché gli utili non sono stati brutti, soprattutto considerati tutti i rischi che ci sono al momento.

- I rendimenti scendono da metà giugno, con gli investitori che si sono rifugiati nei Treasury.

Gli investitori potrebbero spostare la loro attenzione dagli utili ai dati questa settimana.

E questo perché il Presidente della Federal Reserve baserà i futuri aumenti dei tassi sui dati.

Il report sull’occupazione non agricola (NFP) solitamente è quello che ha più impatto. I prossimi report sull’occupazione potrebbero determinare il percorso degli aumenti dei tassi dopo che Powell ha dichiarato, nella conferenza stampa di mercoledì, che la decisione di politica monetaria di settembre dipenderà dai dati. E il dato sull’occupazione è cruciale mentre si discute del fatto che l’economia statunitense sia in recessione o meno, dopo il report sul PIL della scorsa settimana che ha rivelato il secondo trimestre di fila di crescita negativa. La Casa Bianca insiste a dire che non siamo in recessione e il dato principale che utilizza a supporto della sua tesi è il mercato del lavoro forte. Dunque possiamo capire quanto sia importante il dato NFP.

Perché sono ancora convinto che i tori prenderanno una batosta

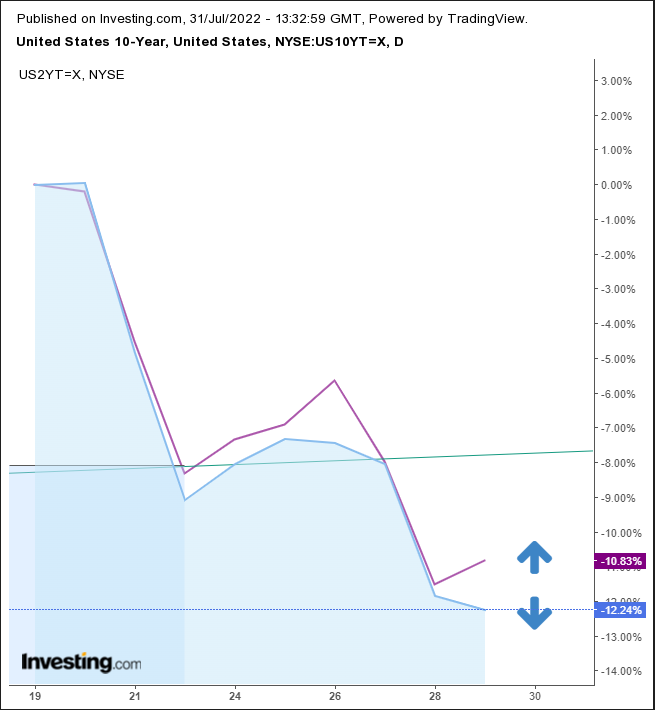

Fonte: Investing.com

I rendimenti decennali hanno completato un apice testa e spalle, puntando all’1,93%. I rendimenti scendono perché la differenza tra il prezzo del bond ed il payout si riduce per via dell’aumento della domanda. Questo succede quasi sempre quando gli investitori perdono fiducia nell’economia e nell’azionario.

Inoltre, quando gli investitori sono intenzionati a comprare Treasury per sempre, il calo dei rendimenti (con i tassi che salgono aggressivamente) sottolinea il livello di incertezza. Infine, il rendimento invertito è così netto che i rendimenti a due anni salgono, mentre i decennali scendono, con la gente che evita i bond a breve scadenza preferendo impegnarsi a lungo termine.

Diamo infine un’occhiata all’indice con la performance migliore, il Nasdaq 100.

È balzato del 17,62% dal minimo di metà giugno, avendo trovato supporto alla media mobile su 200 settimane.

I picchi e i minimi ancora tendono verso il basso. Se e quando l’indice registrerà una serie ascendente di massimi e minimi, ripeterò la mia posizione ribassista. Se altri indici confermeranno questa inversione, darò una previsione rialzista. Per ora, tuttavia, ci troviamo sia in un mercato orso che in un downtrend. Il prezzo sta incontrando una formidabile resistenza: i minimi di febbraio e di marzo e i massimi di maggio. Quindi, mi aspetto che il prezzo non ripeta lo stesso rally della scorsa settimana.

Precisazione: Avevo fatto la stessa previsione due settimane fa e mi sbagliavo. L’indice ha inoltre una linea di trend discendente, che è anche l’apice del suo canale discendente, rafforzata dal calo delle MA su 100 e 50 settimane, in caso mi sbagli di nuovo questa settimana.

Il dollaro è sceso per il terzo giorno e per la seconda settimana di fila.

Potrebbe ancora stare sviluppando una flag discendente e, finora, è supportato dal massimo del 15 giugno. Se i titoli azionari scenderanno, il dollaro probabilmente tornerà ad un rally.

L’oro ha esteso il breakout al rialzo di un picco bottom testa e spalle per la seconda settimana ed un balzo generale di tre settimane. Tuttavia, è ancora in un canale discendente, e la MA su 100 giorni scende verso una DMA su 200, dopo che la DMA su 50 l’ha attraversata, dimostrando un generale calo del prezzo.

Il Bitcoin sale per la seconda settimana, sopra la MA su 200 settimane, ma resta all’interno del canale ascendente sul breve termine dentro il canale discendente sul lungo termine dopo aver completato un enorme doppio apice. Ecco la mia analisi a lungo termine da gennaio.

Il petrolio sale sulla settimana ma resta al di sotto di un triangolo simmetrico. Se il prezzo scenderà lungo il trend discendente dell’apice, andando sotto i 93 dollari, avrà anche completato un triangolo discendente, più ribassista e con un obiettivo implicito di 56 dollari.

Precisazione: L’autore al momento non possiede nessuno degli asset menzionati nell’articolo.

***

Alla ricerca di nuove idee? Su InvestingPro+ potete esaminare oltre 135 mila titoli azionari per trovare i titoli con la crescita più rapida o i più sottovalutati al mondo, con dati, strumenti e dettagli professionali. Scopri di più »