Le azioni del produttore di veicoli elettrici Rivian Automotive (NASDAQ:RIVN) stanno scendendo così tanto velocemente che persino i più fiduciosi investitori della società cominciano a dubitare che ci saranno successi in futuro.

La startup di Irving, Texas, ha perso più di 120 miliardi di dollari di valore di mercato nei quattro mesi dal suo debutto in borsa, il 10 novembre, in una delle IPO più grandi e più seguite del 2021. Il titolo era prezzato 78 dollari prima dell’IPO ma è schizzato a 106,75 dollari al debutto. Al momento è scambiato a 38,05 dollari: si tratta di una sconvolgente inversione di rotta dalla febbre degli acquisti post-IPO che avevano reso quella di Rivian la sesta maggiore offerta pubblica iniziale nella storia dei mercati USA.

A novembre, gli investitori erano fiduciosi che Rivian, che gode del supporto di Amazon (NASDAQ:AMZN) e Ford Motor Company (NYSE:F), due mega cap che detengono il 20% ed il 12% in RIVN rispettivamente, sarebbe diventata una delle più promettenti startup ad insidiare il predominio di Tesla (NASDAQ:TSLA) sul mercato degli EV.

Ma, appena quattro mesi dopo, la valutazione di Rivian è di circa 34 miliardi di dollari, quando il sentimento del mercato è diventato negativo sui titoli growth con l’accelerazione dei problemi di approvvigionamento e l’aumento dell’inflazione che pesa sulle attuali valutazioni delle società.

Alla chiusura di venerdì di 38,05 dollari, le azioni Rivian sono crollate del 79% dal massimo storico di 179,47 dollari del 16 novembre.

La scorsa settimana, l’ultima evidenza dei problemi che ha Rivian nell’aumentare la produzione è arrivata quando la società ha pubblicato il report sugli utili del Q4 e dell’intero anno fiscale 2021. La società non solo ha deluso le stime di Wall Street, ma ha anche previsto solo un modesto incremento della produzione di veicoli nel 2022.

Rivian ora si aspetta di produrre 25.000 pickup e SUV elettrici nel 2022, appena metà della produzione prevista l’anno scorso durante la presentazione per l’IPO. In una lettera agli azionisti, Rivian afferma:

“Nell’immediato, non siamo immuni ai problemi di approvvigionamento che affliggono l’intero settore. Questi problemi, che riteniamo continueranno almeno per tutto il 2022, aggiungono un altro livello di difficoltà all’aumento della nostra produzione”.

Obiettivi di prezzo tagliati

Oltre ai problemi delle forniture che riguardano tutta l’industria automobilistica, Rivian sembra anche stare avendo difficoltà ad aumentare i prezzi dei veicoli per proteggere i suoi margini. La società, all’inizio del mese, è stata costretta a rinviare gli aumenti dei prezzi delle auto che debutteranno, del pickup R1T e del suo SUV R1S, dopo che i clienti hanno cominciato a cancellare gli ordinativi.

In seguito a questo imbarazzante dietrofront, vari analisti hanno tagliato i prezzi obiettivo sul titolo. Almeno 4 hanno abbassato il prezzo solo questo mese, di una media del 40%, secondo Bloomberg. In una nota ai clienti, gli analisti di Barclays l’8 marzo hanno drasticamente tagliato il prezzo obiettivo, dicendo:

“Con gli investitori sempre più preoccupati per l’aumento della produzione di Rivian insieme alla sua incapacità di combattere l’inflazione dei costi con incrementi dei prezzi, abbiamo tagliato il nostro prezzo obiettivo da 115 a 47 dollari”.

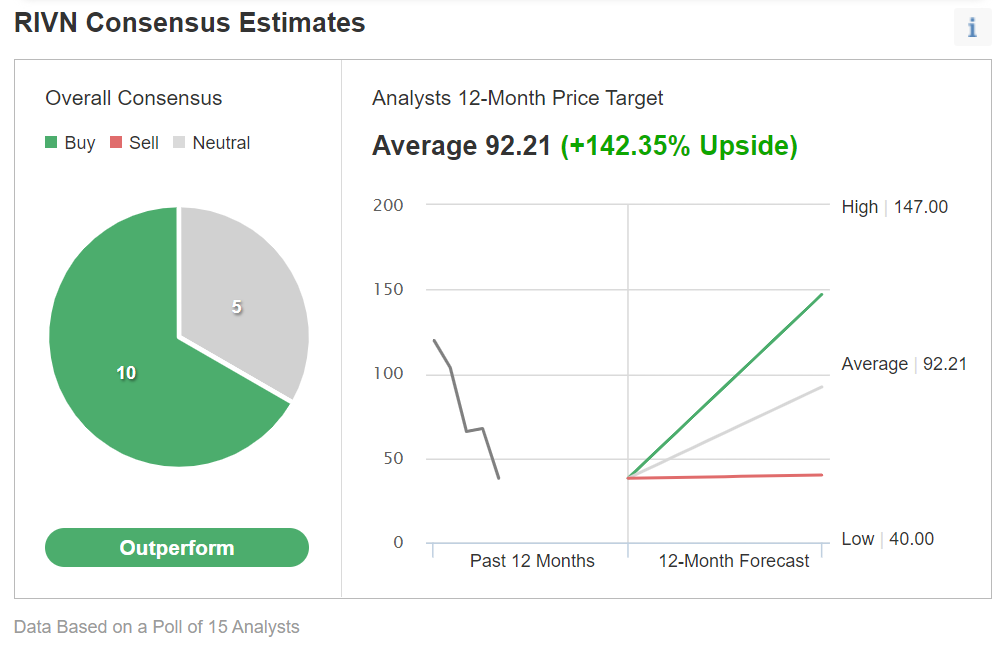

Tuttavia, il prezzo obiettivo medio degli analisti su 12 mesi per Rivian è piuttosto alto. Tra 15 analisti intervistati da Investing.com, si aggira intorno ai 92 dollari.

Grafico: Investing.com

In effetti, 10 analisti lo ritengono “outperform” e cinque confermano “neutral”.

Un possibile motivo di questo ottimismo: nonostante gli attuali problemi, Rivian è ancora considerata la startup nella posizione migliore per competere con Tesla nell’arena in rapida crescita dei veicoli elettrici. La richiesta di veicoli elettrici probabilmente resterà forte, grazie agli incentivi governativi per promuovere tecnologie pulite ed all’aumento dei prezzi del petrolio.

Questo passaggio, secondo molti osservatori, aumenterà ulteriormente con l’attuale conflitto geopolitico che ha spinto i prezzi del gas ad un massimo storico.

Morale della favola

Nonostante i recenti intoppi, continuiamo a credere che Rivian possa essere un operatore di successo sul mercato degli EV, per via del suo significativo vantaggio nel segmento dei pickup a batteria e l’appoggio di Amazon.

Ma gli investitori dovrebbero anche ricordare che la società ha ancora tanta strada da fare, in quanto ora dovrà colmare il divario tra aspettative e fondamentali. L’aumento della produzione è storicamente la parte più rischiosa del ciclo vitale di un’azienda e ci vorranno ancora molti anni prima che Rivian riesca con successo a raggiungere i suoi obiettivi. Per fare un confronto, a Tesla ci è voluto un decennio per aumentare la produzione e registrare il suo primo intero anno fiscale in profitto.