“L'inflazione è come il peccato; ciascun governo la denuncia, però ciascun governo la pratica", Georg Christoph Lichtenberg

Fiato sospeso sull’inflazione Usa. Gli economisti si aspettano una decisa battuta d’arresto, dopo il picco del 9,1% segnato a giugno, agosto dovrebbe essere il mese della flessione, decisa, con i prezzi al +8,1% dal +8,5% di luglio.

Perché il dato è importantissimo per le Borse?

Un raffreddamento dei prezzi potrà indurre, nei prossimi mesi, non subito, un cambio di rotta della Fed con una politica monetaria meno aggressiva di adesso. Nel medio periodo sono i dati, i numeri, quelli che contano, più delle parole dei banchieri centrali.

Per la riunione del 21 settembre, i giochi sono fatti. Il rialzo di 75 punti base da parte della Fed sembra intoccabile, (90% di scommesse) qualsiasi dato emergerà oggi. Powell non toglierà il piede dal freno di un’auto in corsa, a rischio anche di qualche sbandata per l’economia.

Sono ormai anni in cui assistiamo alle dichiarazioni degli economisti che vanno in una direzione e, quella dei due banchieri centrali, Powell e Lagarde, sempre in ritardo rispetto ai dati e alla situazione macroeconomica.

Lo scorso anno, gli economisti mettevano in guardia dal galoppare dell’inflazione, Powell e la Lagarde rassicuravano sull’opposto, e vennero definiti colombe (fautrici di politiche monetarie espansive). Poi l’inflazione è schizzata, come indicato da Larry Summers, e Powell e la Lagarde hanno invertito rotta, trasformandosi in falchi (sostenitori di politiche monetarie restrittive).

E ora? L’inflazione nei dintorni dell’8% è ancora troppo lontana da quel 2% di target della Fed per poter abbassare la guardia, questo è certo. Ma la traiettoria sembra essere discendente.

Non importa cosa diranno oggi i banchieri centrali, il copione nel breve è già scritto e lo reciteranno come si conviene, lo impone la situazione.

Il dato di oggi potrebbe cambiare la narrazione dei banchieri centrali di domani. Gli operatori però, non possono permettersi di guardare all’oggi ma devono anticipare il domani, pena non aver capito il trend di mercato.

Ora, non dobbiamo stupirci se nel breve Powell e la Lagarde appariranno falchi con la barra dritta, nessun cedimento alla lotta contro l’inflazione. “porteremo il nostro lavoro a termine” ha dichiarato settimana scorsa Powell a una conferenza online organizzata dal Cato Institute.

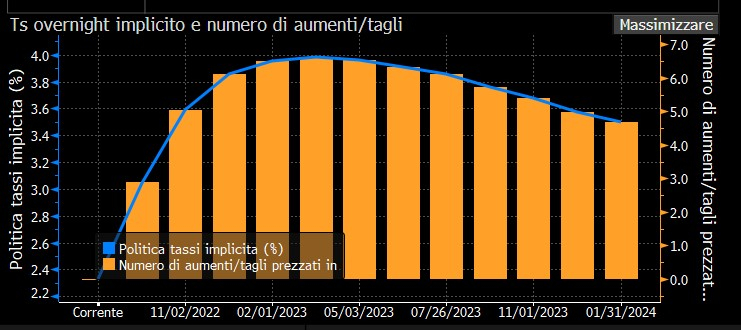

Il nostro portafoglio non è di breve periodo e politiche monetarie meno stringenti domani significano una dinamica di tassi che, nel breve sale (è già prezzata dai mercati) ma che in futuro potrà calare.

Tradotto in operatività: i tech, che sono molto legati ai tassi, hanno già iniziato a scontare uno scenario diverso, più rassicurante. Anche le utility potrebbero tirare il fiato. E faranno bene anche le banche, se sapranno sfruttare la dinamica dei tassi di breve, ora anche i depositi prezzo le banche centrali tornano a essere remunerati. Uno scenario che si normalizza piace anche agli assicurativi.

Al contrario, tassi bassi per lungo tempo non fanno bene. Un po’ di inflazione costringe e non parcheggiare i soldi in banca e obbliga gli imprenditori a muoversi, investire economia reale.

Quanto alla congiuntura macro, Powell non ha escluso che il rialzo dei tassi porterà dei costi ma ha rassicurato che non succederà come con il suo predecessore, Paul Volcker, dal ‘79 all’87 alla guida della Fed, che per spegnere l’incendio dell’inflazione alzò i tassi in maniera così repentina da portare a una disoccupazione oltre il 10%.

Noi crediamo che a fronte di un dato positivo oggi, l’idea di costruire un pac o esporsi sul mercato con certificati a capitale, totalmente o in parte protetti adesso, potrebbe essere una buona soluzione.

Sul mondo bond, lo scenario rimane quello di tassi in calo tra due anni come si vede dal grafico sottostante.

Oro ancora in difficoltà per via dei tassi reali positivi.

Ovviamente l’altra grande variabile rimane la situazione geopolitica. Nessuno sa gli esiti del conflitto. Una suggestione però, permettetela, il mercato finora prezza pochissimo uno scenario positivo e anche se le probabilità sono scarse, non è da escludere, soprattutto in un orizzonte temporale di medio periodo. Putin ora potrebbe alzare la voce, o meglio contrattare, ma la sua poltrona è un po’ meno salda di prima e nessuno prezza oggi una sua caduta.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Scripta manent verba volant. Le parole di Powell vs i dati sull’inflazione Usa

Pubblicato 13.09.2022, 13:15

Scripta manent verba volant. Le parole di Powell vs i dati sull’inflazione Usa

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.