Wake me up when September ends, cantavano i Green Day nel lontano 2004. E con settembre che si chiude, termina anche quello che è storicamente uno dei mesi più turbolenti per i mercati finanziari. Ma quest’anno le aspettative sono state smentite: nonostante le forti oscillazioni e un clima d’incertezza che ha caratterizzato non solo il mese, ma l'intero trimestre, i mercati hanno sorpreso tutti con una performance positiva.

Uno degli eventi chiave è stata la storica decisione della Federal Reserve di tagliare il tasso sui fondi federali dello 0,5%, riducendo i tassi di interesse per la prima volta dal marzo 2020. E come se non bastasse, anche la Cina ha finalmente dato il tanto atteso sostegno ai mercati. Quando le prime due economie mondiali si muovono insieme per sostenere la crescita economica, il brindisi dei mercati è inevitabile.

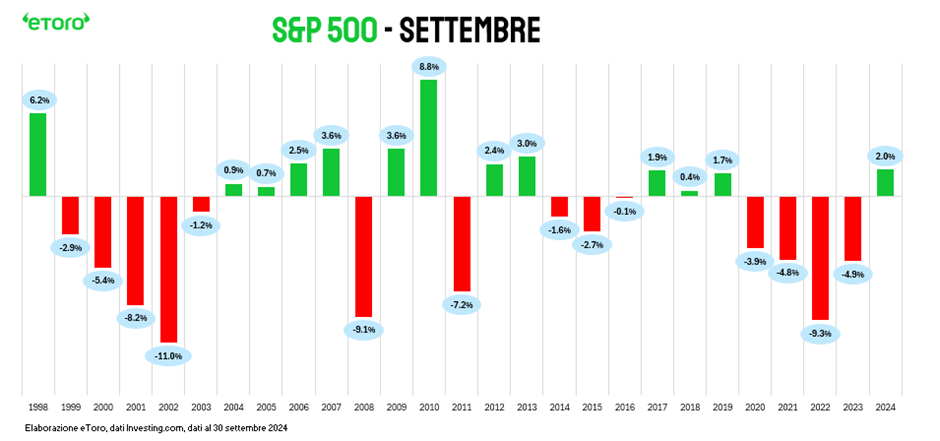

Dopo quattro anni consecutivi in cui settembre ha chiuso in rosso, il 2024 ha finalmente interrotto la serie negativa. L’S&P 500, principale indice di Wall Street, ha chiuso il mese in rialzo del 2% — segnando il miglior settembre dal 2013 — e chiudendo su nuovi massimi storici. Ma non è solo la performance mensile a stupire. Anche il terzo trimestre, storicamente il più debole dell’anno, ha chiuso con un progresso del 5,5%, invertendo una tendenza negativa di due anni consecutivi durante il periodo estivo. Per chiudere in bellezza, l’S&P 500 sta registrando la migliore performance annuale alla fine del terzo trimestre dal 1997.

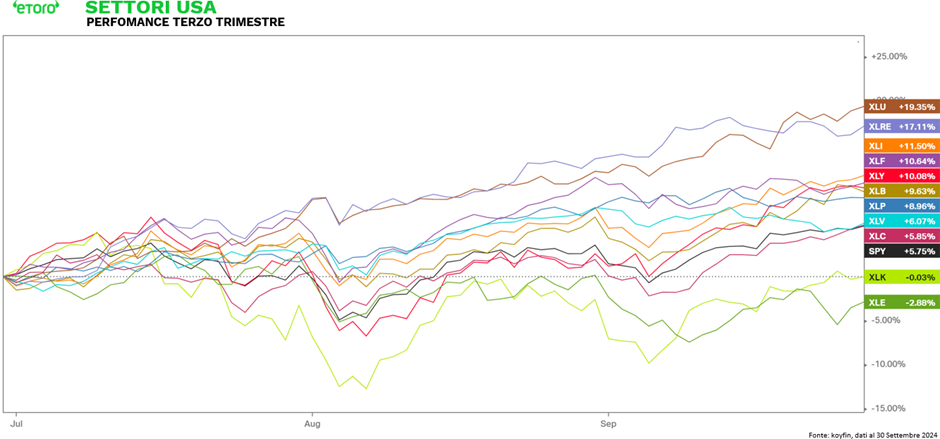

Un segnale di forza arriva anche dall’ampiezza del mercato: ben l'83% delle azioni dell’S&P 500 sono sopra la media mobile a 50 giorni. Un dato decisamente positivo se confrontato con il Russell 2000, dove solo il 58% delle azioni supera questa soglia. Quando l’ampiezza è alta, vuol dire che più titoli partecipano al rally dell’indice, segno di una fiducia diffusa tra gli investitori. A brillare maggiormente all’interno dell’S&P 500 sono i settori dei servizi di pubblica utilità, il Real Estate, il comparto industriale e i consumi discrezionali, con oltre il 90% dei titoli sopra le rispettive medie mobili a 50 giorni. In particolare, il settore utilities ha raggiunto addirittura il 100%, spinto dalla “rotazione” verso i settori ciclici, favorita dal calo dei tassi d’interesse e dalle aspettative di una crescita più robusta.

Tra i settori protagonisti, i consumi discrezionali sono stati i leader di settembre con un +7,3%, mentre l’energia è rimasta indietro (-3%). Se guardiamo al trimestre, utilities (+19%) e Real Estate (+17%) hanno registrato i migliori risultati, mentre il settore energetico è nuovamente il fanalino di coda. Sorprende però il settore tecnologico, che chiude il trimestre praticamente piatto (-0,03%), una vera anomalia degli ultimi tempi e soprattutto in luce del suo peso sull’S&P 500, pari al 31,7%.

Tra i singoli titoli, a settembre si sono distinte le utilities con Vistra (+39%) e Constellation Energy (+32%), mentre Dollar Tree e APA Corporation hanno registrato le peggiori performance. Sul trimestre, la star è stata Erie Indemnity (new entry) con un +49%, seguita da GE Vernovia (+48%), mentre Moderna ha subito una flessione del 43%.

In Italia, il FTSE MIB ha chiuso invece il mese in calo dello 0,72%, estendendo a cinque il numero di settembre consecutivi in rosso, nonostante la maggioranza delle azioni (23 su 40) abbia chiuso in rialzo. Tra i titoli migliori del mese troviamo Unipol (BIT:UNPI) (+11%) e Brunello Cucinelli (BIT:BCU) (+9%), mentre Stellantis (BIT:STLAM), Leonardo e Amplifon (BIT:AMPF) sono stati i peggiori. Su base trimestrale, è stato Monte dei Paschi a guidare i rialzi (+18%), seguito da Italgas (BIT:IG). All’opposto, Stellantis ha chiuso con una perdita del 32%, STM (EPA:STMPA) del 27% e Amplifon del 22%. I bancari continuano a essere i protagonisti dell’anno, con Unipol, Monte dei Paschi e BPER (BIT:EMII) a spiccare in un contesto difficile per Stellantis, STM e Campari (LON:0ROY).

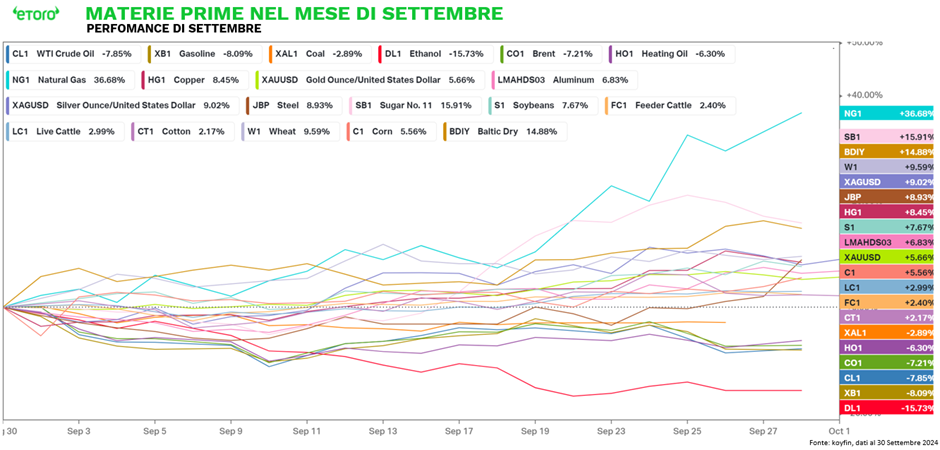

Anche le materie prime hanno mostrato un andamento variegato. Nonostante il calo dell’indice del dollaro — che di solito favorisce le commodities — e la spinta ribassista sui tassi di interesse, i risultati sono stati misti. La Fed ha stupito i mercati con un taglio di 50 punti base a settembre, generalmente un segnale rialzista per il comparto delle materie prime. Di conseguenza, l’indebolimento del dollaro ha sostenuto i prezzi, visto che molte materie prime sono quotate proprio in questa valuta.

Tra le commodities, il gas naturale ha brillato con un rialzo del 36%, seguito dallo zucchero (+16%). Argento e oro restano i migliori performer da inizio anno. I prezzi nel settore energetico, invece, hanno riflesso la tipica stagionalità del periodo. Con la fine della stagione dei viaggi, la domanda di benzina è calata, mettendo sotto pressione il petrolio e i suoi derivati. Di conseguenza, anche i prezzi del carbone e dell’etanolo hanno subito un ribasso.

Per lo zucchero, la siccità e gli incendi in Brasile, principale produttore mondiale, hanno sostenuto i prezzi. Nei metalli, l’argento, l’acciaio e il rame hanno mostrato i guadagni più consistenti (+9%), mentre l’oro si avvicina nuovamente ai suoi massimi storici.

Gabriel Debach

eToro Italian Market Analyst

Disclaimer: Questa comunicazione è solo a scopo informativo ed educativo e non deve essere considerata come consulenza di investimento, raccomandazione personale o offerta, né sollecitazione all'acquisto o alla vendita di strumenti finanziari. Questo materiale è stato preparato senza tenere conto degli obiettivi di investimento o della situazione finanziaria di un particolare destinatario e non è stato redatto in conformità ai requisiti legali e normativi per promuovere una ricerca indipendente. Qualsiasi riferimento alla performance passata o futura di uno strumento finanziario, indice o prodotto di investimento confezionato non è, e non deve essere considerato, un indicatore affidabile dei risultati futuri. eToro non rilascia alcuna dichiarazione e non assume alcuna responsabilità in merito all'accuratezza o completezza del contenuto di questa pubblicazione.

Uno degli eventi chiave è stata la storica decisione della Federal Reserve di tagliare il tasso sui fondi federali dello 0,5%, riducendo i tassi di interesse per la prima volta dal marzo 2020. E come se non bastasse, anche la Cina ha finalmente dato il tanto atteso sostegno ai mercati. Quando le prime due economie mondiali si muovono insieme per sostenere la crescita economica, il brindisi dei mercati è inevitabile.

Dopo quattro anni consecutivi in cui settembre ha chiuso in rosso, il 2024 ha finalmente interrotto la serie negativa. L’S&P 500, principale indice di Wall Street, ha chiuso il mese in rialzo del 2% — segnando il miglior settembre dal 2013 — e chiudendo su nuovi massimi storici. Ma non è solo la performance mensile a stupire. Anche il terzo trimestre, storicamente il più debole dell’anno, ha chiuso con un progresso del 5,5%, invertendo una tendenza negativa di due anni consecutivi durante il periodo estivo. Per chiudere in bellezza, l’S&P 500 sta registrando la migliore performance annuale alla fine del terzo trimestre dal 1997.

Un segnale di forza arriva anche dall’ampiezza del mercato: ben l'83% delle azioni dell’S&P 500 sono sopra la media mobile a 50 giorni. Un dato decisamente positivo se confrontato con il Russell 2000, dove solo il 58% delle azioni supera questa soglia. Quando l’ampiezza è alta, vuol dire che più titoli partecipano al rally dell’indice, segno di una fiducia diffusa tra gli investitori. A brillare maggiormente all’interno dell’S&P 500 sono i settori dei servizi di pubblica utilità, il Real Estate, il comparto industriale e i consumi discrezionali, con oltre il 90% dei titoli sopra le rispettive medie mobili a 50 giorni. In particolare, il settore utilities ha raggiunto addirittura il 100%, spinto dalla “rotazione” verso i settori ciclici, favorita dal calo dei tassi d’interesse e dalle aspettative di una crescita più robusta.

Tra i settori protagonisti, i consumi discrezionali sono stati i leader di settembre con un +7,3%, mentre l’energia è rimasta indietro (-3%). Se guardiamo al trimestre, utilities (+19%) e Real Estate (+17%) hanno registrato i migliori risultati, mentre il settore energetico è nuovamente il fanalino di coda. Sorprende però il settore tecnologico, che chiude il trimestre praticamente piatto (-0,03%), una vera anomalia degli ultimi tempi e soprattutto in luce del suo peso sull’S&P 500, pari al 31,7%.

Tra i singoli titoli, a settembre si sono distinte le utilities con Vistra (+39%) e Constellation Energy (+32%), mentre Dollar Tree e APA Corporation hanno registrato le peggiori performance. Sul trimestre, la star è stata Erie Indemnity (new entry) con un +49%, seguita da GE Vernovia (+48%), mentre Moderna ha subito una flessione del 43%.

In Italia, il FTSE MIB ha chiuso invece il mese in calo dello 0,72%, estendendo a cinque il numero di settembre consecutivi in rosso, nonostante la maggioranza delle azioni (23 su 40) abbia chiuso in rialzo. Tra i titoli migliori del mese troviamo Unipol (BIT:UNPI) (+11%) e Brunello Cucinelli (BIT:BCU) (+9%), mentre Stellantis (BIT:STLAM), Leonardo e Amplifon (BIT:AMPF) sono stati i peggiori. Su base trimestrale, è stato Monte dei Paschi a guidare i rialzi (+18%), seguito da Italgas (BIT:IG). All’opposto, Stellantis ha chiuso con una perdita del 32%, STM (EPA:STMPA) del 27% e Amplifon del 22%. I bancari continuano a essere i protagonisti dell’anno, con Unipol, Monte dei Paschi e BPER (BIT:EMII) a spiccare in un contesto difficile per Stellantis, STM e Campari (LON:0ROY).

Anche le materie prime hanno mostrato un andamento variegato. Nonostante il calo dell’indice del dollaro — che di solito favorisce le commodities — e la spinta ribassista sui tassi di interesse, i risultati sono stati misti. La Fed ha stupito i mercati con un taglio di 50 punti base a settembre, generalmente un segnale rialzista per il comparto delle materie prime. Di conseguenza, l’indebolimento del dollaro ha sostenuto i prezzi, visto che molte materie prime sono quotate proprio in questa valuta.

Tra le commodities, il gas naturale ha brillato con un rialzo del 36%, seguito dallo zucchero (+16%). Argento e oro restano i migliori performer da inizio anno. I prezzi nel settore energetico, invece, hanno riflesso la tipica stagionalità del periodo. Con la fine della stagione dei viaggi, la domanda di benzina è calata, mettendo sotto pressione il petrolio e i suoi derivati. Di conseguenza, anche i prezzi del carbone e dell’etanolo hanno subito un ribasso.

Per lo zucchero, la siccità e gli incendi in Brasile, principale produttore mondiale, hanno sostenuto i prezzi. Nei metalli, l’argento, l’acciaio e il rame hanno mostrato i guadagni più consistenti (+9%), mentre l’oro si avvicina nuovamente ai suoi massimi storici.

Gabriel Debach

eToro Italian Market Analyst

Disclaimer: Questa comunicazione è solo a scopo informativo ed educativo e non deve essere considerata come consulenza di investimento, raccomandazione personale o offerta, né sollecitazione all'acquisto o alla vendita di strumenti finanziari. Questo materiale è stato preparato senza tenere conto degli obiettivi di investimento o della situazione finanziaria di un particolare destinatario e non è stato redatto in conformità ai requisiti legali e normativi per promuovere una ricerca indipendente. Qualsiasi riferimento alla performance passata o futura di uno strumento finanziario, indice o prodotto di investimento confezionato non è, e non deve essere considerato, un indicatore affidabile dei risultati futuri. eToro non rilascia alcuna dichiarazione e non assume alcuna responsabilità in merito all'accuratezza o completezza del contenuto di questa pubblicazione.