Licenziamenti e fabbriche che chiudono. Questa ad oggi è la situazione del settore dei trasporti che sta attraversando una crisi profonda. E tutto sta avvenendo mentre il settore è chiamato a compiere un passaggio determinante, definitivo, dal motore endotermico ai veicoli a batteria (veicoli elettrici).

Se guardiamo la produzione di veicoli globale è passata dai 58 milioni del 2000 agli 85 milioni del 2022. Ma allo stresso tempo la produzione nell’UE ed extra (USA, Canada e Messico) è scesa da 36 a 28 milioni, con un evidente calo in termini assoluti e percentuali, e con la quasi totalità della nuova domanda di automobili coperta dalla Cina, la cui produzione è schizzata, passando da 2 a 27 milioni di veicoli nel giro di due decenni.

Inoltre, la Cina guidata da Xi Jinping ha ampliato la sua quota di mercato del 4% e arrivando a controllarne il 30%. La perdita dell’Europa non si può mettere in relazione alla transizione verso l’elettrico. I dati incerti sulle vendite di veicoli elettrici nel 2024 hanno solo accelerato questo processo, con le case automobilistiche che chiedono di rivedere i target previsti per il prossimo anno. Ma c’è un ulteriore elemento che sta gravando sull’Europa: la produzione sempre minore di auto di piccole dimensioni e a prezzi più accessibili.

Basti pensare che la quota di mercato dei marchi come Mercedes, Bmw e Audi è cresciuta del 50%. Nello stesso periodo marchi come Renault (EPA:RENA), Peugeot, Citroen, Fiat, Ford e Toyota hanno perso il 20% della quota di mercato. Questo ha senso se messo in relazione al prezzo medio in Europa che è aumentato del 66% negli ultimi vent’anni.

L’obiettivo per il settore automotive europeo resta quello del 2035: stop alla vendita di nuove auto a benzina e diesel. Ma a chiedere modifiche ci sono diversi governi, a partire da quello italiano.

Le ultime notizie di ottobre, hanno visto il governo italiano tagliare oltre 4,6 miliardi di euro dal “fondo automotive” destinato all’adozione di misure a sostegno della riconversione della filiera, secondo quanto reso noto dall'Anfia (l’associazione nazionale della filiera industria automobilistica). Ciò, mentre la frattura con Stellantis (BIT:STLAM) è sempre più evidente anche se Elkann ha ribadito “la disponibilità a un dialogo franco e rispettoso”.

Intanto la Commissione europea ha deciso di imporre in via definitiva i dazi aggiuntivi fino al 35,3% sulle auto elettriche importate dalla Cina. E in risposta quest'ultima ha fatto sapere di aver deferito la questione all'Organizzazione mondiale del commercio (Omc). L'accusa nei confronti di Bruxelles è di aver imposto tasse "protezionistiche" sulle auto elettriche importate dal Paese asiatico.

L'Ue intende così tutelare l'industria automobilistica europea che si trova in una crisi profonda. Detto ciò, vediamo quali sono i titoli che potrebbero registrare una performance media del +25% nei prossimi mesi, secondo il target degli analisti:

- Toyota Motor

- Volkswagen (ETR:VOWG)

- BYD

- Mercedes Benz

- BMW

Vuoi scoprire la TOP10 completa gratuitamente? inviaci una richiesta da QUI oppure tramite app andando su "manda un feedback"

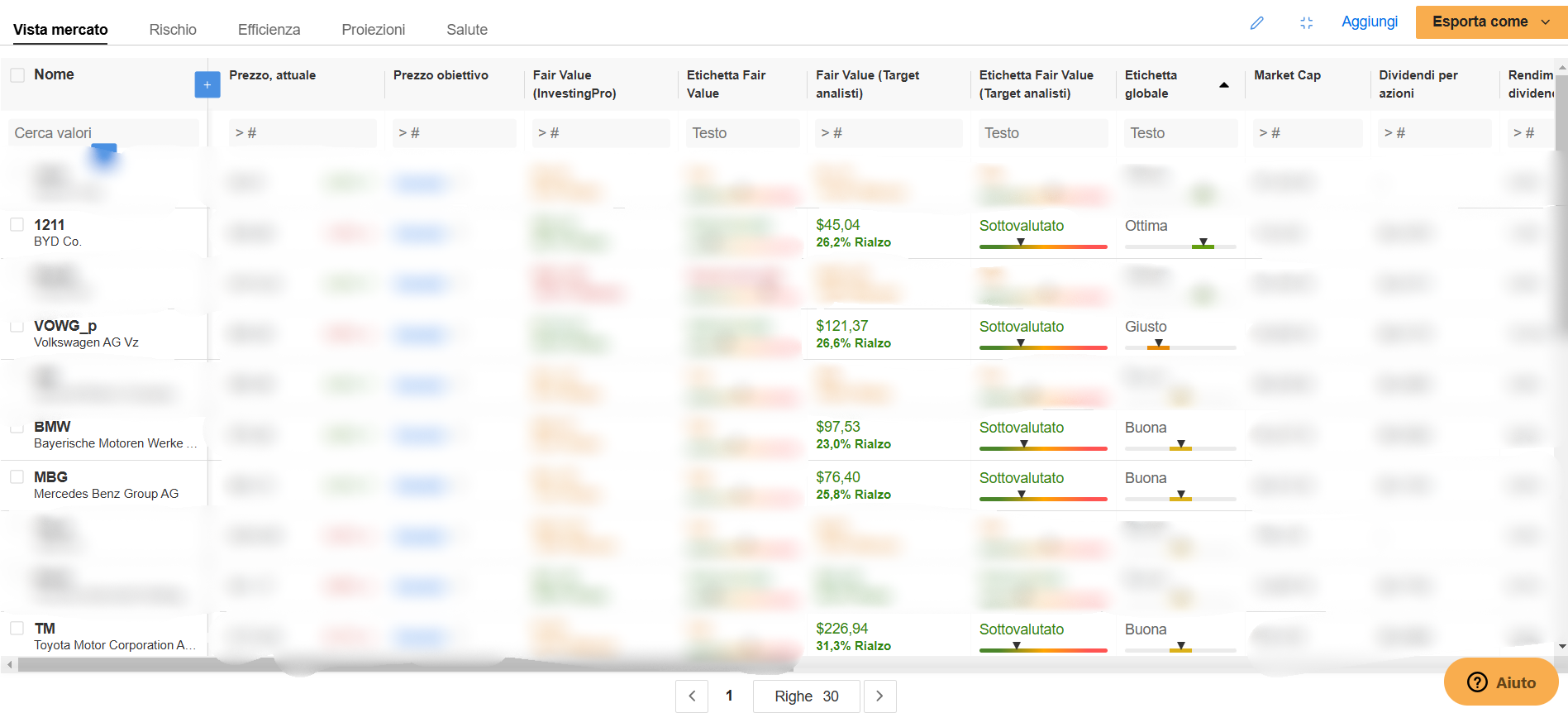

Inseriamoli nelle watchlist PRO ordinandoli in base al presunto rialzo degli analisti

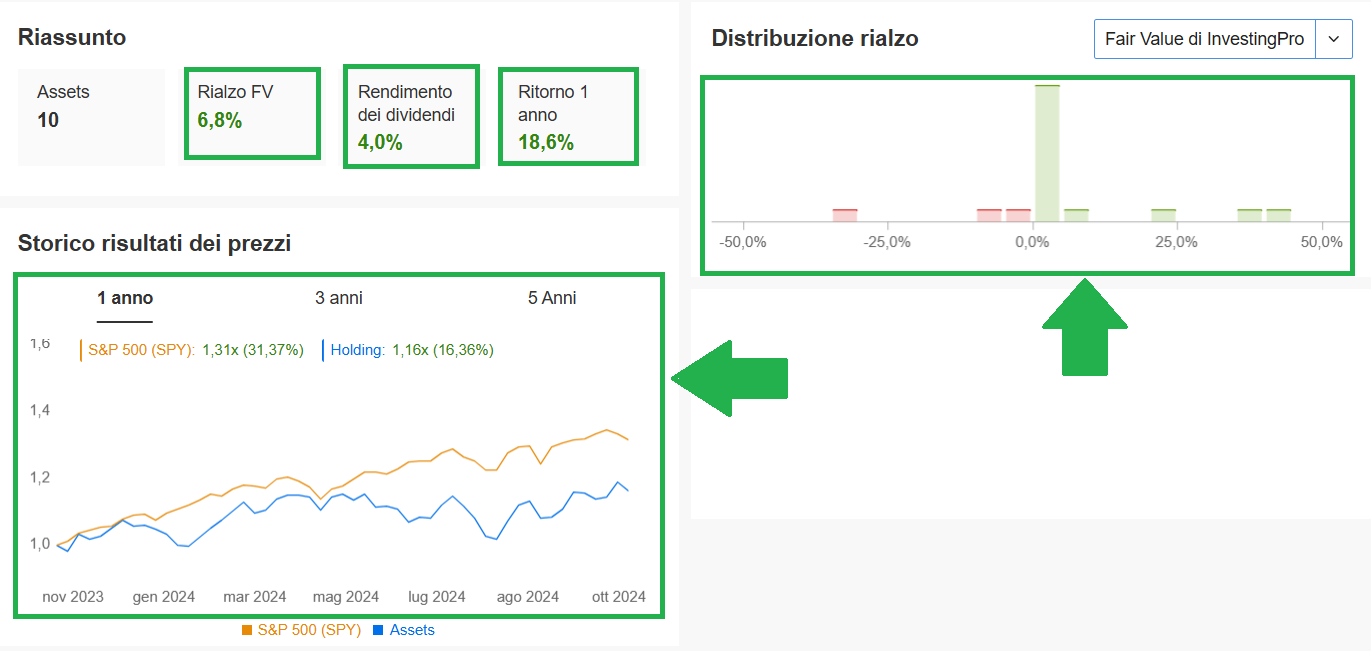

Mentre, andando nella sezione "analisi" la performance dei 10 titoli messi insieme, degli ultimi 5 anni è stata molto positiva ma allo stesso nell'ultimo anno hanno sottoperformato il loro benchmark, di conseguenza potrebbero avere ancora spazio al rialzo. La distribuzione media dei possibili target al rialzo attraverso i modelli di investimento utilizzati da Investing Pro per individuare il Fair Value è del +7% circa.

Inoltre classificandoli in base al tasso di crescita, notiamo come il miglior titolo Toyota sia al tempo stesso tra quelli più sottovalutati, confermando in un certo senso i possibili rialzi segnalati dagli analisti (vedi watchlist).

Significa che il suo prezzo è aumentato notevolmente negli ultimi anni. Questo è generalmente considerato un segnale positivo e una risposta positiva del mercato alle strategie della società. A confermare il possibile trend rialzista di Toyota c'è l’Health Score (salute finanziaria), un indicatore che riassume migliaia di dati di bilancio in una semplice valutazione, e applicato al titolo ci dice che presenta una performance finanziaria “buona” con un punteggio di 3 su 5.

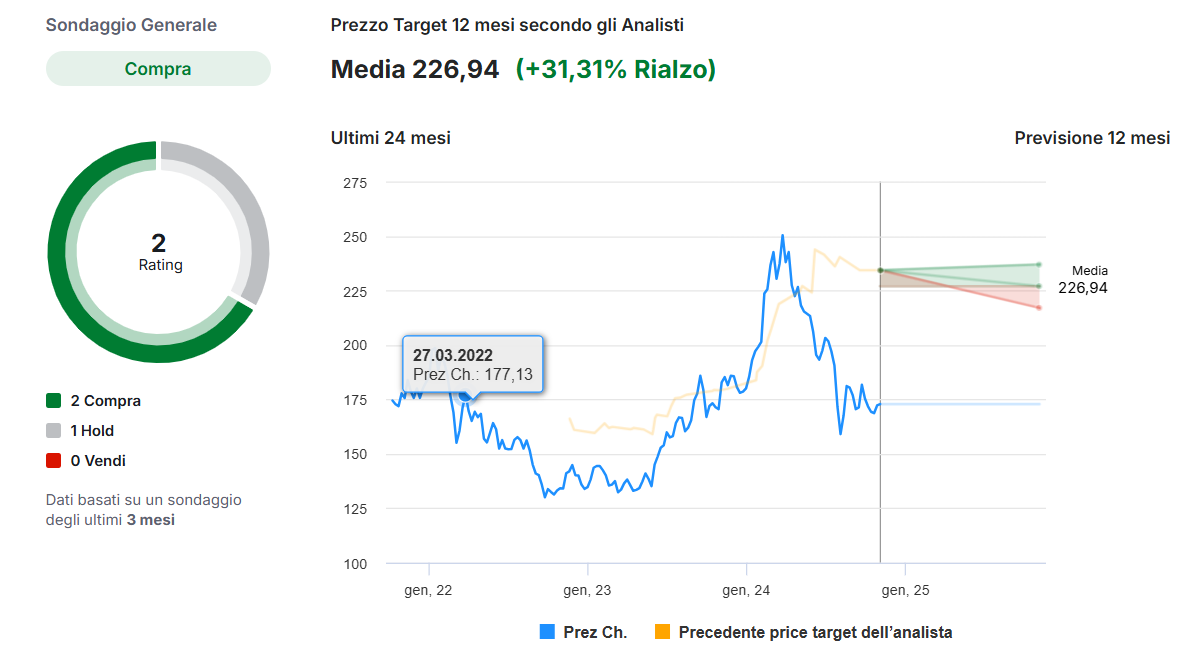

Gli abbonati di InvestingPro hanno potuto seguire lo sviluppo delle previsioni degli analisti intervistati, con il nuovo strumento che monitora le proiezioni creando uno storico dettagliato che compara i target con le quotazioni in tempo reale.

Per quanto riguarda il target price risulta evidente che siano rialzisti sul titolo, a 226,94 dollari. Nonostante la forte tendenza ribassista registrata da maggio 2024 il target è rimasto sostanzialmente stabile tra i 224 dollari ed i 234 dollari.

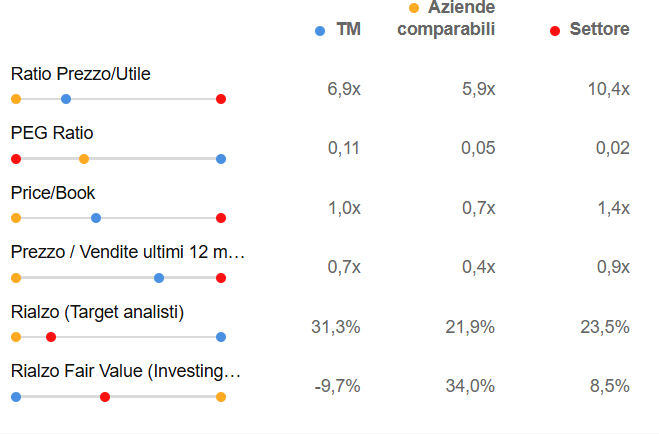

Se consideriamo gli indicatori più conosciuti, possiamo notare che Toyota vale oggi 0,7x il suo fatturato rispetto al 0,9x del settore, e il rapporto Prezzo/utile a cui è scambiato il titolo è pari a 6,9x contro una media di settore di 10,4x, il che evidenzia una sottovalutazione rispetto al settore. Infatti, il rapporto P/E misura il prezzo che si paga per ogni unità di utili aziendali. Quando questo rapporto è basso rispetto alla crescita degli utili, sta a significare che la società è a sconto.

Non è un segreto che il divario tecnologico tra Occidente e Cina si stia ampliando. Allo stesso modo, la Cina ha ora il mercato EV più avanzato e maturo, creando un ambiente competitivo che si traduce in scalabilità e costi inferiori per il consumatore finale. Ma allo stesso tempo, la scommessa di Toyota sugli ibridi invece che sui veicoli elettrici si sta trasformando in un enorme successo.

NON PERDERE ALTRO TEMPO: SCOPRI DI PIU' PARTENDO DA QUI !

⚠️ Iscriviti a InvestingPro ⚠️: inizia e sfrutta al MASSIMO i dati e le funzioni PRO! Abbonati QUI E ORA e ottieni UN SUPER SCONTO sul piano che preferisci. Scopri tutti i segreti del mondo degli investimenti a un prezzo stracciato!

Grazie al canale YouTube ufficiale di Investing Italia, puoi accedere a contenuti esclusivi, analisi dettagliate e consigli pratici, comodamente dal tuo schermo.

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".