La scorsa settimana Fitch ha declassato il rating del debito statunitense a AA+, ovvero un gradino sotto il rating massimo. Questo dopo che a maggio Fitch aveva posto il rating sotto osservazione negativa a causa delle preoccupazioni legate al tetto del debito.

La decisione di Fitch di declassare il rating è stata motivata da due fattori chiave: il calo fiscale previsto per i prossimi tre anni e l’aumento dell’onere del debito del governo statunitense.

Questa situazione non è del tutto nuova. Nell’aprile 2011, un evento simile si è verificato quando Standard & Poor’s, un’altra agenzia di rating, ha declassato il rating del credito del Paese da AAA a AA+.

Diverse sono state le critiche, tra cui quelle del Segretario del Tesoro statunitense Janet Yellen, che ha sostenuto che le decisioni erano basate su dati obsoleti. Janet Yellen aveva difeso le politiche economiche del Paese e il potenziale del bilancio di ridurre il deficit di oltre 2.000 miliardi di dollari.

Fondata nel 1914, Fitch è una delle principali agenzie di rating insieme a Moody’s e S&P Global. Queste agenzie utilizzano una scala alfabetica per valutare la capacità dei Paesi e delle società di far fronte ai propri obblighi, in sostanza la loro solvibilità nel ripagare i debiti.

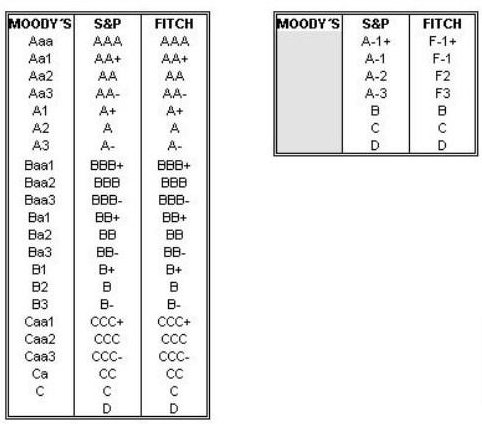

I rating a lungo termine sono assegnati su una scala che va da “AAA” (massimo) a “D” (minimo). I rating intermedi tra “AAA” e “CCC” sono indicati con segni +/-.

Il grafico seguente illustra questi voti e offre un confronto tra le tre agenzie di rating. A destra sono riportati i rating a breve termine e a destra quelli a lungo termine.

Nonostante i tagli, due società dell’S&P 500 detengono ancora il massimo rating AAA: Johnson & Johnson (NYSE:JNJ) e Microsoft (NASDAQ:MSFT).

Altre, come Alphabet (NASDAQ:GOOGL) (AA+), Apple (NASDAQ:AAPL) (AA), Amazon (NASDAQ:AMZN) (AA), Berkshire Hathaway (NYSE:BRKa) (AA) e Walmart Inc (NYSE:WMT) (AA), sono valutate solo un livello sotto il massimo punteggio possibile.

Diamo un’occhiata più approfondita alle finanze di queste aziende per valutare se il rating perfetto implica vantaggi competitivi rispetto ai loro colleghi.

Johnson & Johnson

Fondata nel 1886 negli Stati Uniti, Johnson & Johnson è una nota azienda che si occupa di dispositivi medici, prodotti farmaceutici, prodotti per la cura personale e per l’infanzia. La sede centrale dell’azienda si trova nel New Jersey.

Il 20 luglio Johnson & Johnson ha pubblicato gli utili che hanno superato le aspettative del mercato sia in termini di ricavi che di utili per azione. Nel secondo trimestre ha registrato un utile netto di 5,144 miliardi di dollari, con un significativo aumento del +6,9% rispetto allo stesso periodo del 2022.

Guardando al futuro, l’azienda del New Jersey si sta preparando a svelare i prossimi risultati il 17 ottobre. Le proiezioni indicano che gli utili per azione rettificati dovrebbero aumentare di circa il +5%, raggiungendo i 10,75 dollari nel 2023. Questa tendenza al rialzo dovrebbe continuare, poiché si prevede che gli utili cresceranno ogni anno dal 2023 al 2027.

Per quanto riguarda i dividendi, segnate il calendario per il 7 settembre, poiché la società prevede di distribuire 1,19 dollari. Per poterne beneficiare, dovrete detenere le azioni prima del 25 agosto. Con un rendimento dei dividendi annuo del +2,75% e un payout ratio del 91,60%, l’impegno di Johnson & Johnson nel fornire rendimenti agli azionisti è degno di nota.

Nonostante la sfilza di cause legali legate a presunte sostanze cancerogene contenute nel suo borotalco, l’azienda ha mantenuto una certa resistenza. Infatti, il titolo della società ha registrato un rialzo.

Il titolo è salito dell’8,52% nell’ultimo mese, del 7,45% negli ultimi tre mesi e del 4,60% nell’ultimo anno. La sua impressionante performance si estende anche a periodi più lunghi, con una notevole crescita del 51,24% negli ultimi cinque anni e un’impressionante impennata del 160,80% nell’ultimo decennio.

Secondo i modelli di InvestingPro, Johnson & Johnson mostra un potenziale promettente, con una valutazione prevista di 195 dollari, che indica una prospettiva positiva per il futuro.

Il recente movimento al ribasso delle azioni si è fermato proprio intorno al livello iniziale di Fibonacci. In particolare, questo livello è strettamente allineato sia alla media mobile a 50 giorni che alla media mobile a 200 giorni, rafforzando questa particolare zona.

2. Microsoft

Gli utili di Microsoft del 25 luglio non solo hanno superato le aspettative del mercato, ma hanno anche dimostrato una solida performance in termini di ricavi e utili per azione.

Microsoft ha registrato un utile netto di 20,1 miliardi di dollari, con un impressionante aumento del 20% rispetto all’anno precedente. I ricavi sono stati pari a 56,2 miliardi di dollari, con una notevole impennata dell’8% rispetto ai ricavi del corrispondente periodo del 2022.

I prossimi utili sono previsti per il 25 ottobre.

Sul fronte dei dividendi, il 14 settembre è previsto un pagamento di 0,68 dollari. Per poterne beneficiare, è necessario assicurarsi che le azioni siano detenute prima del 16 agosto. Microsoft vanta un dividend yield annuo del +0,82%.

Negli ultimi tre mesi, le sue azioni hanno registrato un’impressionante impennata del +7,19%. Se si considera l’ultimo anno, la spinta al rialzo è continuata, con un notevole guadagno del +18,90%.

La performance delle azioni della società negli ultimi cinque anni è stata ancora più notevole, con un aumento sostanziale del +220,22%. Tuttavia, la crescita più sorprendente si è verificata nell’ultimo decennio, con un’impennata sorprendente del +1.077,50%.

Gli analisti di mercato hanno assegnato al titolo un target di 390,65 dollari.

Nota: Questo articolo è scritto solo a scopo informativo; non intende incoraggiare in alcun modo l’acquisto di attività, né costituisce una sollecitazione, un’offerta, una raccomandazione, un consiglio, una consulenza o una raccomandazione a investire. Ricordiamo che tutti gli asset sono considerati da diverse prospettive e sono estremamente rischiosi, pertanto la decisione di investimento e il rischio associato sono a carico dell’investitore.