Racconto di due città di Charles Dickens inizia con il famoso “Era il tempo migliore e il tempo peggiore”: due settimane fa è stata la settimana peggiore per il mercato azionario di quest'anno. La scorsa settimana è stata la migliore settimana per il mercato azionario di quest'anno.

Nel Quicktakes del 28 luglio abbiamo scritto: "La nostra sensazione è che il mercato azionario continuerà a girare intorno ai livelli attuali, ruotando e rimanendo al di sotto del massimo storico del 16 luglio, 5667,20, fino alle elezioni presidenziali. Ci aspettiamo un forte rally di fine anno per raggiungere un nuovo record".

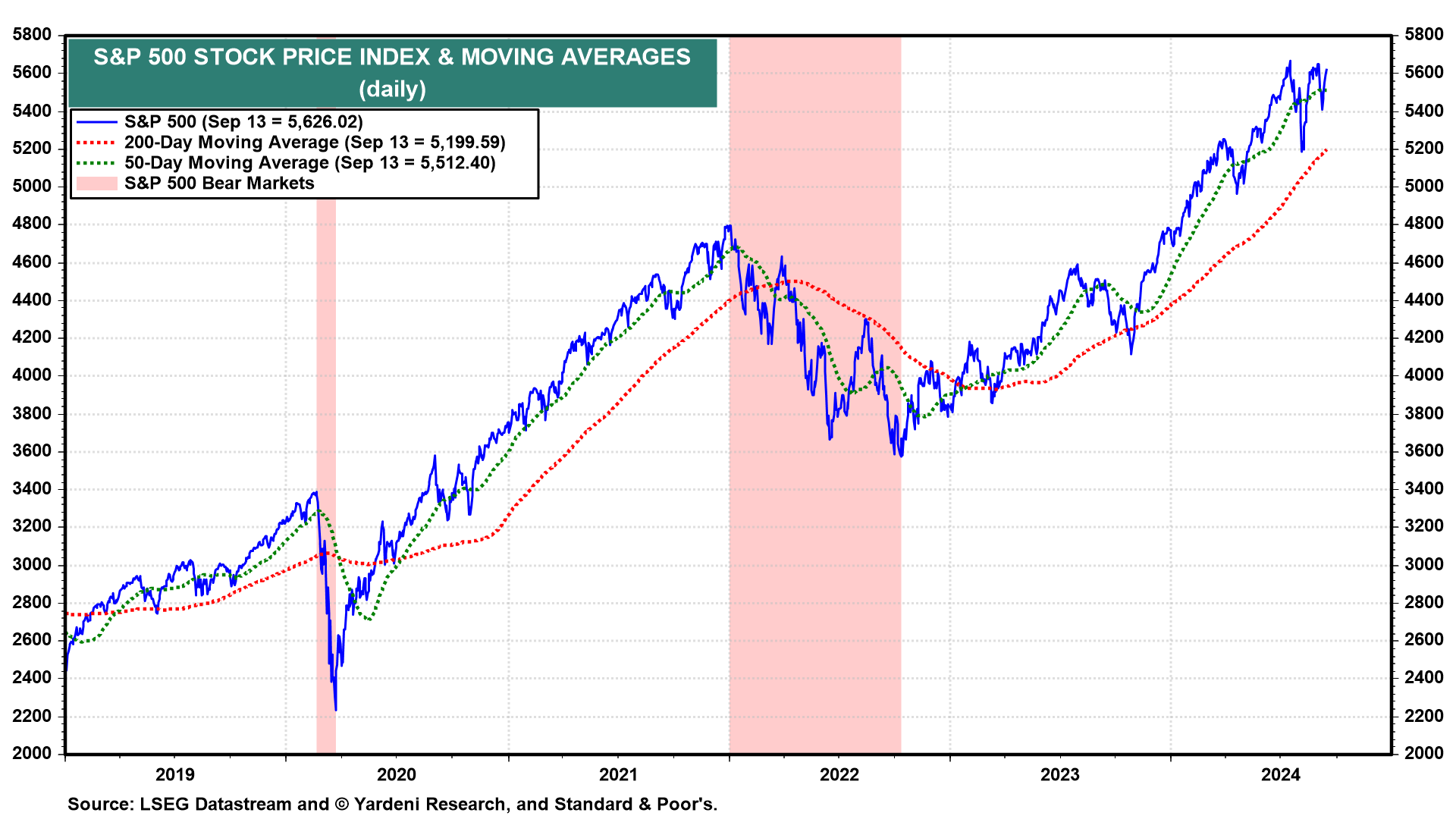

Avevamo anticipato che il mercato avrebbe potuto essere incerto, anche se non tanto quanto lo è stato nelle ultime due settimane (grafico).

L’indice S&P 500 è a soli 41 punti dal suo massimo storico del 16 luglio.

Cosa potrebbe impedire all'S&P 500 di raggiungere un nuovo record questa settimana?

Non molto se la Fed taglierà il tasso dei federal funds di 25 o 50 punti percentuali mercoledì, quando il presidente della Fed Powell terrà una conferenza stampa dovish. D'altra parte, il suo discorso del 23 agosto a Jackson Hole è stato così dovish che potrebbe voler contrastare le aspettative dei mercati finanziari per una serie di tagli dei tassi.

È possibile che l'allentamento della Fed mercoledì, unitamente a un riepilogo cauto delle proiezioni economiche del FOMC, possa innescare un terzo disinnesco del carry-trade, il che sarebbe ribassista per le azioni, come lo è stato all'inizio di agosto e settembre, ma ne dubitiamo. Riteniamo che il trade sia stato in gran parte annullato o coperto. Lo yen è stato forte la scorsa settimana, ma il Nasdaq 100 ha registrato un solido rally (grafico).

L'unico indicatore economico significativo che verrà rilasciato prima della conferenza stampa di Powell sarà il report sulle vendite al dettaglio di agosto, martedì, che ci aspettiamo sia più forte del previsto.

Ciò potrebbe indurre il FOMC a tagliare di 25 pb anziché di 50 pb, e questo potrebbe deludere gli investitori obbligazionari e i trader. Ma per gli investitori azionari queste buone notizie dovrebbero essere accolte come buone notizie.

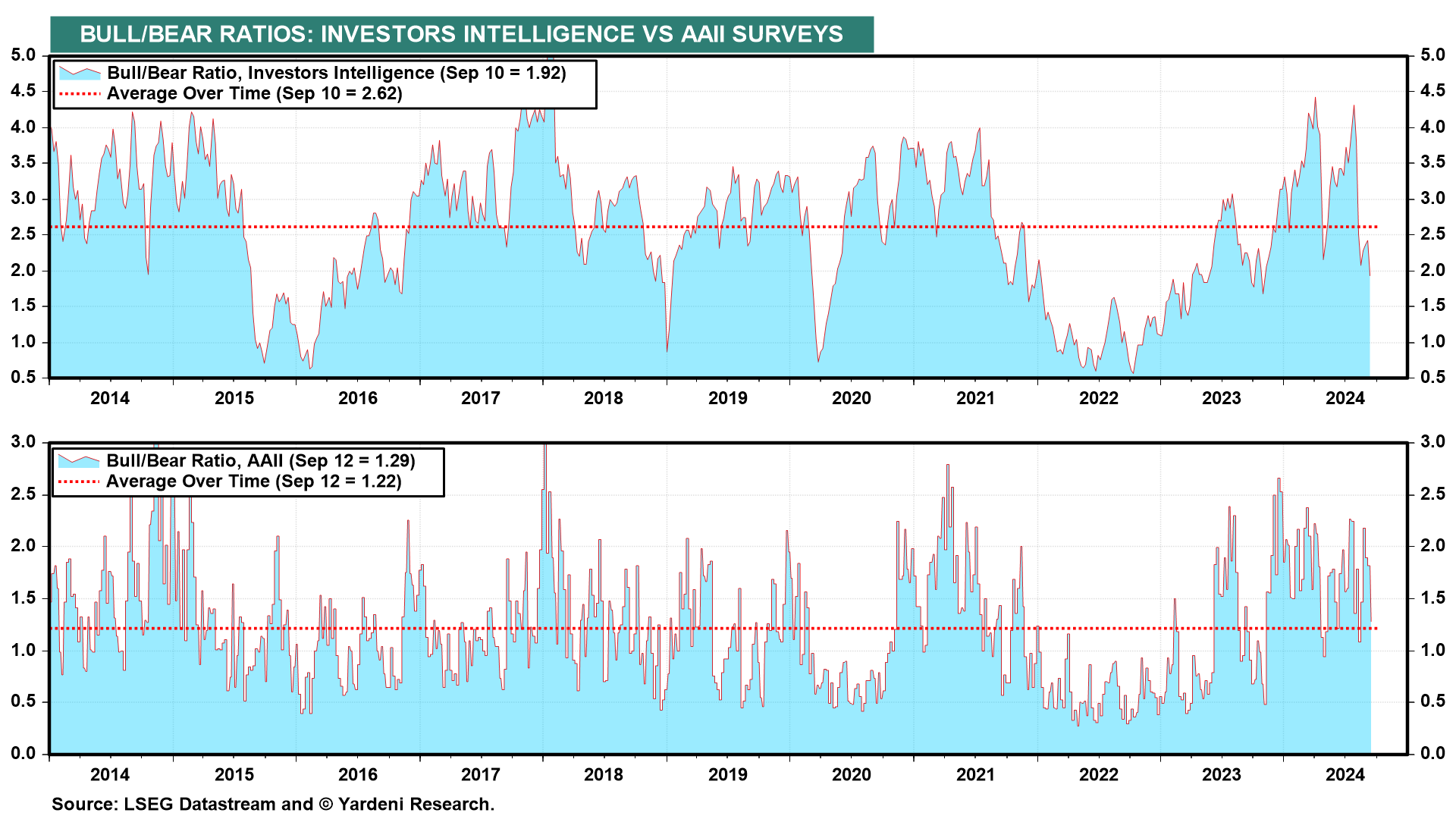

Nel frattempo, gli ultimi indicatori di sentiment settimanali disponibili sono relativamente bassi (grafico). Pertanto, in quanto indicatori contrari, favoriscono la continuazione del rally del mercato azionario della scorsa settimana. Nel mercato azionario, i momenti migliori tendono a durare molto più a lungo di quelli peggiori.

Abbiamo chiesto a Michael Brush di commentare l'attività degli insider:

"La scorsa settimana si è registrata una moderata quantità di acquisti da parte degli insider, ma con una decisa enfasi sui titoli energetici. Gli insider suggeriscono fortemente che il settore energetico è da comprare".

Grazie Michael!