- I tori dell’azionario potrebbero trovare difficile giustificare l’acquisto di titoli a questi livelli elevati mentre i rendimenti salgono.

- Il rialzo dei prezzi del petrolio potrebbe costituire un ulteriore rischio per le prospettive di inflazione.

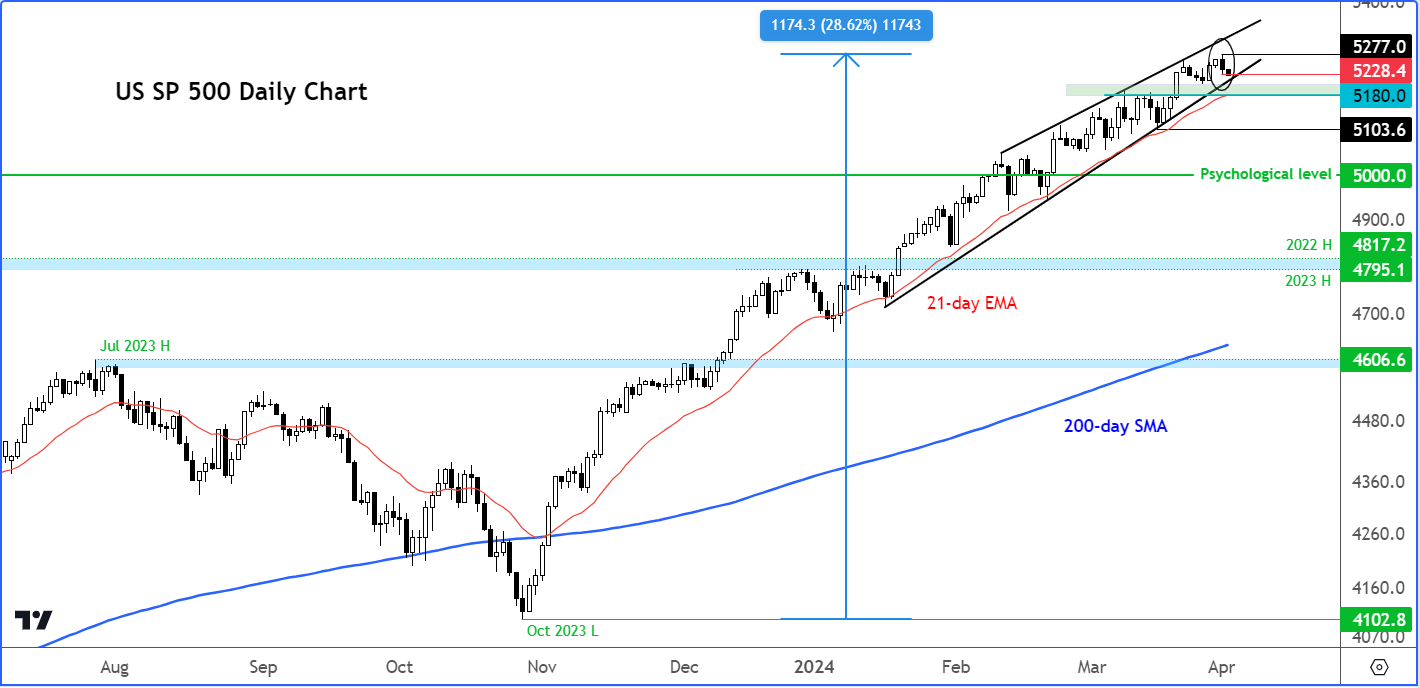

- L’analisi tecnica dell’S&P 500 mostra una potenziale crepa nel trend bullish ma è necessaria una conferma.

Indici come il Dow Jones Industrial Average e l’S&P 500 sono scesi bruscamente dopo aver segnato nuovi massimi storici nel primo giorno di scambi del mese e del trimestre, lunedì. La mini-inversione è arrivata tra i rinnovati timori per l’inflazione e le prese di profitto dopo gli enormi guadagni degli ultimi due trimestri.

Le speranze che la Fed e altre banche centrali abbassino i tassi di interesse e l’entusiasmo per l’intelligenza artificiale hanno fatto salire l’S&P 500 di circa il 28% dai minimi di ottobre. Dopo una simile mossa, i rischi di una correzione sono alti, soprattutto se si considera che, ad esempio, i prezzi del petrolio sfiorano gli 85 dollari al barile e che i governi affrontano crescenti costi di servizio del debito con l’aumento dei rendimenti, rendendo difficile continuare a prendere in prestito senza far salire i rapporti debito/PIL a livelli allarmanti.

Finora, nel 2024, gli investitori hanno ignorato questi timori e preoccupazioni per delle valutazioni esagerate. Vediamo se le cose cambieranno all’inizio del Q2 e nel 2024. Gli speculatori bearish hanno ancora bisogno di vedere un segnale di inversione confermata sui grafici, data la forza del rally negli ultimi 5 mesi circa.

Cosa ha fatto salire di nuovo i rendimenti?

I rendimenti decennali sono saliti di 10 punti base lunedì, prima di salire ancora nella prima parte della seduta di ieri, con i prezzi del WTI che hanno superato gli 85 dollari al barile. I movimenti di lunedì dei rendimenti sono stati innescati dai dati economici delle maggiori economie mondiali, con i direttori acquisti delle industrie sia cinesi che statunitensi che hanno riportato una crescita dell’attività, oltre le aspettative.

Tuttavia, anche l’indice PMI manifatturiero dell’ISM ha alimentato i timori per l’inflazione, con il sotto-indice dei prezzi schizzato da 53,3 a 55,8, facendo salire i rendimenti e riducendo le prospettive di aggressivi tagli dei tassi. I dati hanno fatto schizzare materie prime come il greggio, alleviando ulteriormente i timori per la crescita. Oggi, il WTI ha superato gli 85 dollari, alimentando ulteriormente i timori per l’inflazione.

Cosa aspettarsi questa settimana?

Guardando al resto della settimana, sono in programma discorsi dei membri della Federal Reserve e il mercato potrebbe aspettarsi che i dati sulla manifattura di lunedì inducano alla cautela i funzionari circa un sostanziale allentamento della politica. Inoltre, sono attesi numerosi report sull’occupazione, in particolare il dato di venerdì sull’occupazione non agricola e il dato sul tasso di disoccupazione che saranno i punti focali del calendario economico USA.

Pertanto, gli scambi potrebbero essere volatili questa settimana. Credo che, per i tori del mercato azionario, qualunque segnale di un atterraggio morbido sarà positivo, in quanto manterrebbe viva la prospettiva di un taglio dei tassi a giugno. Gli orsi vorranno vedere ulteriori prove di un’inflazione appiccicosa.

S&P 500: analisi e idee di trading

I titoli azionari sono andati alla grande negli ultimi tre mesi, grazie all’ottimismo per l’IA e alla positività per i potenziali tagli dei tassi di interesse da parte della Federal Reserve, e altre grandi banche centrali, nel corso dell’anno. Da fine ottobre, l’S&P 500 è schizzato di circa il 28%, ma si teme che il mercato sia un po’ esposto a prese di profitto a breve termine.

Fonte: TradingView.com

Lunedì, il grafico dell’S&P 500 ha disegnato una piccola candela bearish-engulfing sulla finestra giornaliera, il che significa che i lievi guadagni dell’ultimo giorno di scambi della settimana scorsa (giovedì) sono stati cancellati. Ora dovremo capire se ci sarà un ulteriore slancio di ribasso dopo questo passaggio bearish, o se torneremo al range di lunedì. Gli orsi vorranno vedere un reale impegno stavolta, in quanto i loro passati tentativi di innescare una correzione sono stati vani.

Anche se dovessimo vedere un leggero calo, gli orsi dovranno comunque vedere ulteriori prove di un market top. Ad esempio, sarebbe necessaria una rottura dal canale ascendente o cuneo. Il supporto chiave a breve termine è intorno a 5180, dove entra in gioco anche la media mobile esponenziale su 21 giorni.

Se questo livello dovesse infrangersi, solo allora le cose si faranno interessanti. Altrimenti, probabilmente sarà come sempre: cali minimi da comprare. Interessante che l’S&P 500 non abbia visto nemmeno un calo del 2% durante il melt-up da novembre, a sottolineare la forza del rally in corso.

Nota: Questo articolo è stato scritto solo a scopo informativo; non costituisce una sollecitazione, un’offerta, un consiglio o una raccomandazione a investire in quanto tale e non intende in alcun modo incoraggiare l’acquisto di attività. Vorrei ricordarvi che qualsiasi tipo di attività viene valutata da più punti di vista ed è altamente rischiosa; pertanto, ogni decisione di investimento e il rischio associato restano a carico dell’investitore.