- L’SPDR S&P Retail ETF ha perso quasi il 35% del suo valore quest’anno

- Le condizioni macro indicano che potrebbe volerci un po’ prima che il settore si riprenda del tutto da questo tonfo

- Tuttavia, i problemi di Target non colpiranno i suoi solidi piani a lungo termine

L’inatteso cambiamento delle abitudini di spesa dopo la febbre degli acquisti della pandemia ha fatto scattare numerosi campanelli d’allarme nel settore della distribuzione USA, come margini più ridotti, accumulo di scorte e proiezioni di vendite minori.

Di conseguenza, l’SPDR S&P Retail ETF (NYSE:XRT) ha perso quasi il 35% del suo valore quest’anno, più del -24% dell’indice di riferimento S&P 500. E, con il ciclo di aumenti dei tassi di interesse della Fed, l’inflazione ostinatamente alta e i crescenti rischi di recessione, i distributori potrebbero metterci un bel po’ a riprendersi da questo tonfo.

Jeff Gennette, AD di Macy’s (NYSE:M), ad agosto ha dichiarato che i clienti stanno riducendo gli acquisti. Qualche giorno dopo, i dirigenti di Dollar General (NYSE:DG) hanno affermato che la gente preferisce versioni meno costose di prodotti quotidiani, come i detersivi in polvere, e che c’è un maggiore utilizzo di carte di credito.

Ma ci sono delle eccezioni nel settore. Tra queste, consiglio di comprare Target Corporation (NYSE:TGT), che ha perso circa un terzo del valore quest’anno. Le azioni della società con sede a Minneapolis, Minnesota, ieri erano scambiate a 155,74 dollari.

Target sta faticando più dei rivali in quanto più esposto a prodotti discrezionali, come abbigliamento, arredamento ed elettronica, che i consumatori tendono a comprare meno dopo la pandemia.

La società aveva fatto scorta di queste categorie, prevedendo che i clienti avrebbero continuato a spendere su questi prodotti anche dopo la pandemia, ma così non è stato ed è rimasta con scorte in eccesso che sta scontando pesantemente per fare spazio.

È stata la strategia giusta, ma ha pesato sugli utili. Sebbene le vendite comparabili siano aumentate del 2,6% nel trimestre terminato il 30 luglio, gli utili netti sono crollati del 90% rispetto allo stesso periodo di un anno fa. Il margine operativo è sceso dal 9,8% all’1,2%.

Target sarà bloccata in questa situazione a lungo?

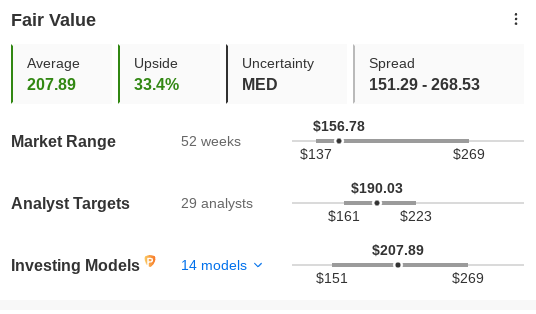

Non penso. Ci sono già segnali che la compagnia sta affrontando con successo questi problemi a breve termine e che il peggio è passato. Ecco perché molti modelli di valutazione su InvestingPro prevedono un forte potenziale di rialzo per il titolo TGT.

Fonte: InvestingPro

Lo spazio fisico occupato dalle scorte nei centri di distribuzione è sceso del 20% da giugno e le pressioni dei costi si stanno allentando con il recente calo dei prezzi del petrolio. Inoltre, il mix di prodotti nelle scorte si sta spostando verso beni di prima necessità, con basso rischio di ribassi. Secondo l’amministratore delegato Brian Cornell:

“Gran parte dell’impatto finanziario di questi interventi sulle scorte è passato. Siamo posizionati per un forte miglioramento della redditività quest’autunno”.

Non c’è dubbio che Target si sia improvvisamente ritrovato in un contesto operativo completamente diverso rispetto alla pandemia. Ma i problemi sul breve periodo non significano che il distributore abbia perso il suo appeal per gli investitori a lungo termine. Dopo un crollo di oltre il 30%, il titolo Target ora sembra economico, ad appena 12 volte gli utili forward e con un rendimento del dividendo di circa il 3%.

Quando si scelgono titoli di successo a lungo termine, il problema maggiore è capire se la società possa produrre robusti flussi di cassa sia nei tempi buoni che in quelli cattivi. Target ha uno storico eccellente da questo punto di vista.

La società alza costantemente il suo dividendo ogni anno, da 50 anni consecutivi, un periodo che ha visto crisi come il collasso delle dot-com all’inizio degli anni 2000, il crash finanziario del 2008-2009 e la pandemia di COVID-19.

Morale della favola

Target, secondo me, resta uno dei migliori titoli della distribuzione da possedere, grazie al suo solido potenziale di entrate ed alla sua capacità di riprendersi in fretta. Dopo un 2022 complicato, tra problemi delle filiere, inflazione alta e impennata della domanda legata alla pandemia, il distributore è ben posizionato per recuperare il terreno perso, il che lo rende una scommessa sicura in questo bear market.

Nota: Al momento della scrittura, l’autore non possiede azioni delle società menzionate nell’articolo. Le opinioni presentate in questo articolo sono unicamente l’idea dell’autore e non devono essere considerate un consiglio di investimento.