I rendimenti sono recentemente aumentati per la maggior parte delle principali classi di asset, sulla base di una serie di proxy ETF. La domanda è se i tassi di rendimento relativamente elevati compensino le preoccupazioni sulla possibilità di perdite di capitale nel breve termine.

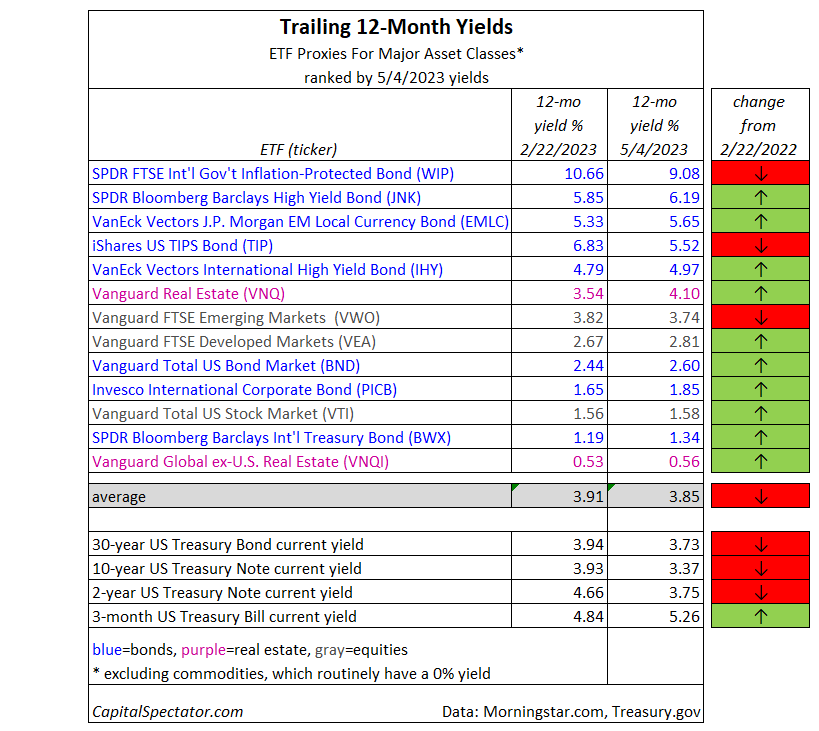

È chiaro che i rendimenti sono generalmente aumentati rispetto al nostro aggiornamento precedente di fine febbraio. Il tasso di rendimento di gran lunga più elevato si trova ancora nei titoli di Stato ex-USA protetti dall’inflazione (WIP), che ha superato il 9% negli ultimi 12 mesi, secondo Morningstar.com. Il rendimento medio dei fondi elencati di seguito è del 3,85%. È leggermente inferiore all’aggiornamento di febbraio, ma soprattutto a causa di un calo eccessivo del tasso WIP. Se si esclude il WIP, si registra un leggero aumento.

Come sempre, una decisione chiave per chi cerca il rendimento è se il mercato dei Treasury, bene rifugio, offra un’alternativa convincente. Un titolo di Stato a 10 anni, ad esempio, rende attualmente il 3,37%, ovvero circa 50 punti base in meno rispetto al rendimento medio delle principali classi di asset elencate sopra.

Il tasso a 10 anni è ovviamente privo di rischio, mentre il rendimento trailing moderatamente più elevato per le principali classi di asseti può e sarà soggetto a fluttuazioni e non offre alcuna garanzia. Infatti, la proposta standard per la valutazione degli asset di rischio è che il tasso di rendimento trailing è solo una guida per stimare il futuro.

Un altro fattore da considerare è la possibilità che il ciclo di rialzo dei tassi della Federal Reserve abbia raggiunto il suo apice. In tal caso, i prezzi delle obbligazioni sembrano destinati a salire, il che offre ai Treasury un vantaggio in termini di guadagno di capitale. D’altra parte, se i tassi hanno raggiunto il picco, è probabile che il vento di coda sostenga in qualche misura anche gli asset di rischio.

“Ci aspettiamo che la Fed si concentri sul taglio dei tassi una volta vinta la battaglia contro l’inflazione”, osserva Preston Caldwell, economista senior per Morningstar Research Services. “Powell ha dichiarato che, a condizione che le previsioni della Fed sull’inflazione si avverino (con un tasso annuo di inflazione del 3,3% alla fine di quest’anno), la Fed non sarà pronta a tagliare i tassi in quel momento. Ma ci aspettiamo che l’inflazione scenda più rapidamente, e per questo pensiamo che la Fed sarà pronta a tagliare i tassi nel dicembre 2023”.

Nel frattempo, gli investitori possono bloccare un rendimento del 3,37% in un Treasury a 10 anni senza alcun rischio. È ben al di sotto del recente picco del 4,25% fissato a ottobre, ma è ancora vicino al livello più alto in oltre un decennio. Se le previsioni di un’inflazione più bassa e di un’imminente pausa e poi taglio da parte della Fed si riveleranno esatte, il rendimento totale del titolo a 10 anni sarà competitivo rispetto alla ricerca di rendimento negli asset di rischio.