Non mancano i motivi per essere cauti sulle prospettive a breve termine dei mercati, ma rivedendo il comportamento del trend tramite una serie di coppie di ETF si continua a notare un trend positivo per gli asset di rischio fino alla chiusura dell’8 gennaio.

A essere sinceri, ogni trend alla fine arriva a un muro, ed è spesso difficile se non impossibile prevedere correttamente i punti di svolta in tempo reale. Questo avvertimento risuona in un periodo in cui numerosi mercati chiave sono scambiati vicino o ai massimi storici.

In particolare, l’indice S&P 500 si trova poco sotto il picco del gennaio 2022, spingendo a chiedersi se la forte e relativamente rapida ripresa dal minimo di ottobre non sia andata fuori strada.

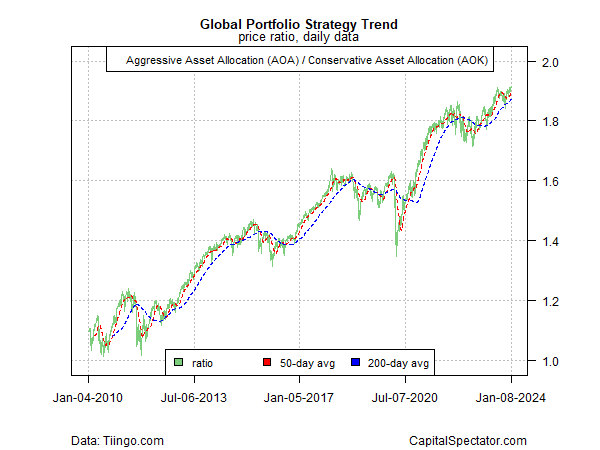

Da un altro punto di vista, tuttavia, ancora non ci sono segni di problemi confrontando un portafoglio globale aggressivo (AOA) rispetto alla sua controparte conservativa (AOK).

Questo indicatore della propensione al rischio tramite un profilo di allocazione di asset globali mantiene un’inclinazione bullish malgrado i timori di guai all’orizzonte. (Vedi i due aggiornamenti precedenti qui e qui.)

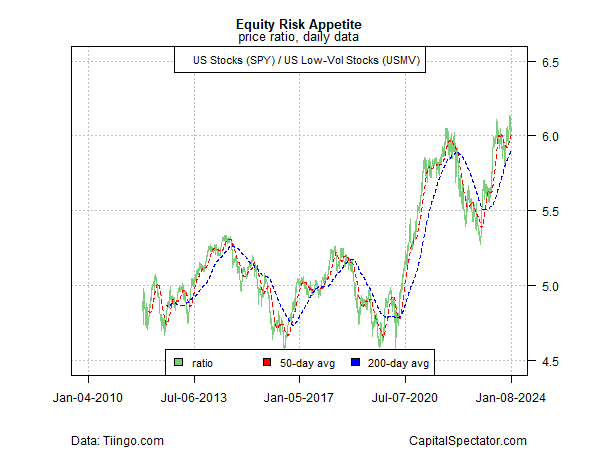

La propensione al rischio è ancora cospicua, come notiamo dal confronto tra i titoli USA (SPY) e una sottoserie a bassa volatilità (USMV), sebbene dopo recenti turbolenze che hanno fatto sorgere dubbi sulla forza del rally.

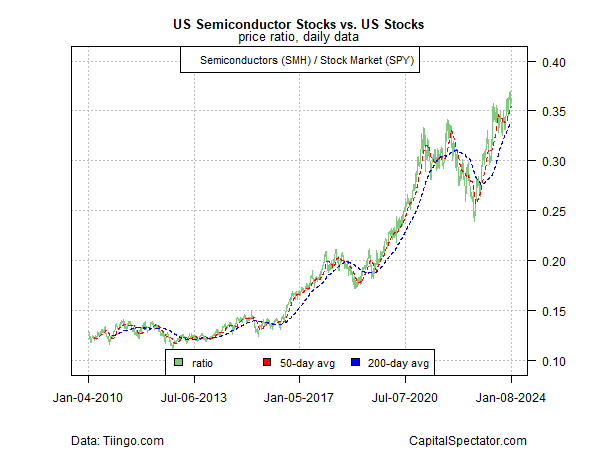

La performance relativa dei semiconduttori (SMH), un indicatore del ciclo economico, rispetto alle azioni statunitensi in generale (SPY) riflette ancora un trend bullish.

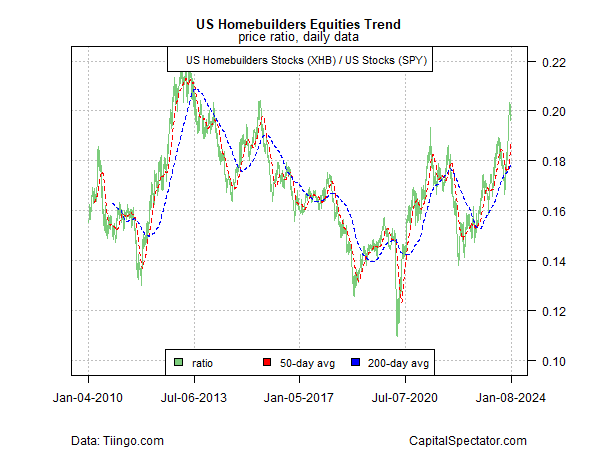

Intanto, il confronto tra i titoli immobiliari (XHB) e il mercato azionario in generale (SPY) continua a segnalare una ripresa del settore immobiliare, in precedenza il più danneggiato in scia ai bruschi aumenti dei tassi di interesse che avevano pesato fortemente sul settore.

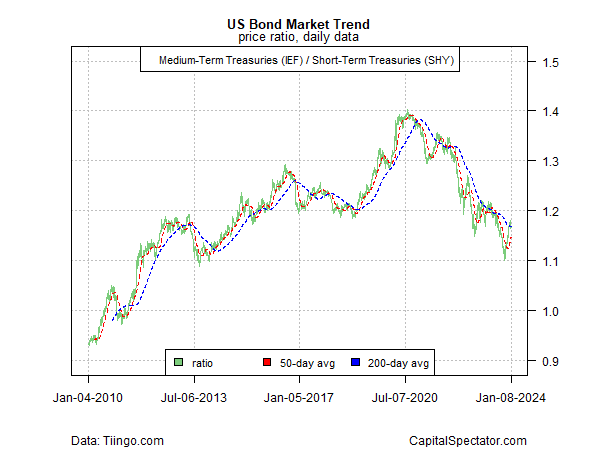

Il mercato dei bond, tuttavia, è ancora in una posizione di avversione al rischio, in base al rapporto tra Treasury a media scadenza (IEF) rispetto a quelli a breve scadenza (SHY).

Il recente balzo di questo rapporto suggerisce che è in corso un punto di svolta bullish dopo un bear market, ma il rapporto deve ancora dare un segnale di inversione convincente: la media su 50 giorni che sale sopra quella su 200 giorni, ad esempio.

Le inversioni di trend raramente sono ovvie prima che si stabilisca un nuovo pattern, quindi l’analisi su questo fronte è sempre in qualche misura sospetta.

Ma, fino a quando un trend ben consolidato non mostrerà segnali di inversione convincenti, probabilmente c’è molto più rischio a prevederne la fine prima che i numeri supportino questa previsione.