- Il vertice della Fed, l’inflazione IPC e le vendite al dettaglio saranno al centro dell’attenzione questa settimana.

- Il titolo Costco è da comprare con visti gli utili del terzo trimestre e le previsioni positive.

- Le azioni ExxonMobil sono da vendere con il crollo dei prezzi dell’energia in corso.

- Siete alla ricerca di altre idee di trading per affrontare l’attuale volatilità del mercato? I membri di InvestingPro ricevono idee e indicazioni esclusive per navigare in qualsiasi situazione. Per saperne di più »

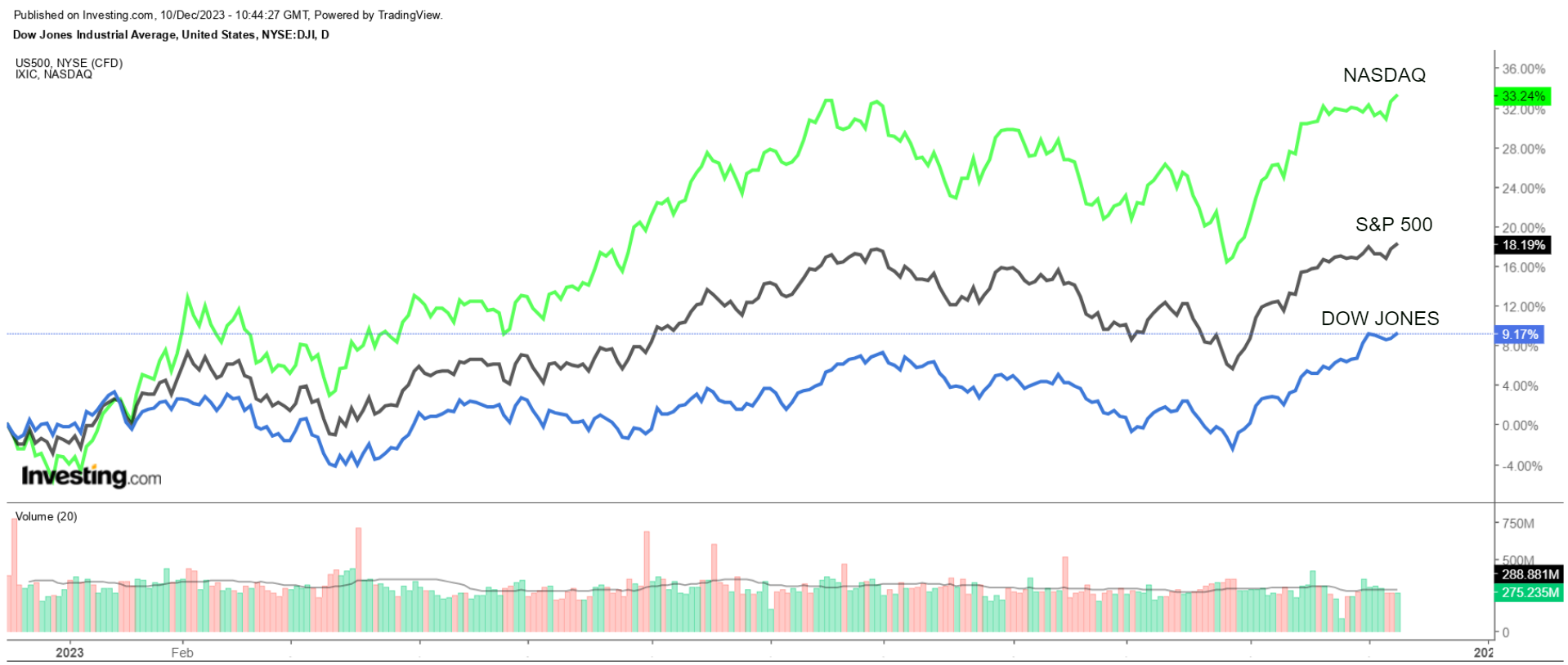

Le azioni di Wall Street hanno chiuso in rialzo venerdì, segnando un’altra settimana vincente dopo che il report positivo sull’occupazione USA ha alimentato l’ottimismo degli investitori su un atterraggio morbido dell’economia.

La chiusura di S&P 500 è stata la più alta da marzo 2022, mentre quella del Nasdaq è stata la più alta da aprile 2022.

Per la settimana, l’indice delle blue-chip Dow Jones Industrial Average è salito di circa lo 0,1%, il benchmark S&P 500 è avanzato dello 0,2% e il tech-heavy Nasdaq Composite ha guadagnato lo 0,7%.

Si tratta del sesto aumento settimanale consecutivo dei principali indici, la serie vincente più lunga dal 2019.

Questa settimana si preannuncia ancora una volta volatile, in quanto gli investitori si preparano a due degli eventi economici più importanti del 2023.

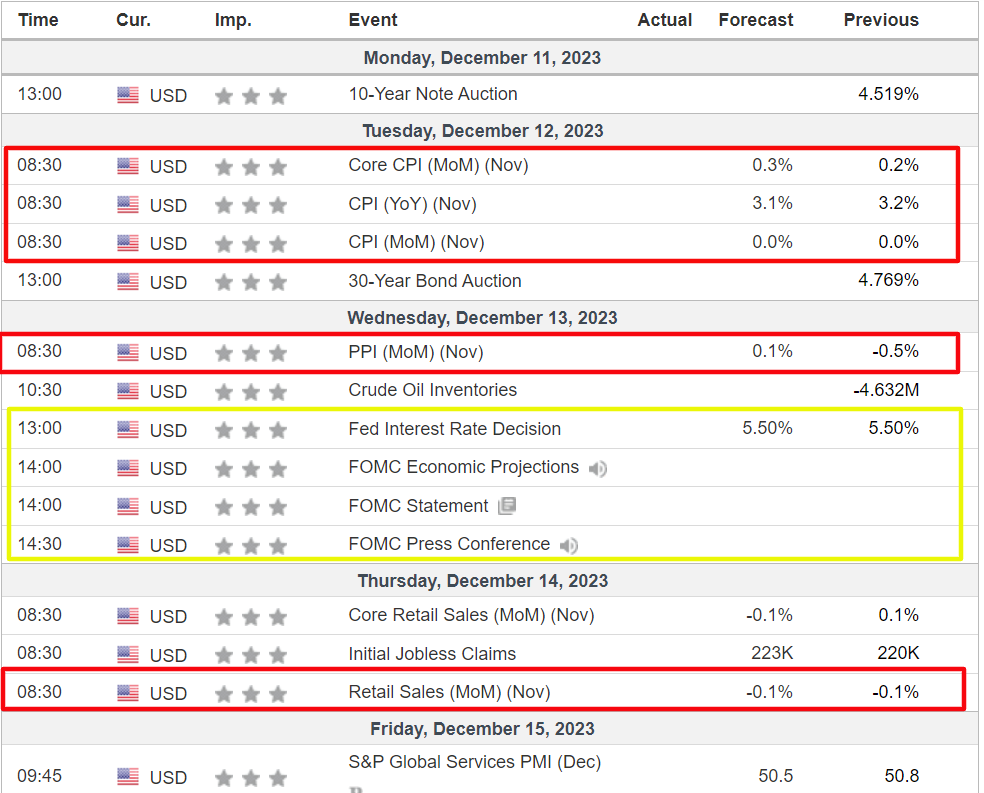

Mercoledì la Federal Reserve annuncerà la sua decisione sui tassi di interesse nell’ultimo vertice dell’anno. Dopo aver aumentato i costi di finanziamento di 525 punti base dal marzo 2022, si prevede che la Fed manterrà i tassi di interesse invariati per la terza riunione consecutiva, in quanto i responsabili politici valutano i segnali di indebolimento dell’economia.

I commenti del presidente della Fed Jerome Powell sul ritmo dei futuri aumenti dei tassi saranno al centro dell’attenzione, poiché gli investitori ritengono che la banca centrale statunitense abbia finito di inasprire i tassi e che potrebbe addirittura iniziare a tagliarli già dalla prossima primavera.

Intanto, sul calendario economico, la notizia più importante sarà quella di martedì sull’inflazione dei prezzi al consumo negli Stati Uniti per il mese di novembre, che dovrebbe mostrare un aumento annuale dell’IPC del 3,1%, in rallentamento rispetto all’aumento del 3,2% registrato ad ottobre.

Insieme al report della Fed e a quello sull’IPC, questa settimana si osserveranno con attenzione anche gli ultimi dati sulle vendite al dettaglio.

Mentre la stagione dei bilanci del terzo trimestre di Wall Street si avvia alla conclusione, questa settimana si attendono gli utili di Oracle (NYSE:ORCL), Adobe (NASDAQ:ADBE), CostcoLennar (NYSE:LEN) e Darden Restaurants (NYSE:DRI).

Indipendentemente dalla direzione che prenderà il mercato, qui di seguito evidenzio un titolo che probabilmente sarà richiesto e un altro che potrebbe subire un nuovo ribasso. Ricordate però che il mio orizzonte temporale è solo per questa settimana, da lunedì 11 a venerdì 15 dicembre.

Da comprare: Costco

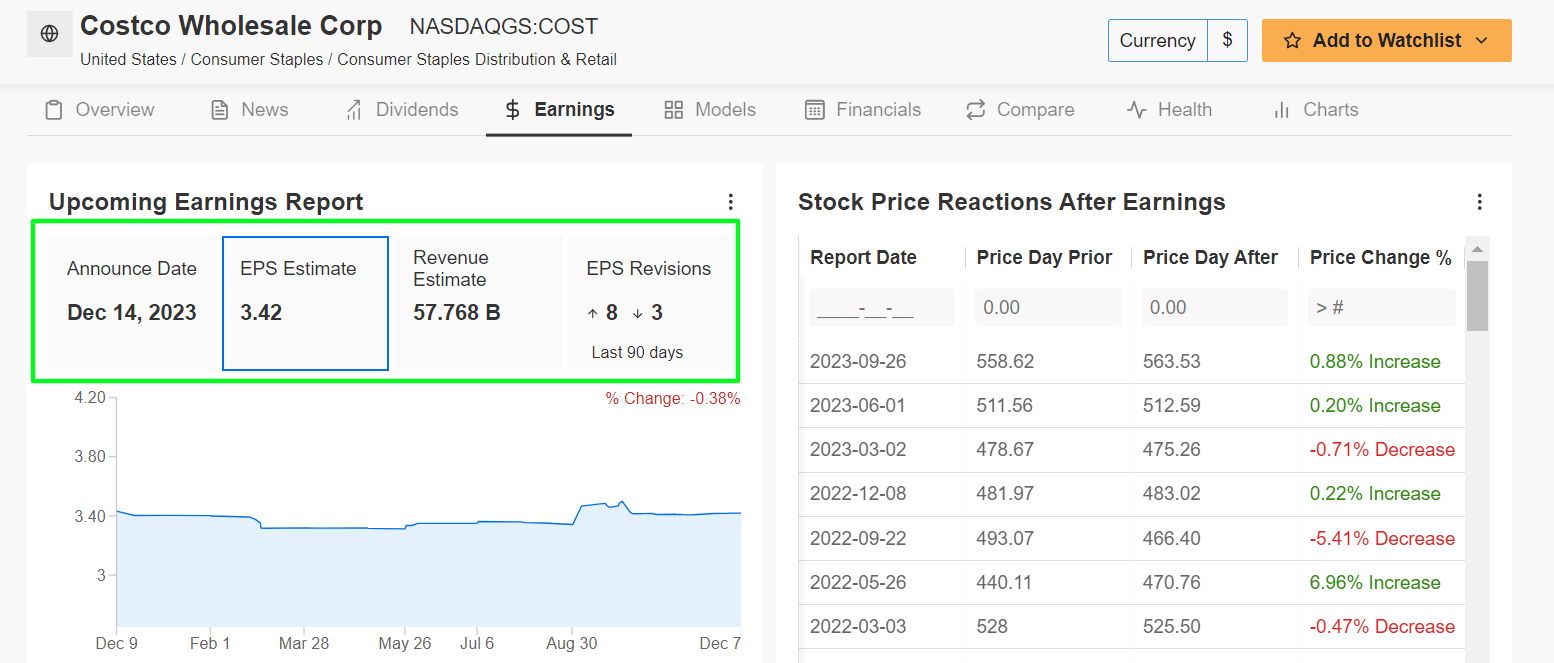

Dopo aver chiuso venerdì a un nuovo massimo storico, ritengo che le azioni di Costco (NASDAQ:COST) registreranno una performance superiore questa settimana, poiché gli ultimi risultati finanziari supereranno facilmente le stime grazie ai trend positivi della domanda dei consumatori.

Il rivenditore con sede a Issaquah, Washington, dovrebbe presentare l’aggiornamento del primo trimestre fiscale dopo la chiusura del mercato statunitense di giovedì.

Secondo il mercato delle opzioni, gli operatori stanno valutando un’oscillazione di circa il 3% in entrambe le direzioni per il titolo COST a seguito della relazione. Le azioni sono salite di circa l’1% dopo l’ultima relazione sugli utili della società a fine settembre.

Nonostante il contesto difficile per i rivenditori al dettaglio, ritengo che Costco sia pronta a fornire indicazioni positive, poiché continua a beneficiare dei cambiamenti nel comportamento frugale dei consumatori nell’attuale contesto economico.

Inoltre, molti operatori di mercato hanno ipotizzato il tanto atteso aumento della quota associativa, che potrebbe finalmente arrivare in questo trimestre. Attualmente, l’iscrizione annuale tipica a Costco costa 60 dollari, mentre l’iscrizione di livello superiore “Executive Membership” costa 120 dollari e include alcuni vantaggi aggiuntivi.

Costco dovrebbe guadagnare 3,42 dollari per azione, con un aumento dell’11,4% rispetto ai 3,07 dollari dell’anno precedente. Se confermato, questo segnerebbe il quarto trimestre consecutivo di aumenti a due cifre degli utili trimestrali.

Nel frattempo, si prevede che i ricavi saliranno del 6,1% annuo a 57,7 miliardi di dollari, grazie alle forti vendite di generi alimentari e alle tendenze favorevoli dei soci.

Per questo motivo, le vendite negli Stati Uniti del primo trimestre fiscale - che sono cresciute del 3,1% nel trimestre precedente escludendo le variazioni dei prezzi del gas - probabilmente supereranno le stime, dato che i consumatori americani si sono riversati nei negozi del rivenditore all’ingrosso per trovare offerte e occasioni interessanti.

Alla fine di settembre, Costco contava 71 milioni di soci paganti, con un aumento di quasi l’8% rispetto all’anno precedente.

Il titolo COST ha chiuso la sessione di venerdì a 610,78 dollari, il suo prezzo di chiusura più alto di sempre. Con una capitalizzazione di mercato di 271 miliardi di dollari, Costco è il secondo rivenditore al dettaglio di mattoni e negozi di maggior valore al mondo, dietro solo a Walmart (NYSE:WMT).

Quest’anno Costco si è distinta dagli altri rivenditori, con un aumento delle azioni del 33,8% su base annua. Questo dato si confronta con l’aumento dell’11% registrato dall’SPDR® S&P Retail ETF (NYSE:XRT), che tiene conto di un ampio indice equamente ponderato delle società statunitensi di vendita al dettaglio dell’S&P 500.

Da vendere: ExxonMobil

Ritengo che le azioni della ExxonMobil (NYSE:XOM) subiranno una settimana difficile, in quanto gli investitori sono preoccupati per il calo dei prezzi dell’energia dovuto alla debolezza della domanda globale in un clima economico sempre più incerto.

I future dell’oro hanno subito venerdì il settimo calo settimanale consecutivo, la più lunga serie di perdite settimanali in quasi mezzo decennio, a causa dei persistenti timori di un’eccedenza dell’offerta globale in un momento in cui la domanda mondiale di petrolio sembra essere in fase di stallo.

Il contratto future sul petrolio WTI statunitense è sceso giovedì a 68,80 dollari al barile, il minimo dalla fine di giugno, mentre i future su Brent crude, il benchmark globale, sono scesi anch’essi a un minimo di sei mesi.

Nonostante le perdite consistenti, ritengo che all’orizzonte si profilino ulteriori ribassi, viste le prospettive negative a breve termine per la domanda globale di petrolio, unite alla debolezza dei fondamentali e alla fragilità dei grafici tecnici.

I timori che l’offerta superi la domanda hanno pesato sui prezzi dell’energia nelle ultime settimane, tra le preoccupazioni che i membri dell’OPEC+ si sottraggano all’impegno volontario di tagliare collettivamente la produzione di 2,2 milioni di barili al giorno all’inizio del prossimo anno.

Ciò avviene mentre la produzione di greggio degli Stati Uniti è stata vicina ai massimi storici di oltre 13 milioni di barili al giorno nella settimana fino al 1° dicembre, minacciando di esacerbare le preoccupazioni sull’eccesso di offerta.

Il titolo XOM ha chiuso la sessione di venerdì a 99,54 dollari, dopo essere sceso giovedì al minimo da nove mesi di 98,09 dollari, un livello visto l’ultima volta il 3 marzo.

Bisogna notare che, da un punto di vista tecnico, le azioni ExxonMobil rimangono al di sotto delle medie mobili a 50 e 200 giorni, il che di solito segnala ulteriori perdite.

Dopo un inizio d’anno positivo, il gigante dell’energia globale ha subito una forte pressione di vendita nelle ultime settimane, che gli ha fatto azzerare i guadagni dell’anno.

A tre settimane dalla fine del 2023, le azioni XOM sono scese del 9,8% su base annua e sono inferiori del 17,5% rispetto al massimo storico di 120,70 dollari raggiunto a fine settembre.

La società “Big Oil” con sede a Irving, in Texas, ha una capitalizzazione di mercato di 397,9 miliardi di dollari alla sua valutazione attuale, che la rende il più grande produttore di petrolio degli Stati Uniti e la quindicesima società pubblica di maggior valore al mondo.

Non dimenticate di consultare InvestingPro per essere sempre aggiornati sulle ultime tendenze del mercato e sul loro significato per le vostre decisioni di trading.

Nota dell’autore: Al momento della scrittura, sono long sull’S&P 500 e sul Nasdaq 100 tramite lo SPDR S&P 500 ETF (SPY) e l’Invesco QQQ Trust ETF (QQQ). Sono anche long sul Technology Select Sector SPDR ETF (NYSE:XLK ). Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF sulla base di una costante valutazione del rischio sia del contesto macroeconomico che dei risultati finanziari delle società.

Nota: Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.

\