- Il report sull’occupazione negli Stati Uniti, le indagini ISM PMI e l’ultima serie di utili saranno al centro dell’attenzione questa settimana.

- Dick’s Sporting Goods è da comprare in attesa degli utili e di previsioni positive.

- Dollar Tree è da vendere in previsione di utili e prospettive negative.

- Siete alla ricerca di altre idee di trading? Sbloccate l’accesso ai titoli vincenti selezionati dall’intelligenza artificiale di InvestingPro per meno di 8 dollari al mese!

Le azioni statunitensi sono salite venerdì per chiudere in bellezza un mese tumultuoso, con il blue-chip Dow Jones Industrial Average che ha segnato il secondo massimo storico consecutivo.

Sula settimana, il Dow è salito dello 0,9% per estendere la striscia di vittorie a tre settimane. Il benchmark S&P 500 ha guadagnato lo 0,2% sulla settimana, mentre l’indice tecnologico Nasdaq Composite ha subito una perdita settimanale dello 0,9%.

Fonte: Investing.com

Venerdì si è concluso un mese volatile a Wall Street, dopo che il crollo di inizio agosto ha portato il Nasdaq in territorio di correzione. Da allora le azioni sono rimbalzate, con l’S&P 500 che si è avvicinato ai massimi storici. Nel mese, l’S&P 500 è salito del 2,3%, il Dow dell’1,8% e il Nasdaq dello 0,6%.

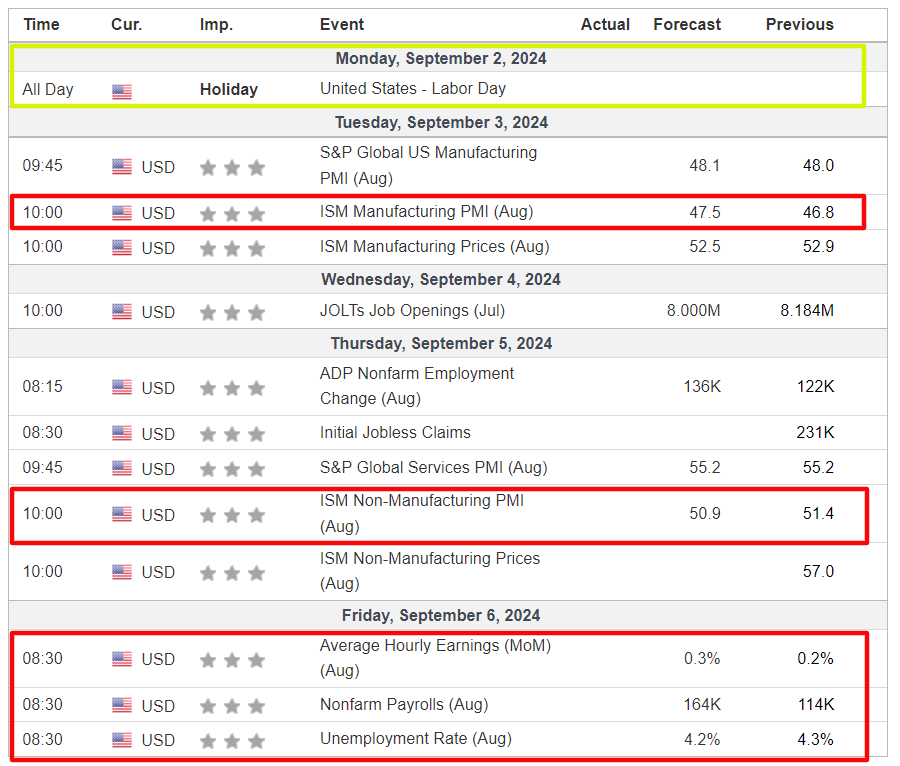

La settimana appena iniziata, in cui i mercati azionari statunitensi resteranno chiusi lunedì a causa della festività del Labor Day, sarà ricca di eventi di rilievo per il mercato.

Il più importante del calendario economico sarà il rapporto sull’occupazione statunitense di venerdì, che dovrebbe mostrare che l’economia ha aggiunto 164.000 posti di lavoro, rispetto alla crescita di 114.000 posti di luglio. Il tasso di disoccupazione dovrebbe scendere al 4,2%.

In attesa del rapporto sull’occupazione, si seguiranno con attenzione anche i PMI manifatturieri e dei servizi dell’ISM.

Fonte: Investing.com

Domenica mattina, gli investitori vedevano il 70% di possibilità che la Fed tagli i tassi di 25 punti base nella riunione di settembre, e il 30% di possibilità di un taglio massiccio di 50 punti base, secondo lo strumento di monitoraggio della Fed di Investing.com.

Nel frattempo, alcuni dei principali rapporti sugli utili da tenere d’occhio includono gli aggiornamenti di Broadcom (NASDAQ:AVGO), Hewlett Packard Enterprise (NYSE:HPE), Dick’s Sporting Goods (NYSE:DKS), Dollar Tree (NASDAQ:DLTR) e Nio (NYSE:NIO).

Indipendentemente dalla direzione che prenderà il mercato, qui di seguito evidenzio un titolo che probabilmente sarà richiesto e un altro che potrebbe subire un nuovo ribasso. Ricordate però che il mio orizzonte temporale è solo questa settimana entrante, da lunedì settembre a venerdì 6 settembre.

Da comprare: Dick’s Sporting Goods

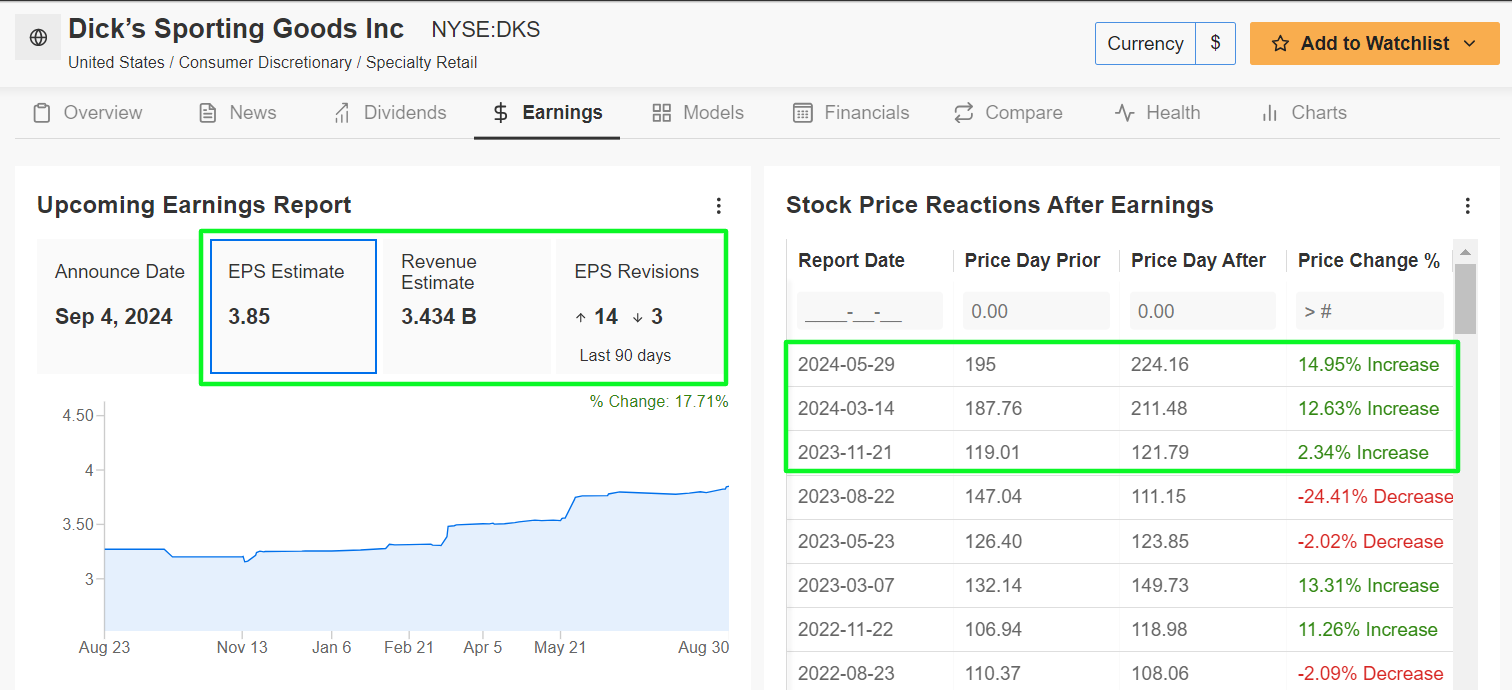

Mi aspetto una forte performance da Dick’s Sporting Goods questa settimana, con le azioni che potrebbero raggiungere un nuovo record, dato che la relazione sugli utili del secondo trimestre del rivenditore di articoli sportivi sorprenderà al rialzo grazie alle tendenze favorevoli della domanda dei consumatori.

Dick’s pubblicherà l’aggiornamento del secondo trimestre prima dell’apertura del mercato, mercoledì alle 7:00AM ET, ed è probabile che i risultati abbiano beneficiato ancora una volta della solida domanda di scarpe da ginnastica, abbigliamento e attrezzature sportive da parte della sua fedele base di clienti e di un approccio disciplinato alle scorte.

Secondo il mercato delle opzioni, gli operatori prevedono un’oscillazione di circa il 7,5% in entrambe le direzioni per il titolo DKS a seguito della pubblicazione. Secondo i dati di InvestingPro, quest’anno i guadagni sono stati catalizzatori di oscillazioni notevoli per le azioni, con il titolo Dick’s che ha registrato un aumento del 15% in occasione dell’ultimo rapporto trimestrale a fine maggio.

Fonte: InvestingPro

Le stime prevedono che la catena di negozi di articoli sportivi con sede a Coraopolis, in Pennsylvania, che gestisce oltre 800 punti vendita negli Stati Uniti, realizzi un utile per azione di 3,85 dollari, con un miglioramento del 36,5% rispetto all’utile per azione di 2,82 dollari del periodo precedente. Se questo dato venisse confermato, si tratterebbe del più grande aumento degli utili del rivenditore di articoli sportivi in oltre due anni.

In segno di crescente ottimismo, gli analisti hanno rivisto sostanzialmente al rialzo le loro previsioni sull’utile per azione nelle settimane precedenti la pubblicazione degli utili. In particolare, 14 delle ultime 17 revisioni degli EPS sono state al rialzo, a testimonianza della crescente fiducia nei risultati finanziari dell’azienda.

Nonostante il contesto difficile per i rivenditori, si prevede che il fatturato aumenterà del 6,8% rispetto all’anno precedente, raggiungendo i 3,44 miliardi di dollari. Le vendite comparabili nello stesso punto vendita - che sono aumentate del 5,3% nel trimestre precedente - probabilmente supereranno le stime grazie alla domanda dei consumatori di abbigliamento e attrezzature sportive e ricreative, anche se la spesa discrezionale complessiva vacilla.

Per questo motivo, ritengo che il management di Dick’s fornirà prospettive ottimistiche per il trimestre in corso, grazie alla robusta crescita delle vendite nelle categorie di prodotti di abbigliamento e calzature sportive, nonché di attrezzature per il fitness e l’outdoor.

Il titolo DKS ha chiuso venerdì a 236,96 dollari, un po’ al di sotto del massimo storico di 239,30 dollari raggiunto il 23 agosto. Ai livelli attuali, Dick’s ha un valore di mercato di circa 19,3 miliardi di dollari, il che la rende la più grande catena di vendita al dettaglio di articoli sportivi della nazione.

Fonte: Investing.com

Su base annua, le azioni sono aumentate di ben il 61,2%, molto meglio del guadagno del 5,5% registrato dallo SPDR® S&P Retail ETF (NYSE:XRT), che tiene conto di un ampio indice, equamente ponderato, delle società statunitensi di vendita al dettaglio dell’S&P 500.

Vale la pena notare che i modelli di InvestingPro, basati sull’intelligenza artificiale, assegnano a Dick’s Sporting Goods un “Financial Health Score” quasi perfetto di 4,0 su 5,0, sottolineando la solidità dell’attività sottostante e la forte esecuzione in tutta l’azienda. Inoltre, va ricordato che Dick’s ha mantenuto il pagamento del dividendo annuale per 14 anni consecutivi.

Non dimenticate di consultare InvestingPro per rimanere in sintonia con l’andamento del mercato e con le sue implicazioni per il vostro trading. Abbonati ora a InvestingPro con il 50% di sconto e posiziona il tuo portafoglio un passo avanti a tutti gli altri !

Da vendere: Dollar Tree

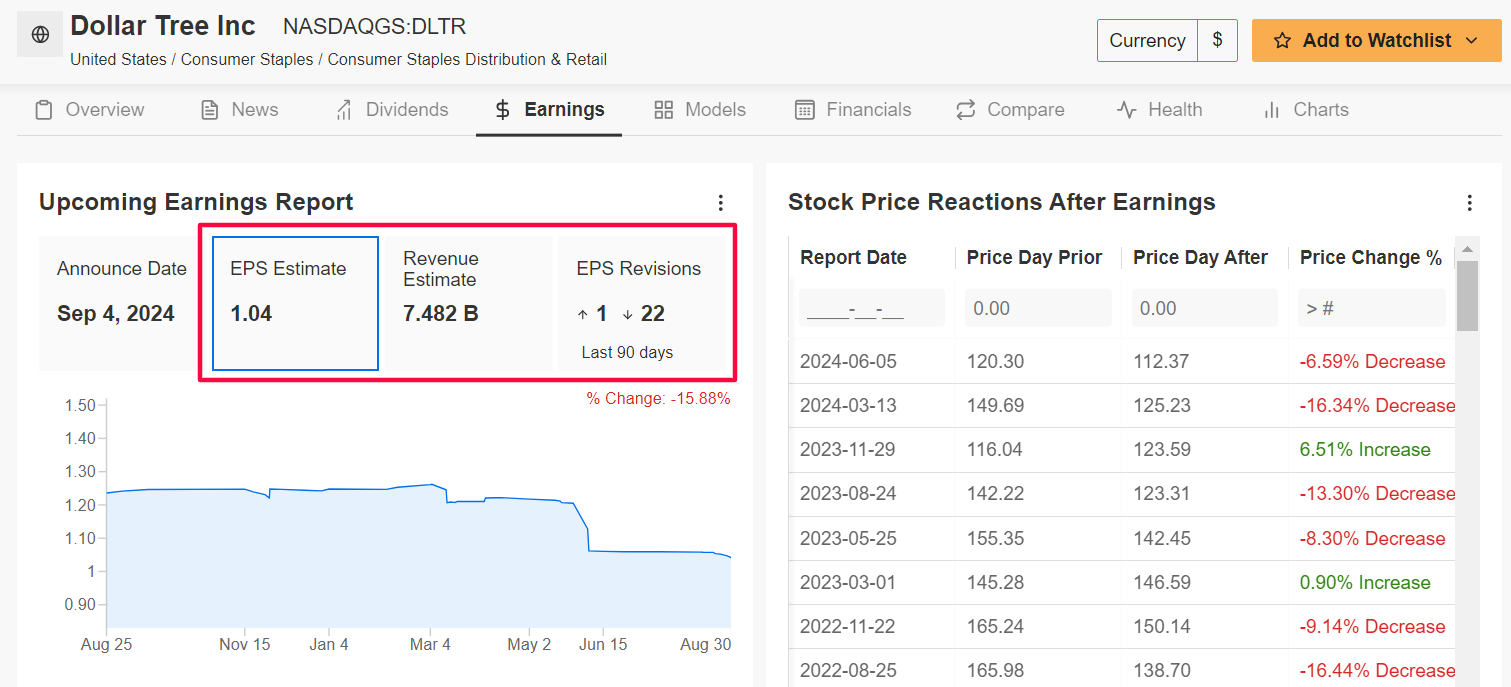

Dollar Tree si trova ad affrontare sfide sempre più impegnative mentre si prepara a comunicare gli utili del secondo trimestre, con la catena di discount in difficoltà che deve fare i conti con l’impatto negativo di diversi venti contrari sulla sua attività.

Si prevede che Dollar Tree fornisca utili e indicazioni deboli quando pubblicherà i suoi ultimi risultati finanziari mercoledì prima dell’apertura del mercato statunitense alle 6:30AM EST, a causa dell’aumento dei costi operativi e dell’agguerrita concorrenza di giganti della vendita al dettaglio come Walmart (NYSE:WMT) e Amazon (NASDAQ:AMZN), nonché della piattaforma di e-commerce cinese Temu di proprietà di PDD(NASDAQ:PDD).

I margini dell’operatore di negozi di varietà con sede a Chesapeake, in Virginia, sono sotto pressione e un sondaggio di InvestingPro rivela che 22 analisti su 23 hanno tagliato le stime sugli utili negli ultimi 90 giorni. Questo sentimento ribassista riflette le preoccupazioni sulla capacità di Dollar Tree di navigare nel settore sempre più competitivo della vendita al dettaglio, soprattutto quando la spesa dei consumatori si sposta verso operatori più grandi e affermati.

Con questi venti contrari, è improbabile che il rapporto Q2 di Dollar Tree ispiri fiducia, rendendolo un titolo da evitare o da vendere. Ad aggravare la tesi ribassista, l’analogo del settore di Dollar Tree, Dollar General (NYSE:DG), ha subito un calo storico del 30% alla fine della scorsa settimana, sottolineando le sfide che i rivenditori discount devono affrontare.

Gli operatori di mercato si aspettano una notevole oscillazione delle azioni DLTR dopo la pubblicazione del rapporto, con un possibile movimento implicito del 13% in entrambe le direzioni, secondo il mercato delle opzioni. Vale la pena ricordare che il rivenditore ha subito un forte ribasso le ultime due volte che ha comunicato gli utili.

Fonte: InvestingPro

Dollar Tree - che gestisce circa 15.000 negozi negli Stati Uniti - dovrebbe registrare un utile di 1,04 dollari per il secondo trimestre, con un aumento del 14,3% rispetto all’EPS di 0,91 dollari del periodo precedente. Nel frattempo, il fatturato dovrebbe aumentare del 2,2% su base annua, raggiungendo i 7,48 miliardi di dollari.

Con i margini di Dollar Tree sotto pressione e l’indebolimento del suo posizionamento competitivo, ritengo che il rivenditore fornirà una guidance sulle vendite e sugli utili per il 2025 più debole del previsto a causa del difficile clima macroeconomico.

A ciò si aggiunge l’esposizione di Dollar Tree ai consumatori sensibili ai prezzi, che si rivolgono sempre più ai grandi rivenditori che offrono offerte migliori e una più ampia selezione di prodotti.

Il titolo DLTR ha chiuso la seduta di venerdì a un nuovo minimo di 52 settimane di 84,49 dollari, il livello più basso dal 26 maggio 2020. Alle valutazioni attuali, Dollar Tree ha un valore di mercato di 18,2 miliardi di dollari, il che la rende il secondo più grande negozio di dollari degli Stati Uniti e uno dei più grandi rivenditori discount del paese.

Fonte: Investing.com

Le azioni sono scese di ben il 40,5% nel 2024, diventando così uno dei titoli con le peggiori performance dell’S&P 500, tra le preoccupazioni per la crescita discontinua delle vendite, l’indebolimento dei margini di profitto e il calo del flusso di cassa libero.

Va notato che InvestingPro dipinge un quadro negativo del titolo Dollar Tree, citando le preoccupazioni per il calo degli utili e le prospettive di crescita delle vendite.

Che siate investitori alle prime armi o trader navigati, sfruttando InvestingPro potrete scoprire un mondo di opportunità di investimento, riducendo al minimo i rischi in un contesto di mercato difficile.

***

Quest’estate, ottenete sconti esclusivi sugli abbonamenti a InvestingPro, compresi i piani annuali a meno di 8 dollari al mese, e sbloccate l’accesso a:

- ProPicks: azioni vincenti selezionate dall’intelligenza artificiale con un comprovato track record.

- Fair Value: per scoprire immediatamente se un titolo è sottovalutato o sopravvalutato.

- ProTips: approfondimenti in pillole per semplificare i dati finanziari complessi.

- Stock Screener: per cercare i titoli migliori in base a centinaia di filtri e criteri selezionati.

- Top Ideas: per scoprire quali azioni stanno acquistando investitori miliardari come Warren Buffett, Ray Dalio, Michael Burry e George Soros.

Non perdetevi quest’offerta limitata.

Nota dell’autore: Al momento della scrittura, sono long sull’S&P 500 e sul Nasdaq 100 tramite lo SPDR S&P 500 ETF (SPY) e l’Invesco QQQ Trust ETF (QQQ). Sono long anche sul Technology Select Sector SPDR ETF (NYSE:XLK).

Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF sulla base di una costante valutazione del rischio sia del contesto macroeconomico che dei risultati finanziari delle società.

Nota: Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.

Seguite Jesse Cohen su X/Twitter @JesseCohenInv per ulteriori analisi e approfondimenti sul mercato azionario.