- Il discorso di Powell al FMI, le dichiarazioni dei disoccupati statunitensi e altri utili saranno al centro dell’attenzione questa settimana.

- Le azioni Uber sono da comprare con gli utili positivi in programma.

- Le azioni Disney sono da vendere con i deboli risultati previsti per il terzo trimestre.

- Siete alla ricerca di altre idee di trading per affrontare l’attuale volatilità del mercato? I membri di InvestingPro ricevono idee e indicazioni esclusive per navigare in qualsiasi clima. Per saperne di più »

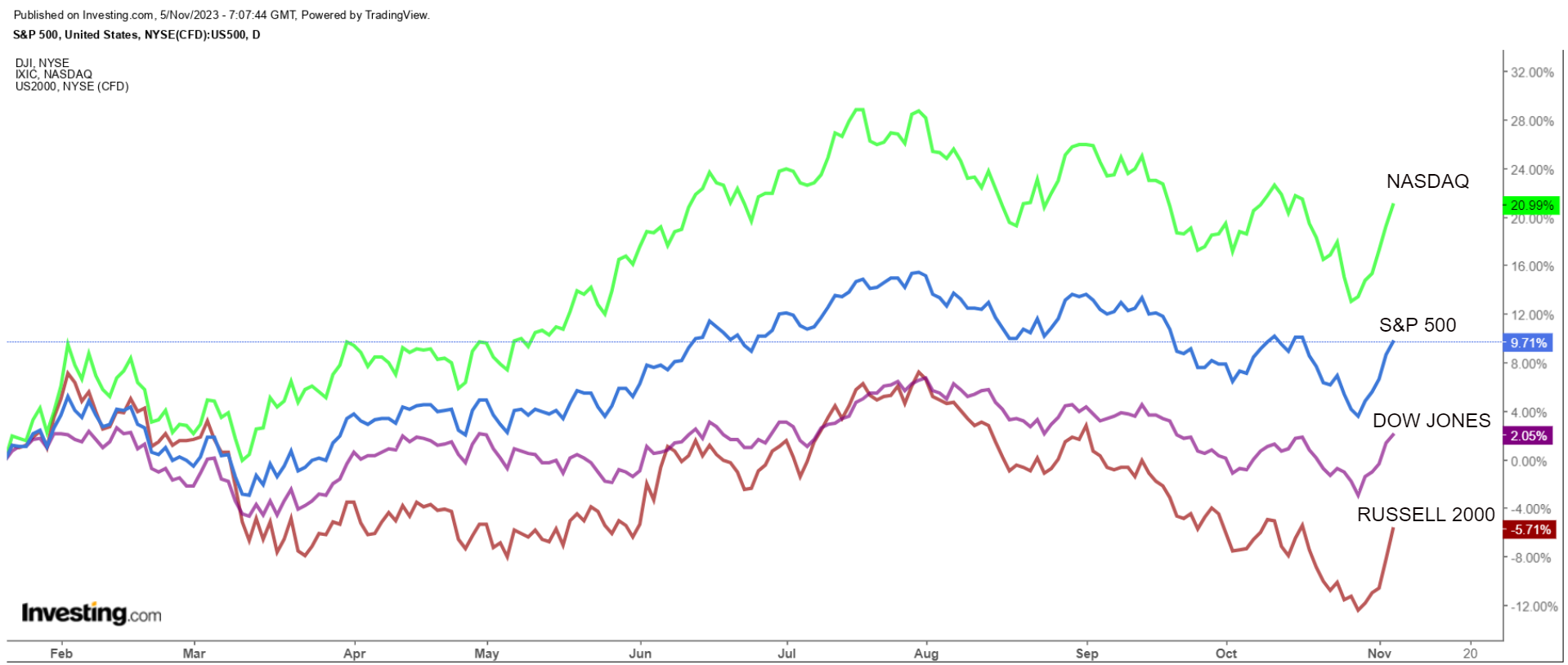

Le azioni di Wall Street sono salite venerdì, con le principali medie che hanno segnato la migliore settimana del 2023, dopo che la debolezza dei posti di lavoro ha alimentato le speranze che la Federal Reserve possa aver terminato la sua campagna di rialzo dei tassi di interesse.

Per la settimana, il Dow Jones Industrial Average ha guadagnato il 5,1%, registrando il maggior guadagno settimanale dall’ottobre 2022.

L’S&P 500 ed il Nasdaq Composite sono saliti rispettivamente del 5,9% e del 6,6%. Per entrambi gli indici è stata la settimana migliore dal novembre 2022. Nel frattempo, l’indice delle small cap Russell 2000 ha registrato un’impennata del 7,6%, la migliore settimana dal febbraio 2021.

Questa settimana sarà ricca di eventi, poiché gli investitori continueranno a valutare le prospettive dell’economia e dei tassi d’interesse.

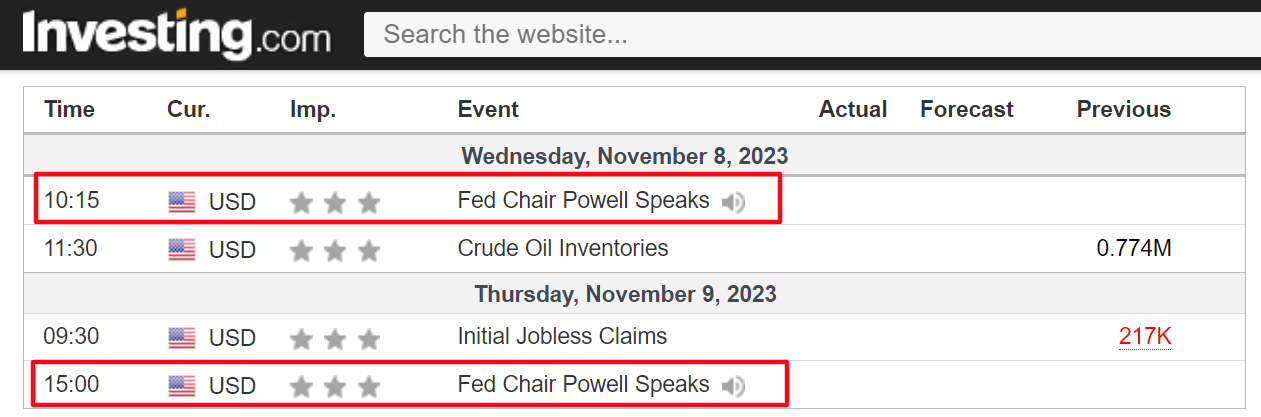

Gli investitori esamineranno il discorso del presidente della Fed Jerome Powell, che interverrà in un panel alla conferenza annuale di ricerca del FMI.

A parte questo, il calendario economico è piuttosto leggero, con la pubblicazione degli ultimi dati sui disoccupati che probabilmente attireranno la maggior parte dell’attenzione.

Nel frattempo, il ritmo degli utili rallenta, anche se sono ancora attesi gli aggiornamenti trimestrali di società importanti come AMC Entertainment (NYSE:AMC), Wynn Resorts (NASDAQ:WYNN), Roblox (NYSE:RBLX), Datadog (NASDAQ:DDOG), Twilio (NYSE:TWLO), Trade Desk (NASDAQ:TTD), Rivian (NASDAQ:RIVN) e Li Auto (NASDAQ:LI).

Indipendentemente dalla direzione che prenderà il mercato la prossima settimana, qui di seguito evidenzio un titolo che probabilmente sarà richiesto e un altro che potrebbe subire un nuovo ribasso.

Ricordate però che il mio orizzonte temporale è solo per questa settimana, da lunedì 6 a venerdì 10 novembre.

Titolo da comprare: Uber Technologies

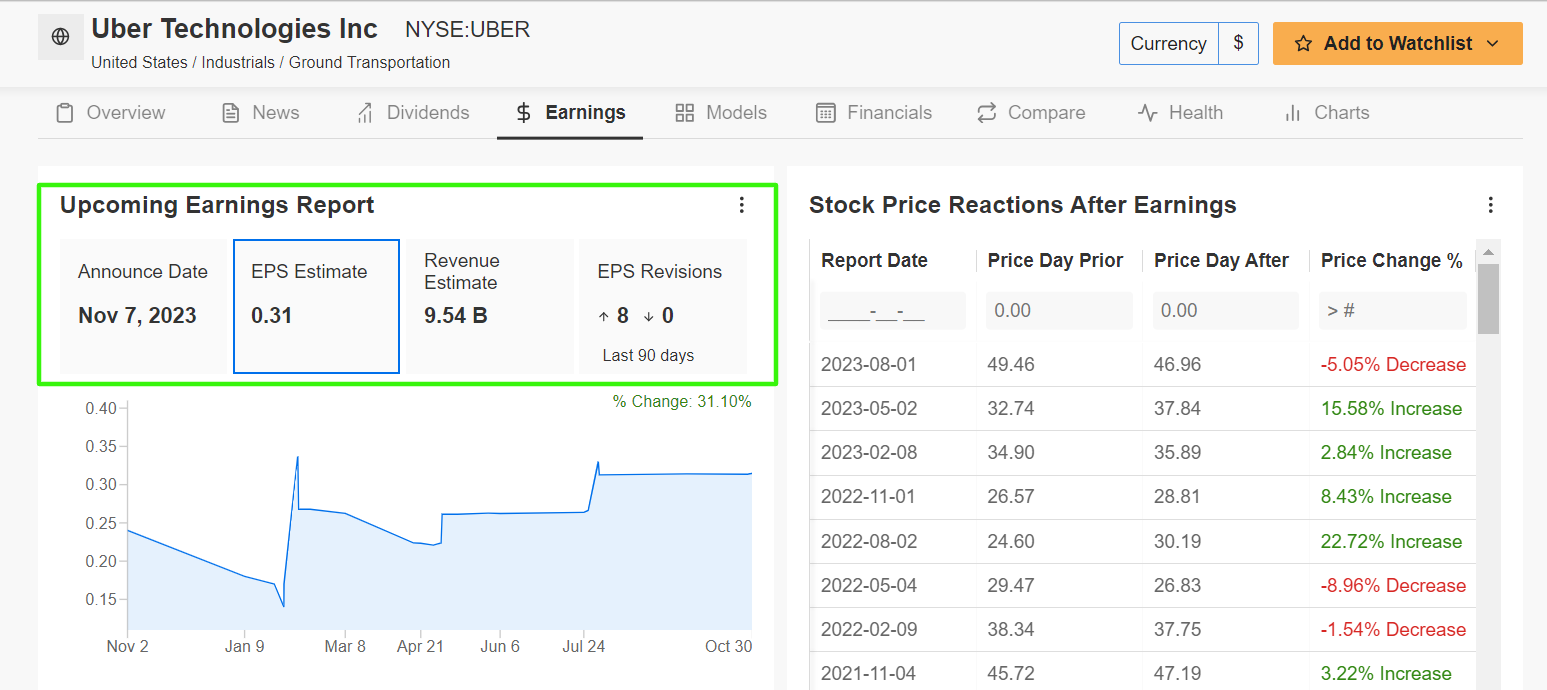

Prevedo una forte performance per le azioni di Uber Technologies (NYSE:UBER) nella prossima settimana, che potrebbe culminare in un breakout e in una spinta verso nuovi massimi di 52 settimane, dopo la pubblicazione del rapporto sugli utili del terzo trimestre del gigante del rideshare.

Uber presenterà i risultati del terzo trimestre prima dell’apertura del mercato statunitense, martedì 7 novembre, e si prevede che il numero di persone che utilizzeranno i suoi servizi di trasporto e consegna di cibo farà crollare il suo record di vendite.

Gli operatori di mercato si aspettano una notevole oscillazione delle azioni UBER a seguito dei dati, come da mercato delle opzioni, con un possibile movimento implicito di circa il 9% in entrambe le direzioni.

Le stime sugli utili sono state riviste al rialzo otto volte negli ultimi tre mesi, mentre 46 analisti hanno un rating equivalente a Buy sul titolo, contro due rating equivalenti a Hold e zero rating equivalenti a Sell.

Uber dovrebbe guadagnare 0,31 dollari per azione, in netto miglioramento rispetto alla perdita di 0,61 dollari per azione del periodo precedente, grazie all’impatto positivo delle misure di riduzione dei costi in corso e al miglioramento delle tendenze della mobilità.

Nel frattempo, si prevede che i ricavi aumentino di quasi il 15% su base annua, raggiungendo i 9,54 miliardi di dollari. Se questo dato venisse confermato, segnerebbe il più alto fatturato trimestrale della storia di Uber, grazie alla forte domanda dei clienti che hanno continuato a chiedere passaggi e ordinare cibo da asporto durante il trimestre.

In prospettiva, credo che l’amministratore delegato di Uber, Dara Khosrowshahi, fornirà solide indicazioni sugli utili e sulle vendite per il resto dell’anno, in quanto l’azienda rimane ben posizionata per prosperare nonostante il clima economico incerto.

Il titolo UBER ha chiuso la seduta di venerdì a 47,75 dollari, non lontano dal picco del 2023 di 49,49 dollari raggiunto il 31 luglio. L’azienda di San Francisco, California, che opera nel settore della mobilità come servizio, ha una capitalizzazione di mercato di 97,6 miliardi di dollari alla sua valutazione attuale.

Le azioni hanno registrato un’impennata del 93% nel 2023, superando di gran lunga i rendimenti comparabili di Lyft (NASDAQ:LYFT), il cui titolo è sceso del 3% nello stesso arco di tempo, tra le indicazioni che Uber sta conquistando quote di mercato al suo concorrente.

Titolo da vendere: Disney

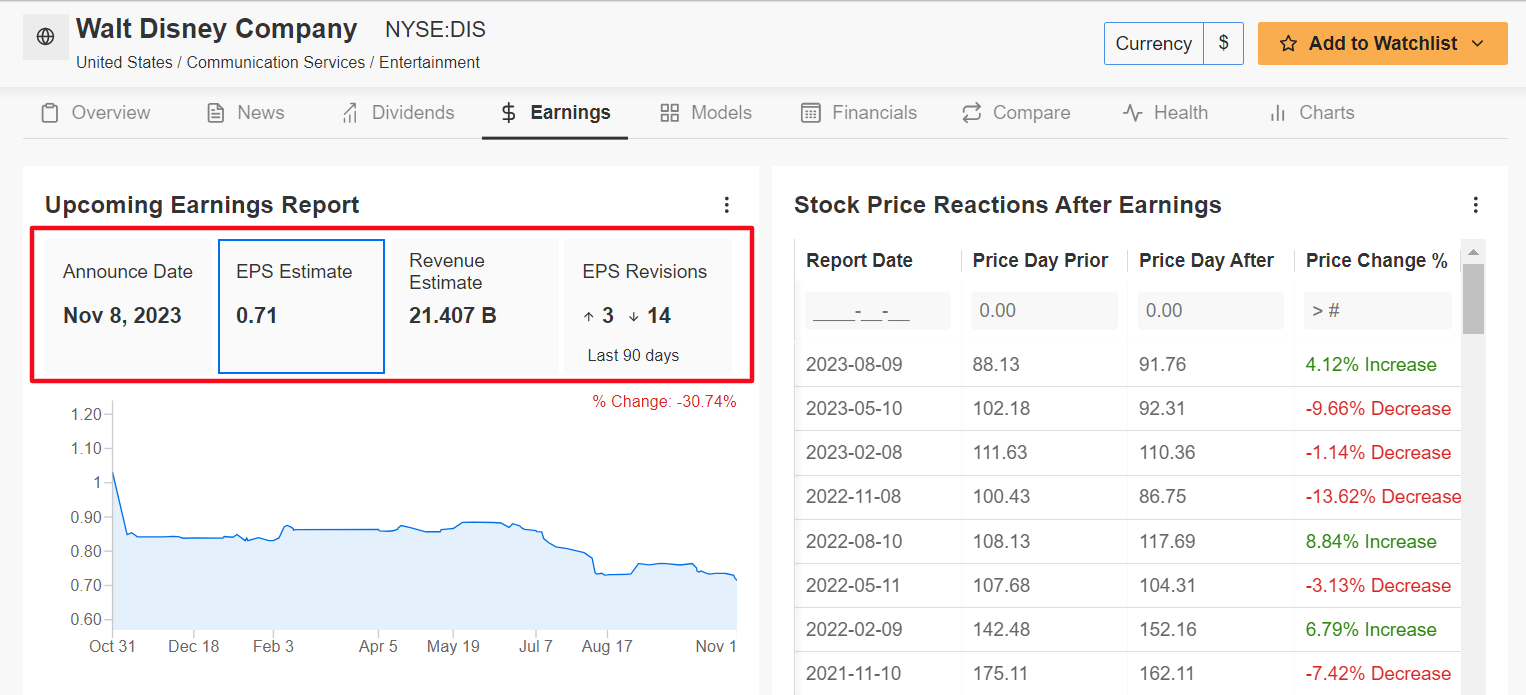

Ritengo che il titolo Disney (NYSE:DIS) subirà una settimana difficile, con una potenziale rivisitazione dei minimi recenti all’orizzonte, in quanto gli ultimi risultati finanziari del gigante dell’intrattenimento probabilmente non rispetteranno le aspettative, a causa della debole performance delle sue attività chiave di streaming e di TV.

I risultati di Disney per il quarto trimestre fiscale sono attesi dopo la chiusura di mercoledì 8 novembre. La negoziazione delle opzioni implica un’oscillazione di circa il 7% per le azioni DIS dopo l’aggiornamento, che sarebbe il quarto rapporto da quando l’amministratore delegato Bob Iger è tornato al timone della società nel novembre 2022.

A sottolineare i numerosi venti contrari che Disney deve affrontare nell’attuale contesto macro, un sondaggio di InvestingPro sulle revisioni degli utili degli analisti indica un crescente pessimismo in vista del quarto trimestre, con 14 analisti su 17 che hanno tagliato le loro stime degli utili per azione negli ultimi 90 giorni.

Secondo Wall Street, la Casa di Topolino guadagnerà 0,71 dollari per azione per il periodo di tre mesi conclusosi il 1° ottobre, con un crollo del 31% rispetto all’utile di 1,03 dollari del trimestre precedente, a causa delle maggiori spese legate al servizio di streaming Disney+ e dei maggiori costi di produzione e programmazione sportiva.

Nel frattempo, si prevede che i ricavi aumenteranno del 6,2% rispetto all’anno precedente, raggiungendo i 21,4 miliardi di dollari, grazie a quella che mi aspetto sia una performance globale relativamente forte della sua iconica divisione parchi a tema.

Va notato che la Disney ha mancato le aspettative di Wall Street in quattro degli ultimi otto trimestri, mentre ha superato le stime sui ricavi per tre volte nello stesso periodo.

Come sempre, tutti gli occhi saranno puntati sui dati degli abbonati allo streaming per Disney+ ed ESPN+, che si prevede caleranno leggermente nel corso del trimestre a causa della maggiore consapevolezza dei consumatori riguardo alle loro abitudini di spesa per i media.

Al di là delle operazioni quotidiane, mi aspetto che Iger affronti diverse sfide che l’azienda deve attualmente affrontare durante la telefonata successiva agli utili, tra cui la fornitura di ulteriori dettagli sui piani per trovare potenziali investitori strategici per ESPN, mentre l’azienda è sottoposta a un’ampia revisione strategica del suo mix di asset.

Il titolo DIS, che il 4 ottobre è sceso a un minimo del 2023 di 78,73 dollari, ha chiuso venerdì a 85,07 dollari. Ai livelli attuali, la società con sede a Burbank, in California, ha una capitalizzazione di mercato di 155,6 miliardi di dollari.

Il titolo della società di intrattenimento ha avuto una performance decisamente inferiore al mercato nel 2023, con le azioni DIS in calo del -2,1% su base annua.

Assicuratevi di consultare InvestingPro per rimanere in sintonia con le ultime tendenze del mercato e con il loro significato per le vostre decisioni di trading.

Nota dell’autore: Al momento della scrittura, sono long sull’S&P 500 e sul Nasdaq 100 tramite lo SPDR S&P 500 ETF (SPY) e l’Invesco QQQ Trust ETF (QQQ). Sono long anche sul Technology Select Sector SPDR ETF (NYSE:XLK ). Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF sulla base di una costante valutazione del rischio sia del contesto macroeconomico che dei risultati finanziari delle società.

Nota: Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.