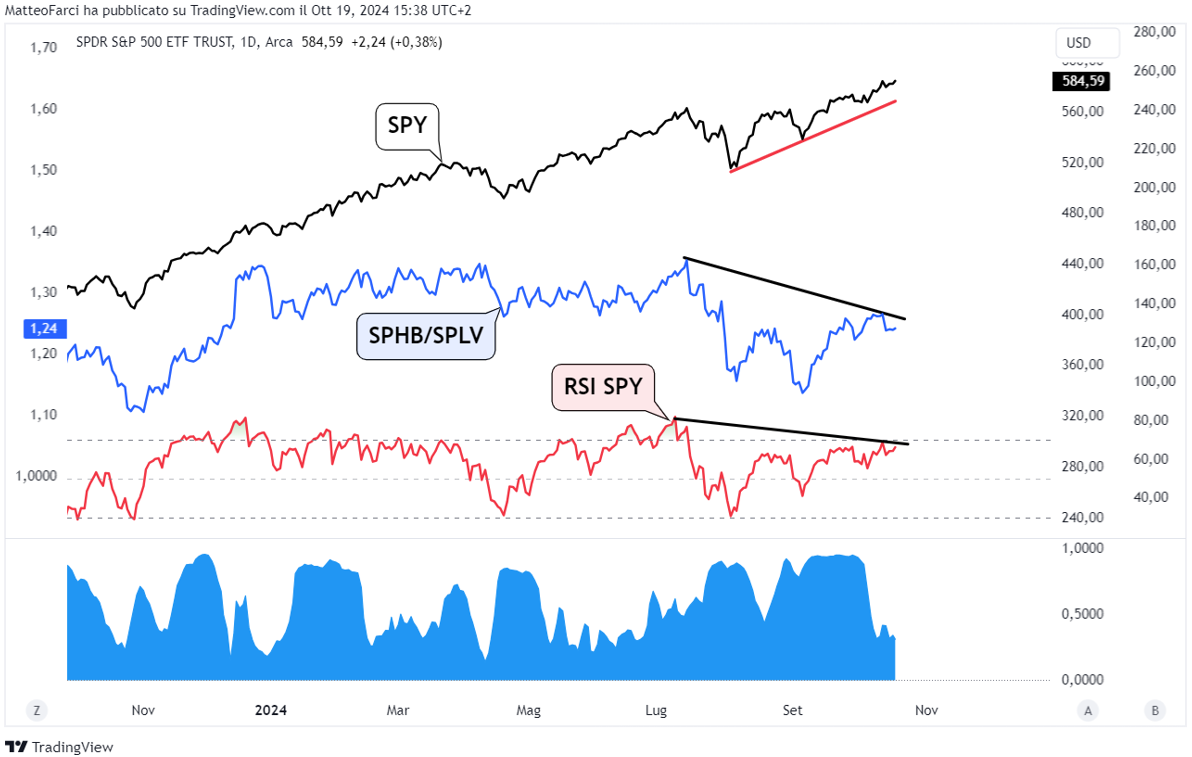

Il mercato azionario statunitense ha mostrato una forza impressionante negli ultimi tempi, con continui nuovi massimi storici che si sono susseguiti durante l'anno. A tal punto che molti investitori potrebbero aver perso il conto di quante volte l’indice S&P 500 ha raggiunto nuovi picchi. Tuttavia, nonostante questo apparente vigore, ci sono alcuni segnali tecnici che suggeriscono che qualcosa potrebbe non essere come sembra. È possibile che la forza del mercato, per quanto evidente a prima vista, non sia pienamente confermata da alcuni indicatori chiave. Osservando il grafico dell'ETF SPY, che replica l’andamento dell’indice S&P 500, si nota che da agosto di quest’anno l’andamento dei prezzi ha seguito un trend rialzista ben definito, caratterizzato da minimi progressivamente più alti. La linea di tendenza, tracciata congiungendo questi minimi, forma una solida trendline rialzista, inclinata all’incirca di 45 gradi. Tuttavia, a partire da metà settembre, questa stessa linea di tendenza ha cambiato pendenza, come evidenziato dalla linea tratteggiata nel grafico, indicando un ulteriore rafforzamento del trend rialzista. Questo è ciò che emerge dall'analisi dei prezzi di SPY, ma un altro indicatore, l'RSI (Relative Strength Index), che misura la forza relativa del movimento dei prezzi, racconta una storia diversa. Mentre i prezzi di SPY continuavano a salire, l'RSI ha mostrato una netta divergenza rispetto ai prezzi, segnalando che la forza del mercato non è così robusta come potrebbe apparire dal solo grafico dei prezzi.

Analizzando più in dettaglio, possiamo osservare che, dal minimo registrato il 5 agosto, quando l'indice ha iniziato a recuperare, anche l'RSI ha seguito la stessa direzione, accompagnando il movimento rialzista dei prezzi. Tuttavia, sebbene l’RSI si sia mosso verso l’alto, l’intensità dell’aumento dei prezzi di SPY, come mostrato dalla linea rossa nel grafico successivo, è stata superiore alla forza effettiva espressa dall’indicatore RSI.

Divergenze di questo tipo non sono rare nel mercato azionario. Una situazione simile si è verificata prima dell’inizio del mercato ribassista del 2022. Anche allora, durante il terzo trimestre del 2021, l’indice aveva registrato performance positive non supportate dall’RSI, e sappiamo tutti come si sia evoluto il mercato successivamente.

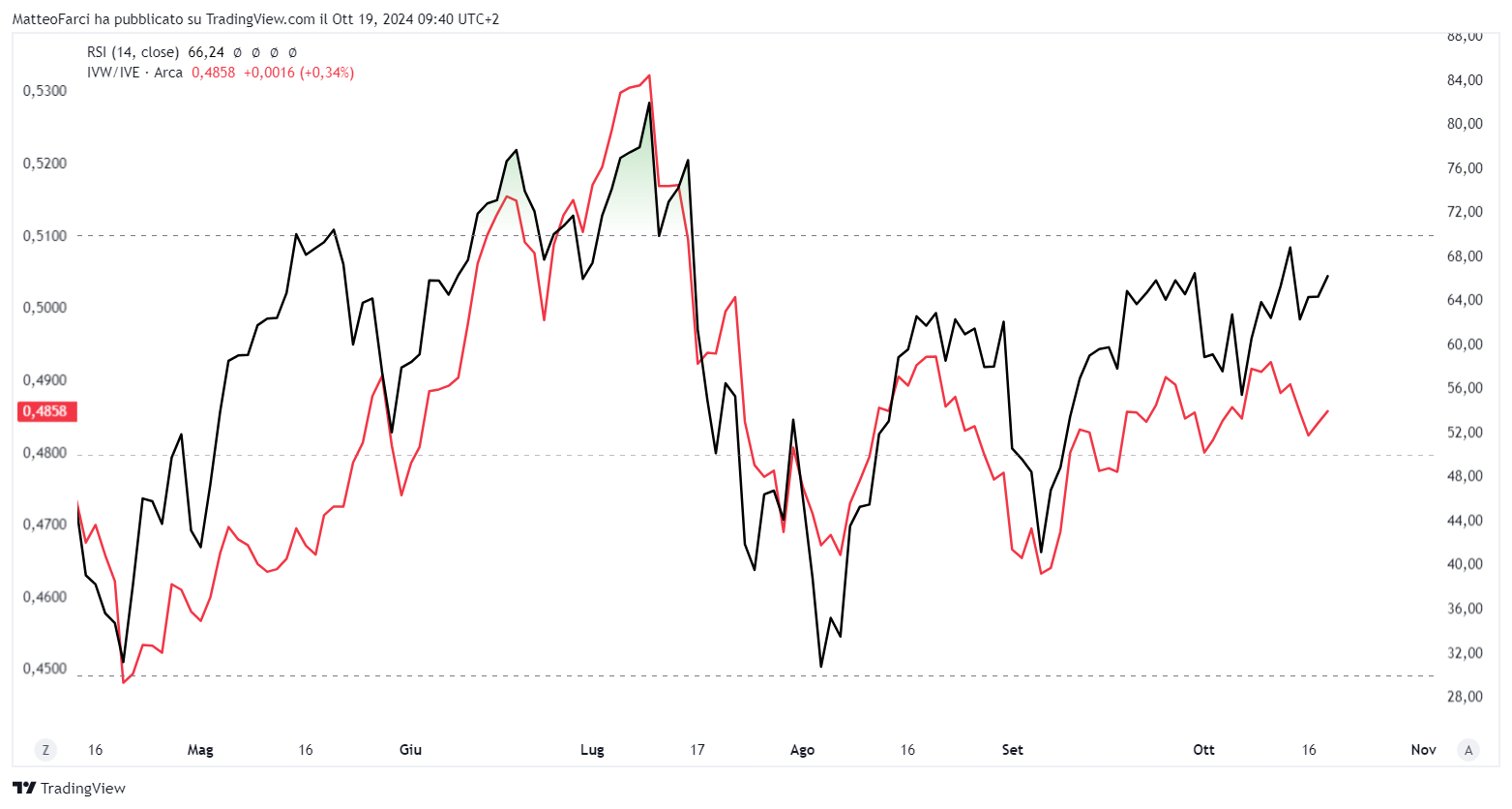

Tuttavia, l’obiettivo di questa analisi non è quello di prevedere un imminente crollo dei mercati. Piuttosto, l’intenzione è di mettere in luce un aspetto tecnico interessante: la forza apparente espressa da SPY, in realtà, sembra essere fortemente influenzata da un indice chiave: il rapporto di forza tra i settori growth e value. Per comprendere meglio questa relazione, consideriamo l’indice IVW/IVE, che misura la performance relativa tra le azioni growth (al numeratore) e le azioni value (al denominatore). In rosso, possiamo vedere l'andamento di questo indice, sovrapposto all'RSI calcolato su 14 periodi per SPY, rappresentato in nero. Osservando la figura successiva, appare chiaro che quando le azioni growth hanno iniziato a perdere terreno rispetto alle value – indicato dalla discesa dell'indice IVW/IVE – anche l'RSI di SPY ha iniziato a calare. Questo cambiamento si è verificato intorno a metà luglio.

Questo comportamento è spiegabile attraverso una logica di risk-off: nei periodi di ritracciamento dei mercati, le azioni growth tendono a subire maggiori perdite rispetto alle value a causa della loro maggiore volatilità. Tuttavia, a partire dal minimo registrato il 5 agosto, SPY ha ripreso il suo trend rialzista con forza. Al contrario, l'indice IVW/IVE non ha seguito lo stesso andamento. Infatti, come evidenziato dal grafico successivo, l'indice si trova attualmente in una fase di consolidamento all’interno di un triangolo ascendente e non ha segnato nuovi massimi da metà agosto, a differenza di SPY, che ha continuato a registrare massimi relativi e storici.

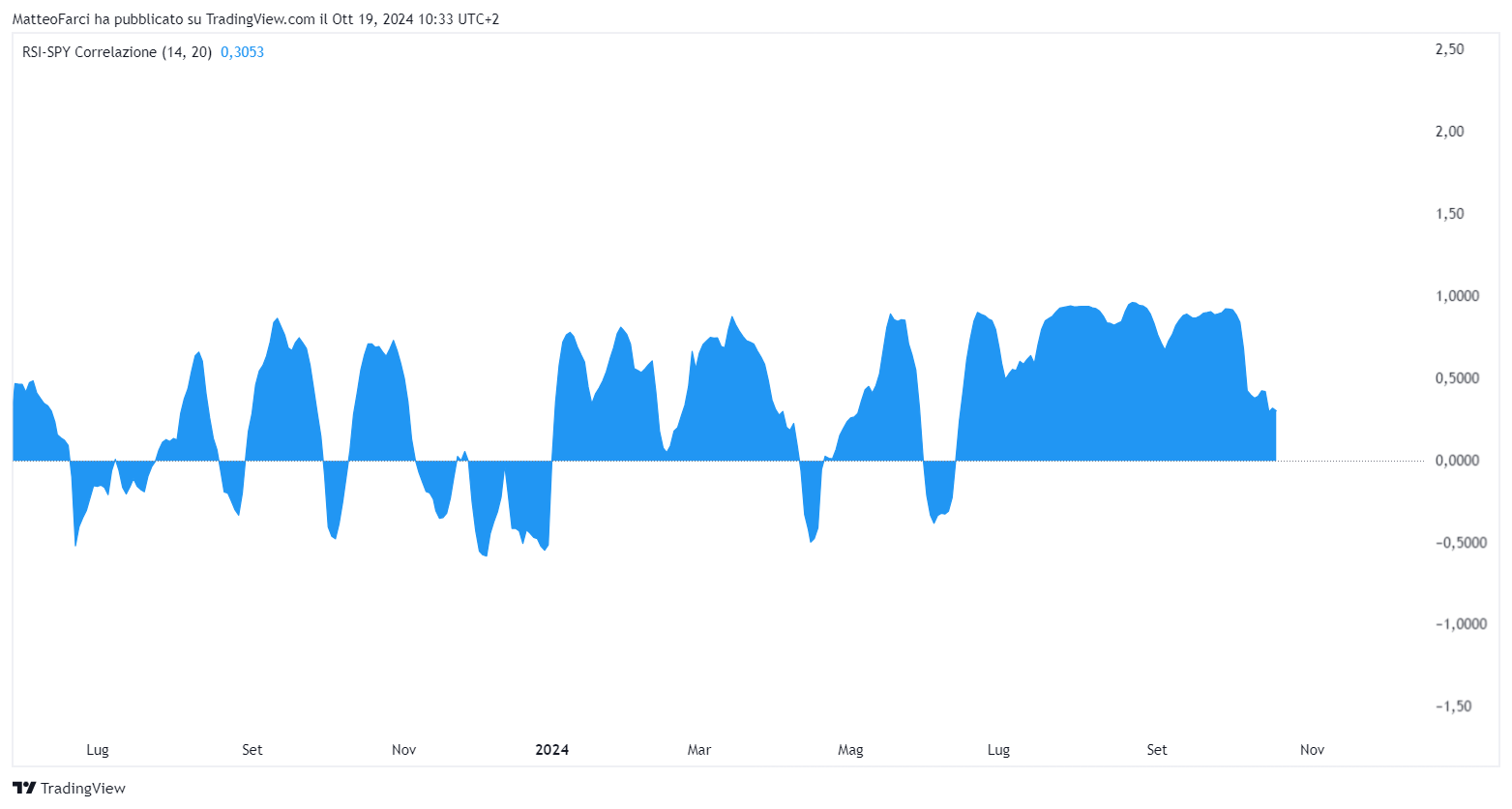

Per approfondire questa relazione, ho modificato il classico coefficiente di correlazione, calcolando non la correlazione tra SPY e IVW/IVE, ma tra quest’ultimo indice e l’RSI di SPY. In altre parole, ho creato un indicatore che misura la correlazione tra un dato (IVW/IVE) e l’indicatore tecnico di un altro dato (RSI su SPY). La correlazione risultante è positiva, suggerendo che l’S&P 500 potrebbe aver bisogno di un ritorno di forza da parte delle azioni growth rispetto alle value per sostenere un trend rialzista duraturo, supportato da una forza sottostante reale.

Credo che questo nuovo indicatore, che combina l’RSI con un coefficiente di correlazione modificato, possa risultare molto utile, fornendo segnali più chiari rispetto al classico indicatore di correlazione tra SPY e IVW/IVE. Come mostrato nella figura successiva, ci sono momenti in cui i due indicatori non sono perfettamente allineati, come è accaduto, ad esempio, prima del 2024. In questi casi, l'uso del nuovo indicatore può offrire una visione più accurata della forza reale del mercato.

In conclusione, la correlazione tra l'indice IVW/IVE (growth vs. value) e l'RSI di SPY suggerisce che il momentum di SPY sia strettamente legato alla forza relativa tra i settori growth e value. Quando il growth perde terreno rispetto al value, il mercato fatica a sostenere un trend rialzista robusto. Il nuovo indicatore, che mette in relazione l’indice di forza con l'RSI di SPY, è potenzialmente più efficace rispetto alla semplice correlazione tra prezzi, poiché l'RSI può agire come leading indicator, anticipando i futuri movimenti di prezzo e fornendo segnali più precisi rispetto al semplice andamento dei prezzi. Includendo in questa analisi il rapporto SPHB/SPLV, che misura la forza tra società ad alta volatilità (SPHB) e bassa volatilità (SPLV), il risultato non cambia. La correlazione tra SPHB/SPLV e l’RSI di SPY è anch'essa significativa: senza un ritorno di forza da parte delle società più volatili, rappresentate da SPHB, è improbabile che il trend rialzista di SPY possa mantenere la stessa intensità. In un bull market sano, infatti, sono proprio le aziende ad alta volatilità a guidare i rialzi, salendo più di quelle a bassa volatilità. Se ciò non accade, la forza del mercato potrebbe risultare meno duratura.

Terrò il mio primo webinar su Investing il 24 ottobre, dedicato a chi è agli inizi nel mondo del trading. Il titolo sarà: "I tre step per iniziare a fare trading". Date un'occhiata al link qui sotto.

https://it.investing.com/education/webinars/i-tre-step-per-iniziare-nel-trading-1417

A presto!

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Una divergenza che fa riflettere

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.