Seconda lettura del PIL USA del 4Q23 che non dovrebbe riservare sorprese rispetto al +3.3% noto. Crescita che evidenzia il buono stato di salute dell’economia USA, ma che è prevista planare già a partire dal 1Q24 verso quella potenziale (2-2.5% circa).

Ieri la crescita di M3 dell’Europa di gennaio è risultata inferiore alle attese (+0,1% contro +0,3% atteso) e inferiore a quella di dicembre pari a +0,2%. Ordini di beni durevoli USA MoM di gennaio in decisa flessione rispetto alle attese (-6,1% contro -4,9% atteso e -0,3% di dicembre) a causa soprattutto del calo negli ordini di aerei passeggeri Boeing (NYSE:BA), dopo la forte crescita registrata a dicembre. In calo pure gli ordini delle case automobilistiche, che tendono ad essere deboli in gennaio. Al netto di questi due settori dominanti, gli ordini registrano un calo pari allo 0,3%. In calo la fiducia dei consumatori MoM di febbraio (106,7 punti contro 114,8 atteso e 110,9 di gennaio).

In una settimana ricca di dati economici, gli investitori sembra che abbiano messo da parte il dibattito sui tassi di interesse e sull’inflazione e si siano concentrati sugli utili e sulle prospettive di crescita di Nvidia, membro dei cosiddetti “magnifici sette”. Gli indici principali hanno chiuso a livelli record o quasi grazie in gran parte allo straordinario rapporto sugli utili di una delle sette società che sono state una forza trainante al rialzo nell'ultimo mese e negli ultimi anni.

Il rally della scorsa settimana ha portato i magnifici sette a valere il 30% circa del dell'indice S&P 500. Se si aggiungono i nomi rimanenti per completare la top 10 per capitalizzazione di mercato, arriviamo al 35% circa. Ciò significa che ogni giorno più di un terzo della performance dell’S&P 500 è guidata da sole 10 società. Il livello di concentrazione odierno supera quello osservato nel 1999, durante la bolla delle dot.com, quando i primi 10 nomi rappresentavano il 26% del valore totale dell’S&P 500.

È vero che i magnifici sette sembrano essere aziende di successo e ben gestite, (i profitti generati da queste sette società ammontano al 20% degli utili complessivi dell’indice S&P 500), a differenza di diverse dot.com degli anni ’90. Nonostante gli enormi profitti, i primi 10 vengono scambiati a circa 30 volte gli utili attesi per il 2024. In poche parole, un significativo ottimismo sulla traiettoria di crescita futura potrebbe in parte già essere scontato nei titoli azionari. Il che non significa che i primi 10 titoli siano cattive aziende. Esattamente il contrario. E la storia dimostra che ci sono rischi che vale la pena considerare per il futuro di qualsiasi azienda, tra cui l’aumento della concorrenza, il cambiamento delle normative e il cambiamento delle traiettorie di crescita economica.

In effetti, gli studi a lungo termine che esaminano la performance dei primi 10 nomi nell’anno successivo alla loro classifica mostrano che, in media, questi tendono a sottoperformare. Questo perché durante la fase di accelerazione della performance, tali titoli diventano costosi e rende più difficile il raggiungimento dello stesso tasso di crescita di utili. La combinazione di valutazioni elevate e rallentamento della crescita spesso spinge gli investitori alla ricerca di altre opportunità. L’ultima volta in cui il mercato è stato così concentrato erano gli anni ‘90, quando gli investitori si precipitavano verso i nomi più grandi per catturare quella che pensavano sarebbe stata una crescita illimitata. Nei cinque anni successivi al 1999, l'indice S&P 500 equamente ponderato ha sovraperformato l'indice ponderato in base alla capitalizzazione di mercato (dove la concentrazione delle azioni è determinata dalla capitalizzazione di mercato e fortemente ponderata tra i primi 10 titoli azionari) del 7,5% annuo. I titoli azionari statunitensi a piccola e media capitalizzazione hanno fatto anche meglio e sovraperformato di oltre l’11% all’anno.

Non stiamo ovviamente suggerendo che vedremo una replica esatta di come si è svolto il 2000 (per diversi motivi che abbiamo messo in luce nel Commento di ieri) ma riteniamo che valga la pena notare i rischi che derivano dalla concentrazione del portafoglio in poche società o classi di attività. Evidenziamo questi rischi non come critiche nei confronti delle singole attività, ma perché temiamo che gli investitori siano tentati di seguire i vincitori di ieri a scapito dell’abbandono della diversificazione.

Come ci è stato ricordato ripetutamente dall’arrivo del COVID, ci sono sempre eventi inaspettati che si propagano nei mercati senza preavviso. Il futuro non è mai certo e la leadership del mercato spesso cambia improvvisamente. Sfortunatamente per alcuni, il cambiamento avviene dopo che hanno trasferito le loro risorse ai leader precedenti. È interessante notare che la settimana scorsa ci è stato fornito un altro esempio reale di questo approccio quando il mercato azionario giapponese, il Nikkei 225, ha finalmente eclissato il massimo toccato per la prima volta nel 1989, ma dopo 34 anni.

Sono numerosi i ricordi di quelle che una volta erano considerate scommesse sicure e svanite con l’arrivo di cambiamenti imprevisti: dal già citato boom tecnologico della fine degli anni ’90 all’aumento del petrolio/materie prime, del settore immobiliare e della Cina/mercati emergenti negli anni 2000. Se aggiungiamo il calo dell’inflazione e dei rendimenti obbligazionari negli anni 2010, la recente inflazione, l’aumento dei tassi di interesse e il boom dell’intelligenza artificiale, diventa chiaro che il futuro è inconoscibile. Il modo in cui affrontiamo l’incertezza e il rischio è attraverso la diversificazione.

Mentre Nvidia ha conquistato i titoli dei giornali, i dati economici recenti hanno rafforzato la nostra opinione secondo cui la Fed probabilmente dovrà mantenere i tassi più alti per un periodo più lungo se vuole vedere l’inflazione scendere in modo sostenibile al 2%. Sebbene il FOMC abbia finito di aumentare i tassi in questo ciclo, non ha tuttavia fretta di tagliarli. Secondo i verbali infatti i rischi legati alle previsioni di inflazione erano considerati leggermente inclinati verso l'alto e è quindi prematuro dichiarare la vittoria.

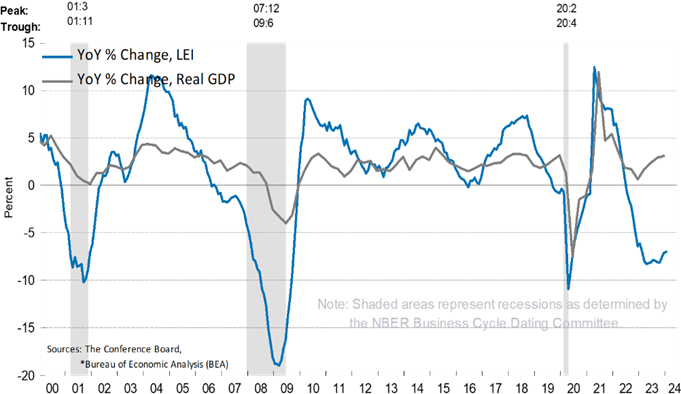

Nel frattempo gli indicatori previsionali rimangono deboli: l’ultimo rapporto LEI del Conference Board ha mostrato che la crescita economica nel 2H24 potrebbe stagnare. La lettura del LEI di gennaio è scesa dello 0,4% dopo il calo dello 0,2% di dicembre. L’ultimo calo è stato determinato da quello del numero di ore lavorate nel settore manifatturiero e dalla curva dei rendimenti invertita. Sebbene non prevediamo più una recessione nel 2024, ci aspettiamo però che la crescita del PIL reale rallenti fino a raggiungere quasi lo 0% nel 3Q24 rispetto al 2Q24. Di seguito l’indice LEI e la variazione del PIL reale (l’indice LEI non ha segnalato una recessione a gennaio poiché 6 su 10 componenti hanno contribuito positivamente).

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

USA: l'indice LEI segnale stagnazione nel 2H24

Pubblicato 28.02.2024, 08:08

USA: l'indice LEI segnale stagnazione nel 2H24

Arriva sempre un momento in cui non c’è altro da fare che rischiare (J. Saramago).

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.