Di Geoffrey Smith

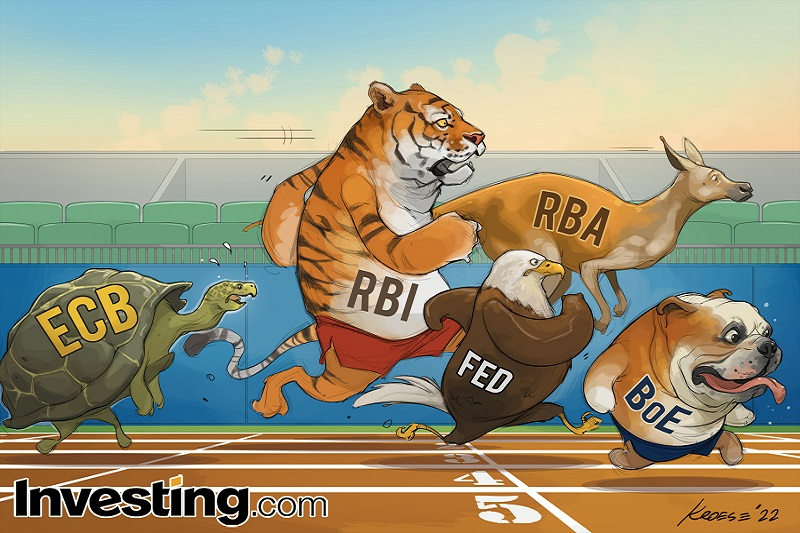

Investing.com - Le banche centrali mondiali sembrano spinte da un senso di urgenza.

Avendo proceduto lentamente nel 2021 nonostante i segnali sempre più chiari di un’inflazione che stava decollando, ora hanno tutte fretta, da Washington a Wellington, di riportare sotto controllo quella peggiore degli ultimi 45 anni.

La Federal Reserve ha indicato che “discuterà” di aumenti da mezzo punto dei tassi di interesse nei prossimi due vertici, dopo il primo aumento simile in oltre 20 anni. Per il mercato, le parole del Presidente Jerome Powell significano che sarà questo il piano per il prossimo trimestre.

La Reserve Bank of Australia ha alzato il tasso per la prima volta in 12 anni, di 25 punti base allo 0,35%, annunciando che a breve ne arriveranno altri. Come la Fed, anche la RBA comincia a lasciare che i bond accumulati negli ultimi anni scadano, riducendo la liquidità in eccesso dai rispettivi mercati finanziari.

Le banche centrali dei mercati emergenti, che hanno risposto alla minaccia di inflazione molto prima, stanno ancora agendo aggressivamente: il Brasile ha alzato i tassi di un altro intero punto percentuale lo stesso giorno della Fed, portando il tasso di riferimento al 12,75%. Solo cinque vertici fa, era al 6,25%.

Il Cile ha alzato il tasso di 125 punti base all’8,25%, mentre in Europa, le banche nazionali di Repubblica Ceca e Polonia hanno alzato i tassi di 75 punti, più del previsto la prima e meno del previsto la seconda.

Mai, nel campo della politica monetaria, così tante banche centrali hanno avuto fretta di alzare i tassi tanto rapidamente.

Ma c’è un problema. L’economia sta già rallentando, soprattutto in Europa, a causa della guerra russa in Ucraina. La guerra ha fatto crollare la fiducia di consumatori ed imprese e schizzare i prezzi del petrolio, anche se l’incapacità dell’UE di fare fronte comune ancora permette al petrolio ed al gas russo di arrivare tranquillamente sul mercato.

Sia la Banca Centrale Europea che la Banca d’Inghilterra sembrano aver paura di alzare i tassi di interesse e frenare l’economia. La Banca d’Inghilterra ha alzato il tasso chiave di un quarto di punto la scorsa settimana, anche se al contempo ha abbassato le previsioni sulla crescita (ora si aspetta una contrazione entro fine anno). Persino Michael Saunders, il più interventista della Banca, parla di un aumento di mezzo punto come un tentativo di evitare un inasprimento successivamente, quando il rallentamento sarà più avanzato.

L’economia della zona euro sta rallentando fortemente. La finestra per gli aumenti dei tassi da parte della Banca Centrale Europea si riduce di giorno in giorno: se aspetterà ancora, l’economia sarà già in recessione. Non sorprende allora che la banca sia ora a favore di un aumento dei tassi a luglio, il primo dall’inasprimento del 2011 che aveva innescato la crisi dell’euro. Ora come allora, la BCE alzerebbe i tassi in un’economia in rallentamento.

Ora come allora, i mercati reagiscono vendendo bond italiani ed ellenici molto più velocemente di quelli degli altri stati membri. Lo “spread” tra i rendimenti dei decennali italiani e tedeschi, indicatore dello stress finanziario nella zona euro, è al massimo di due anni.

Degli spread più ampi indicano che la zona euro non ha più una singola politica monetaria, dal momento che sono i bond governativi nazionali a formare il riferimento per i mercati del credito locali.

Se il 2011 fa da guida, degli spread più ampi rafforzeranno anche le speculazioni che non tutti nella zona euro possono permettersi di farne parte. Ecco perché alcuni funzionari della BCE stanno già parlando del bisogno di continuare a comprare bond dalla nota “periferia” della regione, anche se la banca alzerà i tassi per far scendere l’inflazione.

Per la maggior parte degli economisti, è un cerchio che non si può far quadrare.

“Il momento della verità per la BCE si sta rapidamente avvicinando” ha scritto Robin Brooks, economista dell’Istituto Internazionale della Finanza, su Twitter (NYSE:TWTR). “Non si possono alzare i tassi (inasprimento) e al contempo continuare col QE (allentamento) perché preoccupano gli spread della periferia”.

Davanti a questa scelta decisiva, secondo Brooks la BCE dovrebbe optare per un maggiore allentamento piuttosto che per un maggiore inasprimento.

“Se la zona euro dovesse andare in recessione, gli effetti secondari saranno molto meno probabili, il che significa che l’inflazione non sarà generalizzata come lo sarebbe in un’economia forte”, spiega. “E questo permette alla BCE di starne fuori”.