Se da un lato molte persone condividono l'opinione che "il mercato sia truccato", spesso questa frase è accompagnata dagli stessi che si lanciano all'inseguimento dell'ultima tendenza, come nel caso del rivenditore di videogiochi (GameStop) che ha perso oltre 10 miliardi di dollari in soli tre giorni dal picco massimo di FOMO.

Si cerca la gloria immediata, diventare milionari da un giorno all'altro, in quel caso il mercato azionario probabilmente sembrerà un casinò dove il "banco" vince sempre.

Ma vediamo i rendimenti storici per l'S&P 500 dal 1950 nei vari periodi di detenzione

La lettura è molto semplice: più si estende storicamente l'orizzonte temporale, maggiore sarà la possibilità di vedere rendimenti positivi.

Dall'altro lato abbiamo l'esempio di Jim Simons, che fondò l’hedge fund quantitativo di maggior successo di tutti i tempi.

Dopo aver ricevuto numerosi premi in campo matematico, nel 1978 Simons iniziò ad interessarsi al mondo finanziario creando Monometrics il suo primo hedge fund, rendendosi conto che i modelli matematici a cui aveva lavorato in passato potevano essere applicati al trading. Il fondo iniziò a crescere sempre di più con l'assunzione di matematici, statistici e fisici.

Uno di questi era un suo vecchio collega Leonard Baum, ed insieme crearono una strategia di trading basata sul "mean reversion". Inoltre furono acquistati computer molto potenti con connessioni molto rapide per favorire la ricerca dei dati di mercato, cosa che nessun altro Hedge Fund in quel periodo aveva. Il fondo operava principalmente nel mercato valutario, e nel 1982 venne rinominato Renaissance Technologies.

Secondo Simons, la strategia del collega era efficace solo in presenza di segnali di acquisto, così iniziò a collaborare con Jim Axe che si accorse subito dei problemi della strategia precedente. Nel 1988 lanciarono il fondo Medallion. I primi anni non furono facili, registra performance basse rispetto all'S&P 500, così assunse Elwyn Berlekamp, un matematico specializzato nella teoria dei giochi. Nel 1990 il fondo iniziò a registrare performance importanti.

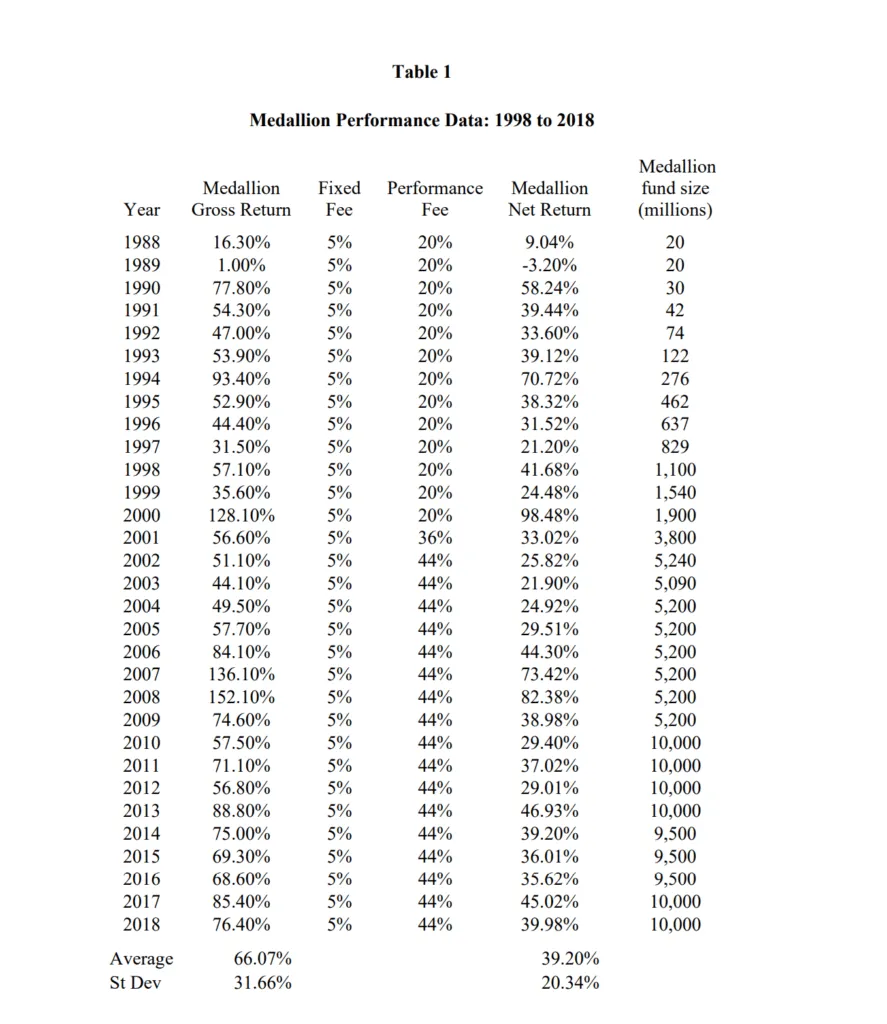

Secondo Gregory Zuckerman, nel libro "The Man Who Solved the Market", il suo fondo Medallion ha avuto rendimenti lordi annualizzati del 66% (e del 39% netto) tra il 1988 ed il 2018.

Tornando ad oggi, il Nasdaq ha stabilito un altro record, l'S&P 500 è ribasso invariato ma con rendimento da inizio anno di circa il 12% (tendenza molto superiore alla media annua) mentre il Dow ha concluso la sua serie positiva di 4 settimane. Tutto ciò con la volatilità (VIX) che continua a mostrare la calma piatta poiché ha toccato il livello più basso da novembre 2019.

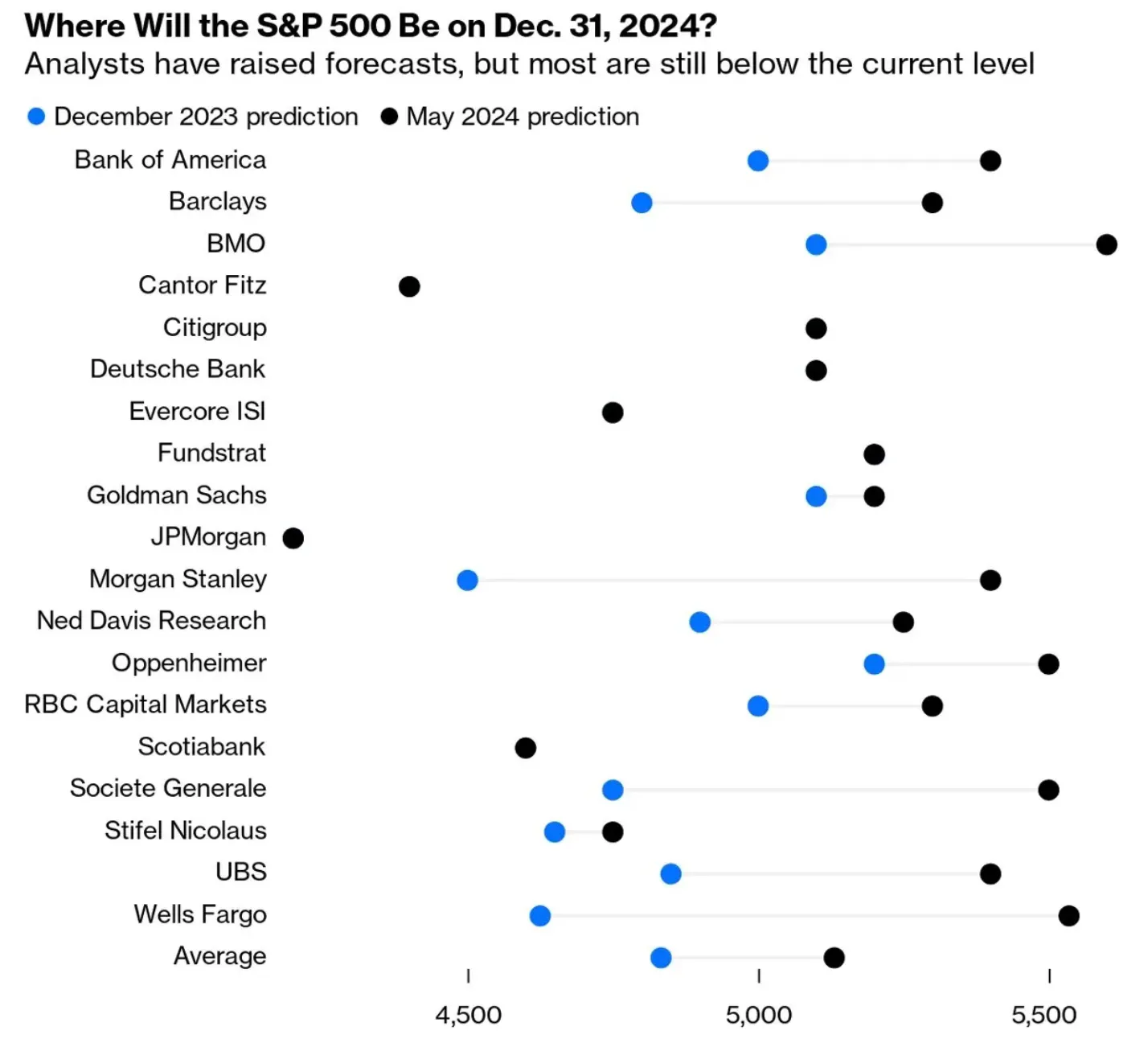

Nello specifico, L’S&P 500 è già andato oltre le previsioni medie annuali, +9,8% rispetto a quanto previsto dagli analisti e strateghi di Wall Street, anzi, stanno alzando le stime.

Dal grafico possiamo vedere, in modo chiaro, dove erano le previsioni individuali per il 2024 fatte a dicembre 2023.

Adesso, guardando il grafico in basso, ecco fino a che punto alcuni hanno spostato i loro target price.

Questo per dire che nessuno ha idea di cosa farà il mercato di anno in anno.

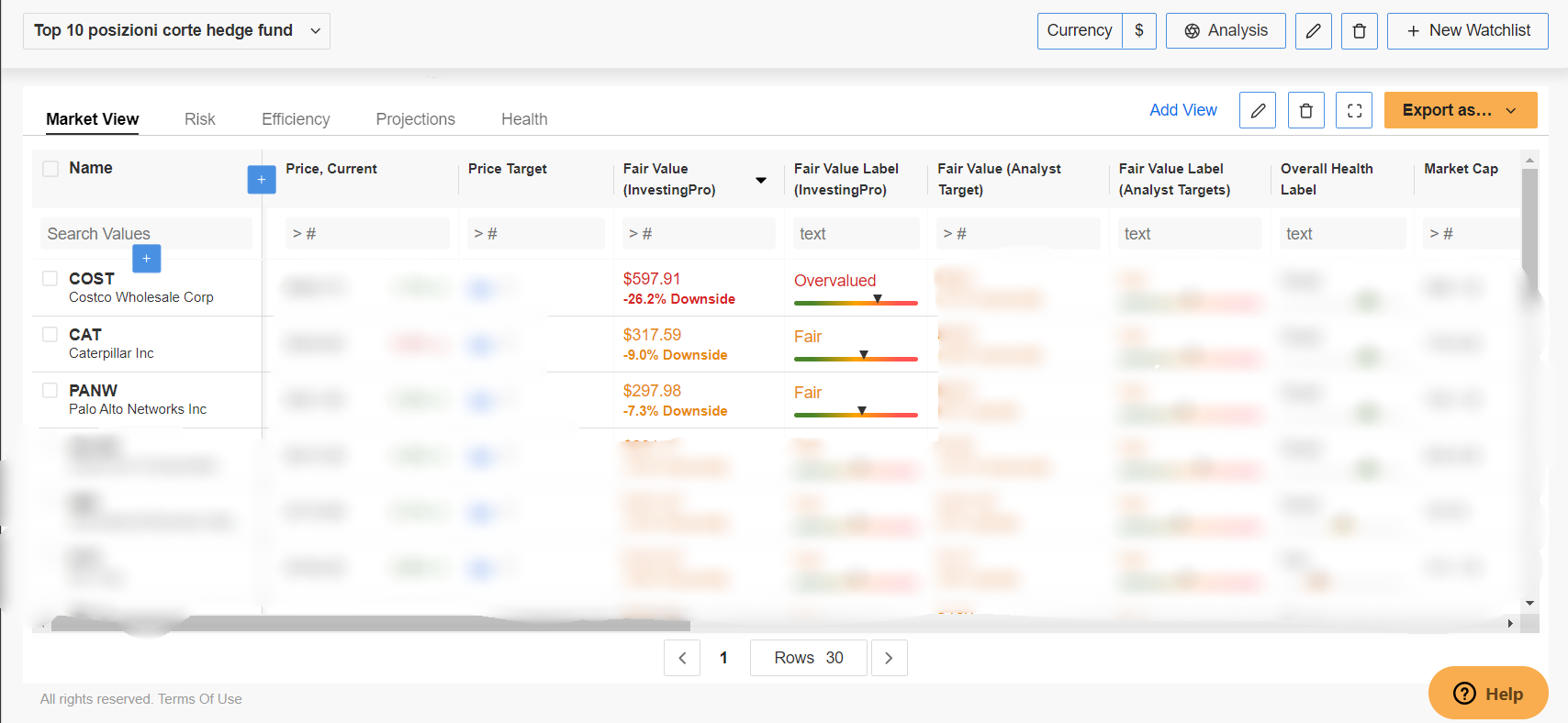

Ma se la scorsa volta abbiamo visto le società su cui hanno puntato i grandi gestori nel primo trimestre 2024, andando nella dashboard di InvestingPRO, nella sezione "idee" cercando, o filtrando in base alle caratteristiche da noi preferite, tutti i portafogli dei maggiori investitori e hedge funds, ci siamo chiesti su quali società i grandi gestori hanno le maggiori posizioni "corte" e le abbiamo inserite nella watchlist avanzata di Pro:

++++++ Visiona la watchlist completa da QUI

Si può notare che i titoli vanno in base alla loro sopravvalutazione Pro, dal ribasso più forte al meno ampio, e Costco Wholesale Corp (NASDAQ:COST) insieme a Caterpillar Inc (NYSE:CAT) e Palo Alto Networks Inc coprono le prime tre posizioni con un possibile ribasso medio del 35% in base al fair Value di Investing Pro.

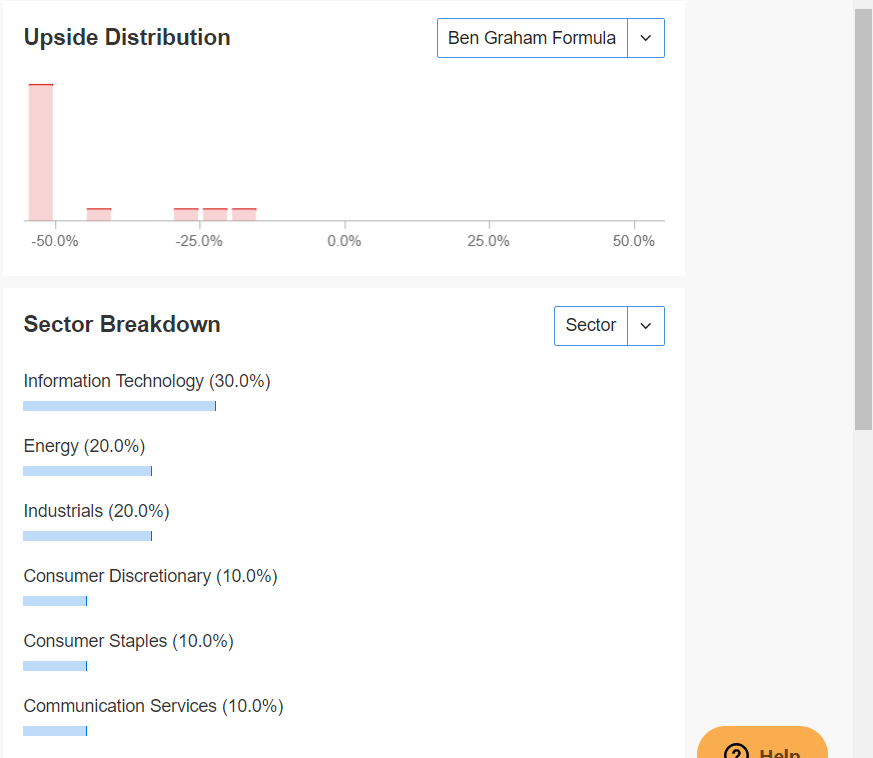

Andando su "analisi" in alto a destra troviamo la funzione portafoglio, che ci da una panoramica completa, possiamo visualizzare in modo istantaneo le performance rispetto al benchmark di riferimento in 1 anno/3anni/5anni, la distribuzione del FV del paniere dei titoli su istogramma, il rendimento dei dividendi, la classifica delle azioni in base al suo Beta e la ripartizione settoriale e molto altro

Ma c'è un titolo in particolare con più posizione corte:

Scopri il titolo partendo da QUI

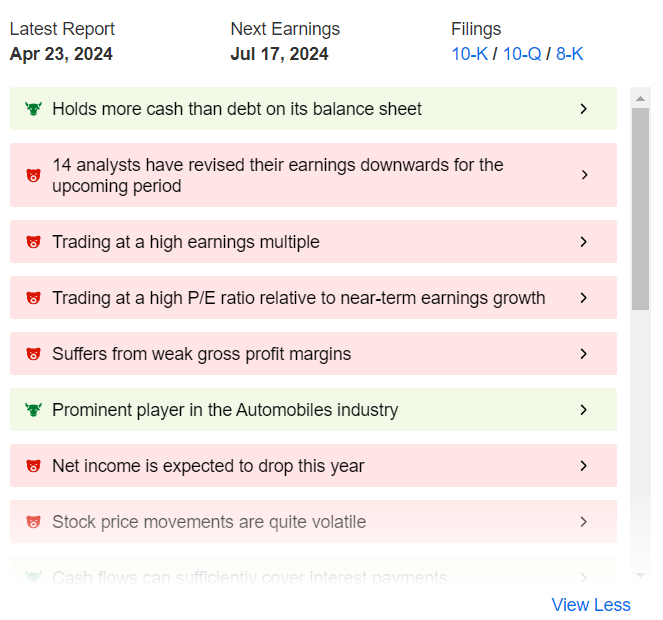

Ecco nel dettaglio il titolo in questione: i dati fondamentali, lo stato di salute, le comparazioni con i competitor, conto economico, stato patrimoniale, flussi di cassa, utili, notizie esclusive, cronologia delle valutazioni e molto altro nelle successive sezioni. E la sezione "riassunto" complessivo sull'azienda

L'investitore esperto e meno esperto avrà accesso a dati semplificati e spiegati passo passo, comparazioni con i competitor, storico del trend di quel dato e molto altro.

Alla prossima!

- Guarda la mia analisi mensile sui maggiori indici : https://www.youtube.com/watch?v=WVGgIbzJyL4

Guarda la registrazione del mio ultimo Webinar PRO+ : https://www.youtube.com/watch?v=Wf5cps5dRVs&t=110s

Per non perderti le mie analisi, ricevere gli aggiornamenti in tempo reale, clicca sul pulsante [SEGUI] del mio profilo!

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".