- Riflettori su stagione degli utili USA, vendite al dettaglio, dati immobiliari e indice IPP

- Il titolo Netflix è un buy in vista degli utili

- Le azioni Goldman Sachs dovrebbero avere una performance inferiore tra i risultati del Q4 deboli

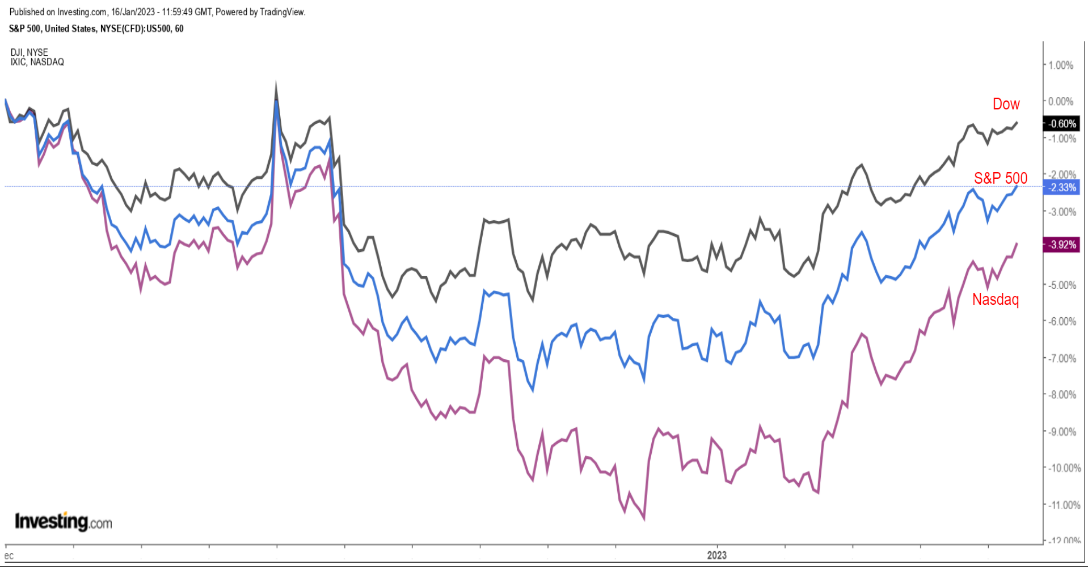

Wall Street venerdì ha chiuso in rialzo al massimo di un mese, con gli investitori che hanno accolto i segni di un possibile picco dell’inflazione, alimentando le speranze che la Federal Reserve sarà meno aggressiva con gli aumenti dei tassi di interesse.

Sulla settimana, l’indice blue-chip Dow Jones Industrial Average è balzato del 2%, mentre gli indici S&P 500 e Nasdaq Composite hanno registrato rispettivamente +2,7% e +4,8%.

Fonte: Investing.com

A prescindere dalla direzione che prenderà il mercato, di seguito parleremo di un titolo che probabilmente sarà richiesto e di un altro che potrebbe vedere ulteriori ribassi.

Ricordate però che la nostra tempistica si riferisce solamente alla settimana in apertura.

Il titolo da comprare: Netflix

Dopo aver chiuso al livello più forte da metà aprile venerdì, mi aspetto che Netflix (NASDAQ:NFLX) prosegua il rally questa settimana, in quanto credo che gli utili del Q4 sorprenderanno al rialzo.

In base ai movimenti sul mercato delle opzioni, i trader si aspettano una forte oscillazione delle azioni NFLX in scia al report, atteso giovedì, 19 gennaio, dopo la chiusura, con un possibile movimento di circa il 10% in qualsiasi direzione.

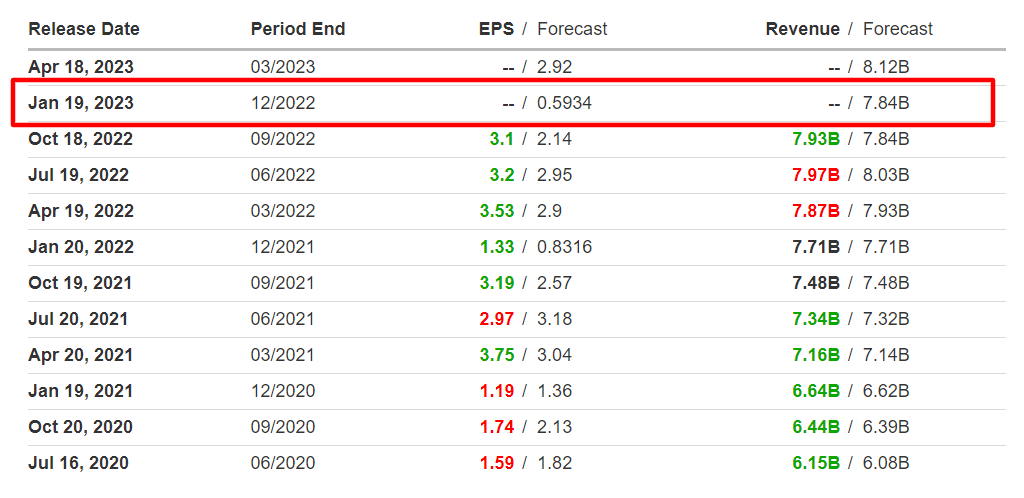

Fonte: Investing.com

Le stime indicano che la compagnia di Los Gatos, California, pubblichi un profitto del quarto trimestre di 0,59 dollari per azione, con quasi -56% dagli EPS di 1,33 dollari dell’anno prima. Intanto, il fatturato dovrebbe accelerare di circa il 2% su base annua a 7,84 miliardi.

I riflettori saranno puntati in particolare sul numero di abbonati. Netflix aveva precedentemente previsto di aggiungere 4,5 milioni di abbonati paganti nel trimestre di dicembre, rispetto ai 2,41 milioni del Q3.

Secondo me, utili, vendite e crescita degli utenti batteranno le attese, mentre Netflix trae vantaggio dal recente lancio del suo piano da 6,99 dollari al mese con pubblicità e dai recenti sforzi di operare un giro di vite sulla condivisione illegale delle password.

Considerati questi aspetti, credo che Netflix darà forti previsioni sulle vendite per rispecchiare il miglioramento dei margini operativi.

Fonte: Investing.com

NFLX ha chiuso a 332,82 dollari venerdì, oltre il 100% al di sopra del minimo del bear market di 162,71 dollari del maggio 2022. Ai livelli attuali, si trova ancora il 52% distante dal massimo storico di 700,99 dollari del novembre 2021 ed ha una market cap di 148,1 miliardi di dollari.

Le azioni del leader dello streaming sono schizzate del 12,9% finora nel 2023, rispetto al +4,2% dell’S&P 500.

Il titolo da vendere: Goldman Sachs

Credo che le azioni di Goldman Sachs (NYSE:GS) vedranno una performance inferiore questa settimana, con gli investitori che si preparano ad un report sugli utili deludente.

I risultati di Goldman arriveranno domani, martedì 17 gennaio, prima della campanella di apertura e ancora una volta probabilmente saranno stati colpiti dal significativo rallentamento della divisione investment-banking e dell’attività di servizi di gestione del patrimonio.

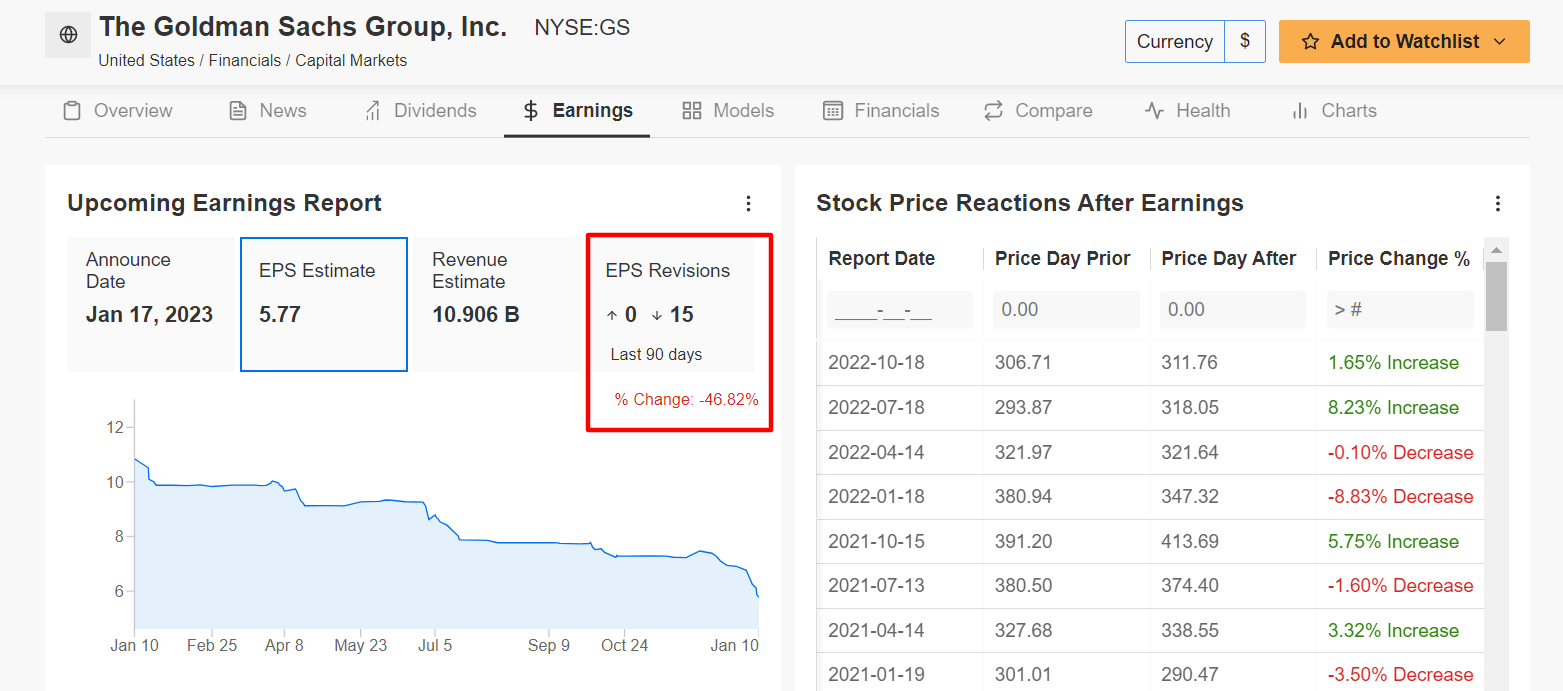

Non sorprende che un sondaggio di InvestingPro sulle revisioni sugli utili degli analisti indichi un crescente pessimismo in vista del report: gli analisti hanno tagliato le stime sugli EPS 15 volte negli ultimi 90 giorni.

Fonte: InvestingPro

Gli EPS dovrebbero essere crollati del 46,6% dall’anno prima a 5,77 dollari ad azione, secondo Investing.com. Se confermato, sarà il sesto trimestre consecutivo di calo degli utili per Goldman, ed il minimo dal Q1 2020.

Il fatturato dovrebbe scendere del 13,7% su base annua a 10,9 miliardi di dollari, evidenziando le numerose sfide della compagnia nell’attuale contesto economico incerto.

Di conseguenza, credo che il CEO David Solomon sarà cauto sulle previsioni di una crescita delle entrate nei prossimi mesi, con la banca che si prepara ad una possibile recessione, seguendo a ruota i commenti di Jamie Dimon di JPMorgan (NYSE:JPM) e di Brian Moynihan di Bank of America (NYSE:BAC).

In base ai movimenti sul mercato delle opzioni, i trader si aspettano una possibile mossa implicita del 3% in qualsiasi direzione delle azioni di Goldman dopo il report.

Fonte: Investing.com

Il titolo GS ha chiuso la seduta di venerdì a 374 dollari, il massimo dal 13 dicembre, con una valutazione di 128,6 miliardi di dollari.

Le azioni sono salite dell’8,9% finora nel 2023. In confronto, il principale ETF del settore, il Financial Select SPDR Fund (NYSE:XLF), ha registrato +5,6%.

Malgrado la recente inversione di rotta, il titolo GS resta circa il 12% al di sotto del picco del novembre 2021 di 426,16 dollari.

Nota: Al momento della scrittura, sono long su S&P 500 e Nasdaq tramite SPDR S&P 500 ETF (NYSE:SPY) e Invesco QQQ ETF (NASDAQ:QQQ). Sono long anche sul Technology Select Sector SPDR ETF (NYSE:XLK).

Le opinioni presentate in questo articolo sono unicamente l’idea dell’autore e non devono essere considerate un consiglio di investimento.