- L’economia statunitense dovrebbe subire un ulteriore rallentamento nel 2023

- Con l’inflazione che continua a salire e la Fed che alza i tassi per contrastarla, gli investitori devono essere prudenti nelle loro scelte di investimento

- Ecco le due opzioni di investimento da considerare

- Se gli investitori ritengono che l’economia possa entrare in recessione, si crea un’incertezza che non piace ai mercati. In questa situazione gli investitori tendono ad abbandonare gli acquisti di azioni.

- Se l’inflazione è più alta del solito, gli investitori acquistano oro per proteggere il loro capitale e minimizzare la conseguente perdita di potere d’acquisto dovuta all’aumento del costo della vita.

- Quando il dollaro è debole, l’oro ne beneficia. Ciò è dovuto principalmente alla relazione inversa tra i due asset. Se il dollaro si rafforza, il prezzo dell’oro ne risente e viceversa.

- Gli investitori temono che l’economia generale possa entrare in recessione quest’anno. Tutti gli occhi sono puntati sugli Stati Uniti, che sono entrati ufficialmente in recessione nel 2022. Ma secondo il concetto di recessione dell’NBER, l’economia non è ancora entrata in recessione. Il sondaggio sui gestori di fondi Bank of America indica che gli investitori non sono molto propensi ad assumere rischi sui mercati. Inoltre, questo indicatore è a livelli inferiori a quelli visti nel 2008 e nel 2020 durante la pandemia.

- L’inflazione resta decisamente al di sopra dell’obiettivo delle principali banche centrali mondiali. La Federal Reserve si riunirà il 31 gennaio-1 febbraio e si prevede che continuerà ad aumentare i tassi di interesse di 50 punti base o 25 punti. Da notare che 17 dei 19 funzionari della Fed prevedono un aumento dei tassi di oltre il 5% nel 2023, e nessuno di loro prevede un abbassamento dei tassi quest’anno, anche se i mercati ritengono che alla fine del 2023 e per tutto il 2024 questa sia una possibilità.

- Il biglietto verde ha avuto un ottimo 2022, con un rally rispetto alla maggior parte delle valute. Ma quest’anno il ritmo dei rialzi dei tassi da parte della Fed sarà più lento e il dollaro potrebbe perdere slancio e il cambio EUR/USD potrebbe salire a 1,10-1,12.

- La Cina è il più grande acquirente di oro mondiale. La riapertura è una boccata d’aria per la sua economia. E questo a sua volta favorisce l’oro, in quanto la Cina cercherà di acquistare più oro se la sua economia andrà bene, aumentandone sostanzialmente la domanda e, di conseguenza, il prezzo.

- Diverse banche centrali stanno acquistando oro. L’obiettivo è fondamentalmente quello di diversificare le proprie riserve e non dipendere così tanto dal dollaro. In particolare, le banche centrali di Cina, Russia e Turchia stanno acquistando ad un ritmo che non si vedeva da 55 anni. Nel caso della Cina, ha iniziato ad acquistare dopo tre anni di assenza dal dicembre 2019. A dicembre ha aumentato le sue riserve di 30 tonnellate dopo le 32 di novembre, portando le riserve del Paese a un totale di 2.010 tonnellate.

- Chevron (NYSE:CVX)

- Amgen (NASDAQ:AMGN)

- IBM (NYSE:IBM)

- Cisco (NASDAQ:CSCO)

- JPMorgan Chase & Co (NYSE:JPM)

- Dow (NYSE:DOW)

- Verizon (NYSE:VZ)

- Walgreens Boots Alliance (NASDAQ:WBA)

- 3M Company (NYSE:MMM)

- Intel (NASDAQ:INTC)

Dopo un 2022 davvero impegnativo, i primi segnali ci suggeriscono che il 2023 non sarà una passeggiata. Ma c’è ancora speranza: anche in un contesto di inflazione elevata, tassi di interesse e rallentamento della crescita economica, esistono opzioni di investimento interessanti che possono aiutarvi a proteggere il vostro capitale e muovervi nel mercato azionario in maniera migliore rispetto all’investitore medio non informato.

Ecco due idee che possono aiutarvi a mettere al sicuro i profitti mantenendo un’esposizione a basso rischio:

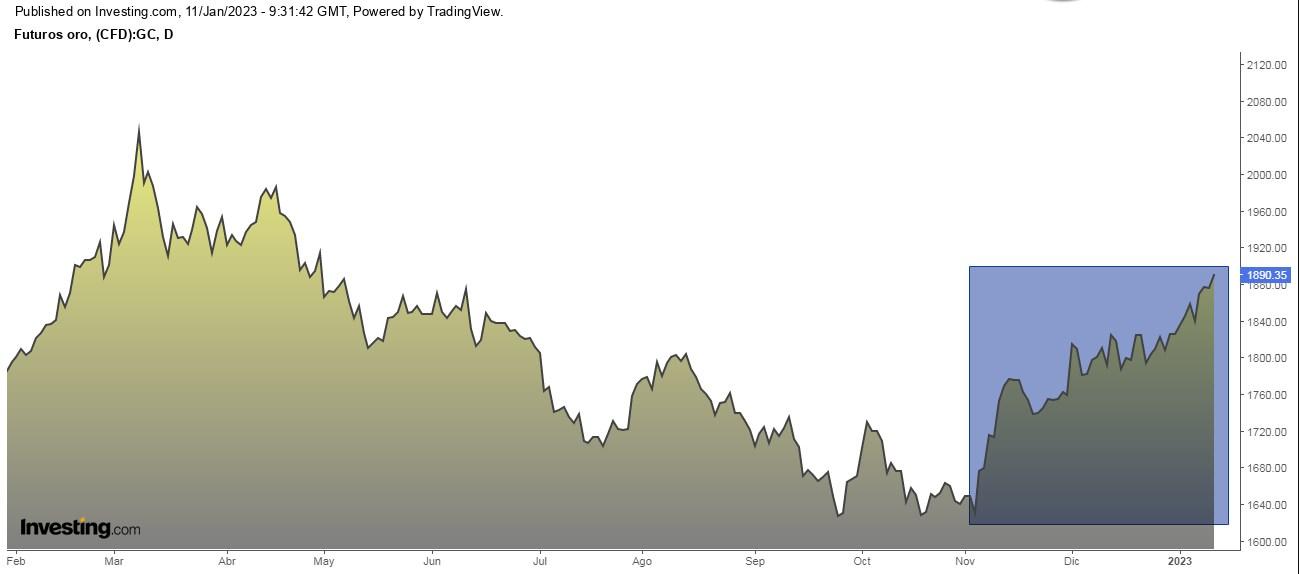

1. Oro

L’oro attira molto in alcune circostanze. Se il livello di inflazione è più elevato del solito e se ci sono timori per l’economia in generale, o il dollaro USA si indebolisce, l’oro è generalmente favorito.

Questo implica che, in tre specifiche circostanze, l’oro tende ad andare bene visto che è un investimento rifugio:

Nel 2023 potrebbe verificarsi una combinazione di tutti questi fattori. E abbiamo molte ragioni per credere che quest’anno potrebbe essere l’anno dell’oro.

2. Dogs of the Dow

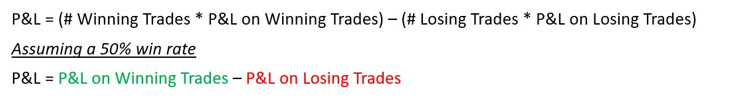

Si tratta di una strategia davvero semplice. Consiste nel prendere le 10 società quotate sul Dow Jones Industrial Average (ma funziona anche con qualsiasi altro indice di borsa), che hanno il rendimento da dividendo più alto alla chiusura dell’ultima sessione di trading dell’anno.

Acquistate le azioni di queste 10 società, ripartite equamente tra di esse e mantenetele nel portafoglio per tutto l’anno.

Questa strategia funziona? Sì! Se aveste seguito questa strategia nel 2022, il risultato sarebbe stato questo:

Nel 2022, il vostro rendimento sarebbe stato del 2,2%, il che non è per niente male considerando che il Dow Jones è sceso dell’8,78%, l’S&P 500 del 19,44% e l’Nasdaq 100 del 32,91%, per non parlare dell’Europa, con tutti i suoi indici in rosso dal 5,56% al 13,31%.

Nel 2021 il vostro rendimento sarebbe stato del 16,30%. Dal 1957 al 2003, il rendimento medio annuo è stato del 14%, superando quello del Dow Jones, pari all’11%.

Per il 2023, i 10 titoli del Dow Jones sarebbero:

Nota: L’autore non possiede nessuno dei titoli menzionati nel presente articolo.