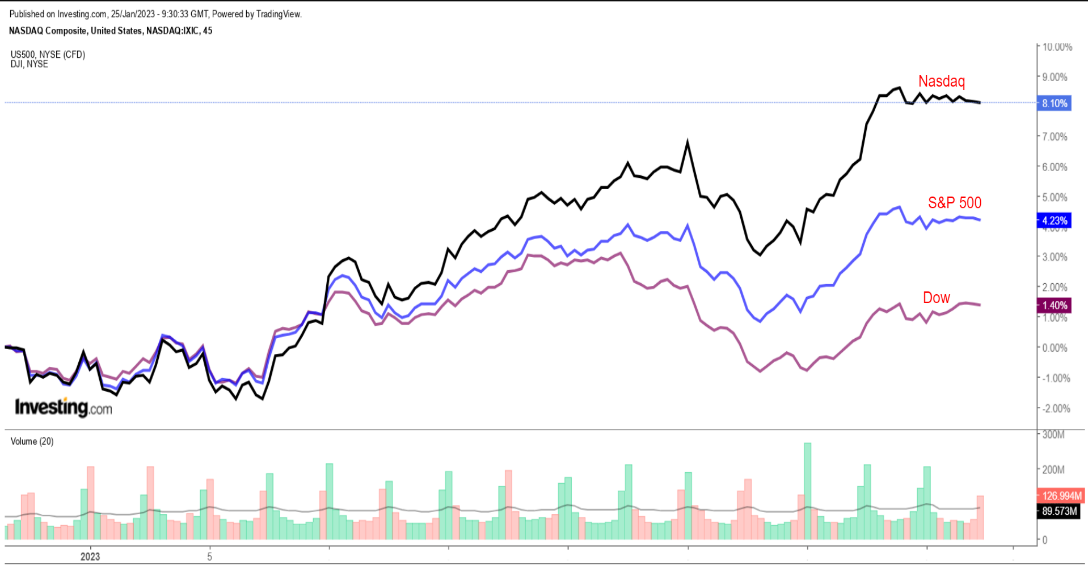

- Il Nasdaq ha guidato i guadagni di Wall Street nel 2023, superando il Dow e l’S&P 500

- I nomi della crescita tecnologica sono tornati in auge grazie al calo dei timori per l’inflazione e alle speranze di minori rialzi dei tassi quest’anno.

- Per questo motivo, consiglio di acquistare CrowdStrike e Splunk al ritorno del settore tecnologico dopo una lunga pausa.

Il Nasdaq Composite è stato l’indice USA migliore finora nel 2023, spinto dai segnali di un possibile raggiungimento del picco dell’ inflazione, nonché dall’allentamento delle scommesse sui rialzi dei tassi della Fed.

Dopo un 2022 disastroso, nei primi 25 giorni del nuovo anno l’indice tecnologico è in rialzo dell’8,3%, rispetto al 4,6% dell’S&P 500 e all’1,7% del Dow Jones Industrial Average.

Le azioni di alcune società mega-cap sono salite, con Tesla (NASDAQ:TSLA), Amazon (NASDAQ:AMZN), Alphabet (NASDAQ:GOOGL), Meta Platforms (NASDAQ:META), Nvidia (NASDAQ:NVDA) e Netflix (NASDAQ:NFLX), che hanno registrato aumenti percentuali a due cifre dall’inizio dell’anno, mentre gli investitori tornano ad acquistare i titoli growth più malconci di un tempo.

Considerando tutto ciò, consiglio di acquistare le azioni di CrowdStrike (NASDAQ:CRWD) e Splunk (NASDAQ:SPLK) in quanto i nomi a forte crescita tornano in auge dopo una lunga pausa.

CrowdStrike

Il titolo di CrowdStrike è riconosciuto come uno dei nomi leader nel settore della cybersicurezza basata sul cloud; ritengo che il titolo valga la pena di essere acquistato in un contesto macroeconomico e geopolitico difficile, soprattutto alle attuali valutazioni.

A mio avviso, l’azienda tecnologica, che fornisce sicurezza dei carichi di lavoro e degli endpoint nel cloud, intelligence avanzata sulle minacce e servizi sofisticati di risposta agli attacchi informatici - sembra essere una delle principali beneficiarie dell’attuale aumento della spesa informatica globale da parte di aziende e governi che rispondono alle crescenti minacce alla sicurezza digitale.

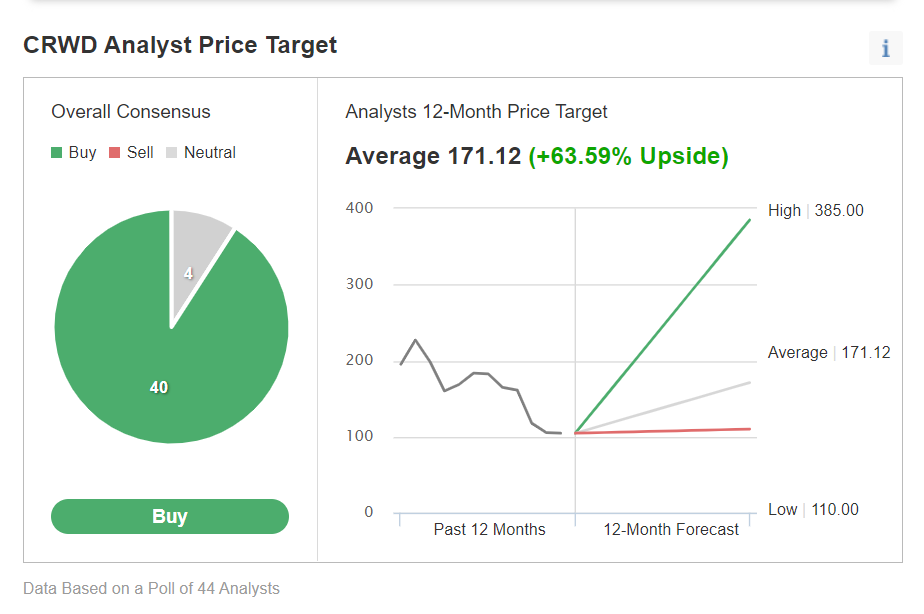

Non ci sorprende che tra i 44 analisti che coprono CrowdStrike, secondo un sondaggio di Investing.com, la raccomandazione sia “outperform” con una convinzione estremamente elevata. Tra gli analisti intervistati, le azioni hanno un potenziale di rialzo del 64% potenziale rialzo del 64% circa sulla base del prezzo di chiusura di martedì, a testimonianza dei solidi fondamentali e delle prospettive di crescita a lungo termine.

Fonte: Investing.com

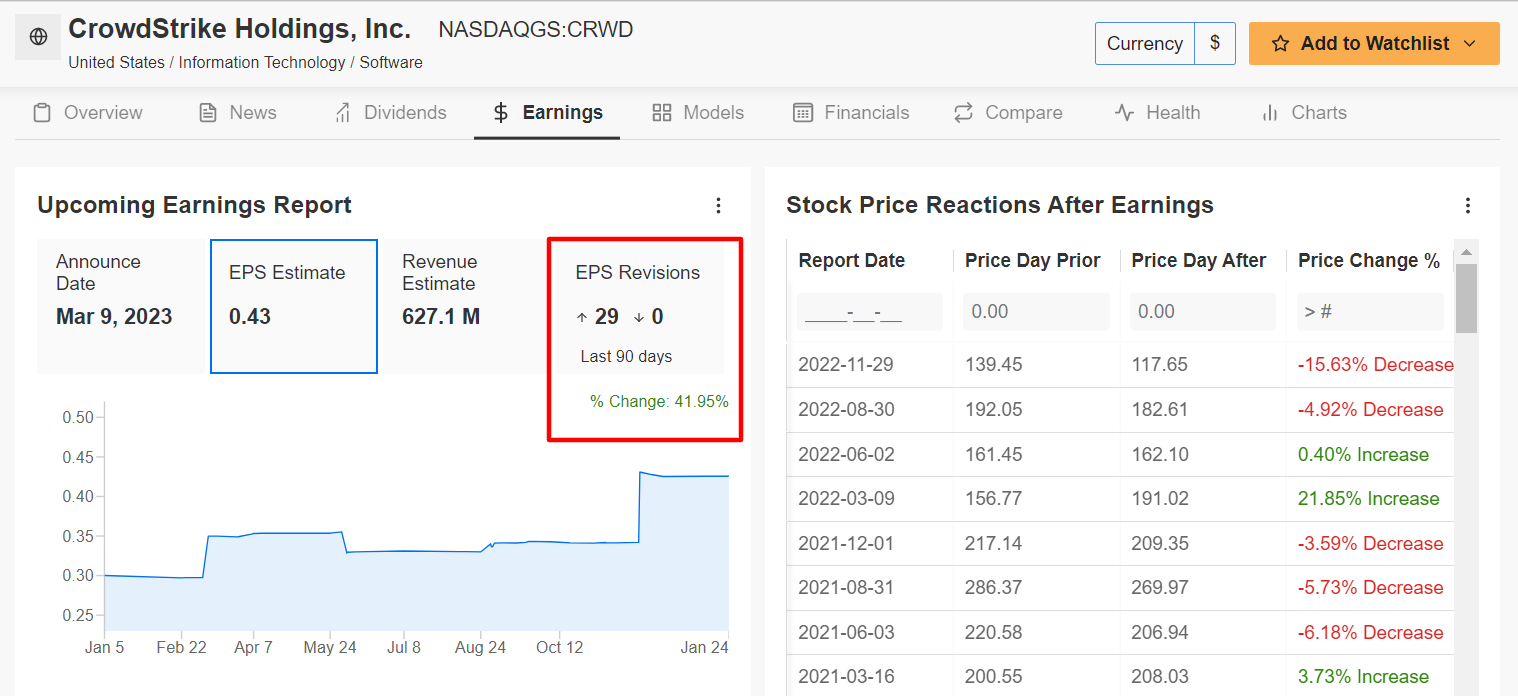

Il prossimo importante catalizzatore di rialzo dovrebbe arrivare quando CrowdStrike comunicherà i risultati finanziari del quarto trimestre dopo la chiusura del mercato statunitense, giovedì 9 marzo. Lo specialista della sicurezza informatica ha superato le aspettative di Wall Street per quanto riguarda gli utili e i ricavi in ogni trimestre da quando è stato quotato in borsa nel giugno 2019, sottolineando la forza del suo business sottostante.

Un sondaggio di InvestingPro sulle revisioni degli utili da parte degli analisti indica un forte ottimismo in vista dell’aggiornamento degli utili, con gli analisti che hanno alzato le stime sugli utili per azione 29 volte negli ultimi 90 giorni, senza effettuare alcuna revisione al ribasso.

Fonte: InvestingPro

Secondo Investing.com, le stime prevedono un’accelerazione dell’utile per azione per il settimo trimestre consecutivo a 0,43 dollari, con un miglioramento del 43,3% rispetto all’utile per azione di 0,30 dollari del periodo precedente. Se ciò dovesse effettivamente verificarsi, si tratterebbe del trimestre più redditizio nella storia di CrowdStrike.

Intanto, si prevede che il fatturato del quarto trimestre aumenti del 45,5% rispetto all’anno precedente, raggiungendo la cifra record di 627,1 milioni di dollari, grazie al previsto aumento della domanda della sua piattaforma di cybersicurezza basata su cloud, utilizzata per rilevare e prevenire le violazioni della sicurezza.

Il fornitore di software di sicurezza ha dichiarato di aver aggiunto 1.460 nuovi clienti netti in abbonamento nell’ultimo trimestre, per un totale di 21.146 clienti in abbonamento al 30 ottobre, pari a una crescita del 44% rispetto all’anno precedente.

Dopo aver raggiunto il record di 298,48 dollari nel novembre 2021, le azioni di CRWD, in calo del 37,5% nell’ultimo anno - sono rapidamente crollate fino a toccare un minimo di 92,25 dollari il 10 gennaio. Da allora le azioni di CrowdStrike hanno recuperato alcune perdite, chiudendo martedì a 104,60 dollari, ma sono ancora al di sotto del 65% rispetto ai massimi storici.

Ai livelli attuali, il leader della sicurezza degli endpoint con sede a Austin, in Texas, ha un valore di mercato di 24,5 miliardi di dollari, un forte sconto rispetto alla sua valutazione massima di 67 miliardi di dollari.

Splunk

Organizzazioni e grandi imprese sono sempre più interessate a trovare soluzioni in grado di raccogliere, ordinare e analizzare la loro ricchezza di dati. In questo contesto, Splunk si è rapidamente trasformata in uno dei nomi di riferimento del settore, diventando un acquisto ideale per i prossimi mesi.

Sebbene Splunk abbia registrato un forte rimbalzo da quando, a metà ottobre, il suo titolo è sceso ai minimi del mercato orso di 65 dollari, le azioni rimangono ben lontane dai massimi di fine 2020. Nonostante la recente ripresa, SPLK ha perso circa il 24% nell’ultimo anno ed è scesa del 59% dal suo picco record di 225,89 dollari.

Ieri sera SPLK ha chiuso a 92,32 dollari, portando l’azienda californiana con sede a San Francisco una capitalizzazione di mercato di 15,1 miliardi di dollari, ben al di sotto della valutazione di quasi 36 miliardi di dollari al suo picco.

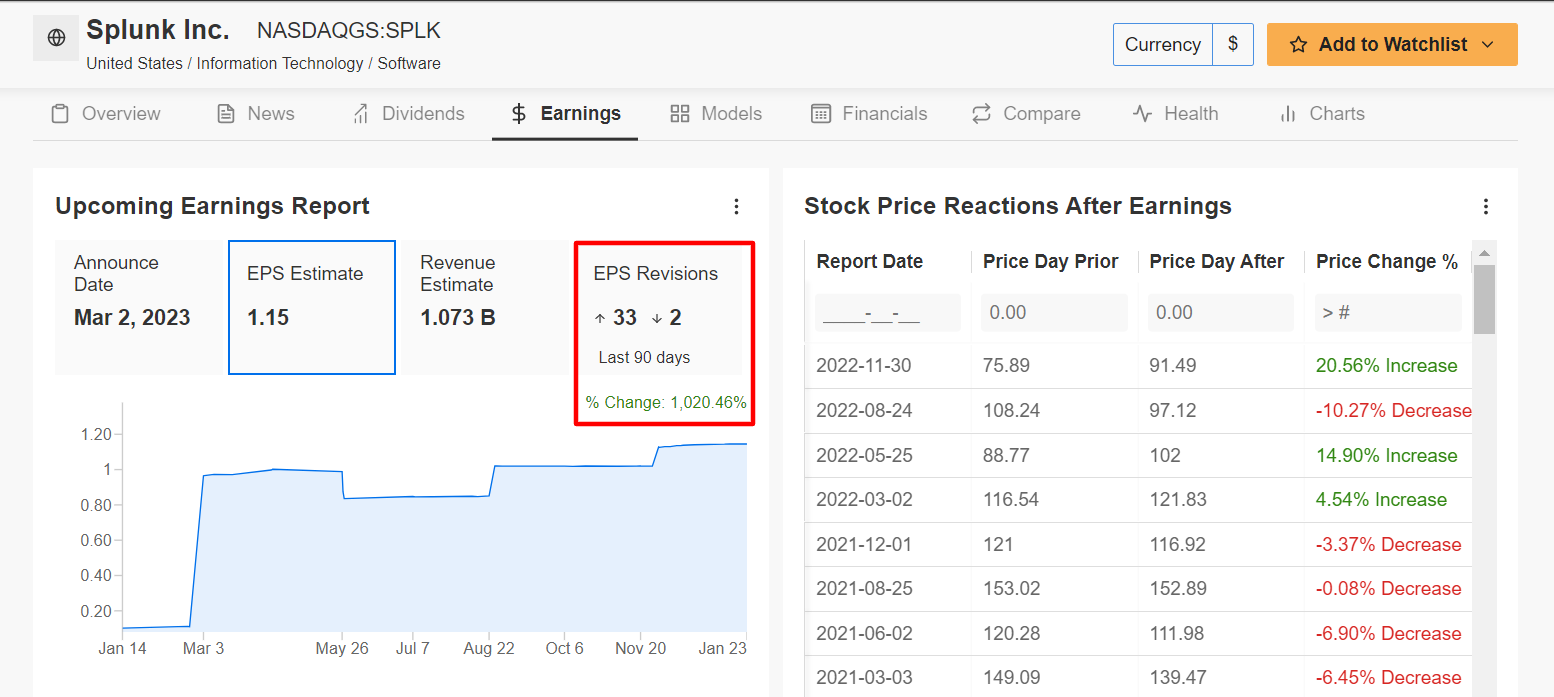

Mi aspetto che Splunk, che ha battuto le aspettative di Wall Street per otto trimestri consecutivi a partire dal quarto trimestre del 2020, rilasci degli ottimi dati quando pubblicherà i suoi ultimi risultati trimestrali giovedì 2 marzo dopo la chiusura.

In effetti, i dati di InvestingPro suggeriscono che gli analisti di Wall Street sono estremamente ottimisti in vista della relazione: negli ultimi 90 giorni hanno aumentato le loro stime sugli utili per azione 33 volte, con un aumento di oltre il 1.000% rispetto alle loro aspettative iniziali. Le revisioni al rialzo fanno seguito al forte risultato degli utili di fine novembre che ha fatto schizzare le azioni verso l’alto.

Fonte: InvestingPro

Le stime prevedono che la società di software di analisi dei dati realizzi un utile per azione di 1,15 dollari, con un balzo del 74,2% rispetto all’utile per azione di 0,66 dollari del periodo precedente. Se ciò dovesse effettivamente verificarsi, si tratterebbe del trimestre più redditizio nella storia di Splunk da quando è stata quotata in borsa nel 2012.

Il fatturato dovrebbe superare il miliardo di dollari per la prima volta in assoluto, con una previsione di aumento del 61% su base annua a 1,07 miliardi di dollari, grazie all’andamento favorevole del business, mentre si completa la transizione da una licenza perpetua a un modello basato su abbonamento software-as-a-service.

Il passaggio ad un modello di business SaaS vedrà probabilmente l’azienda generare maggiori ricavi ricorrenti annuali, una maggiore redditività e un migliore flusso di cassa libero nei prossimi trimestri.

Pertanto, ritengo che gli investitori abbiano l’opportunità di acquisire una posizione in un’ottima società a un ottimo prezzo.

Fonte: Investing.com

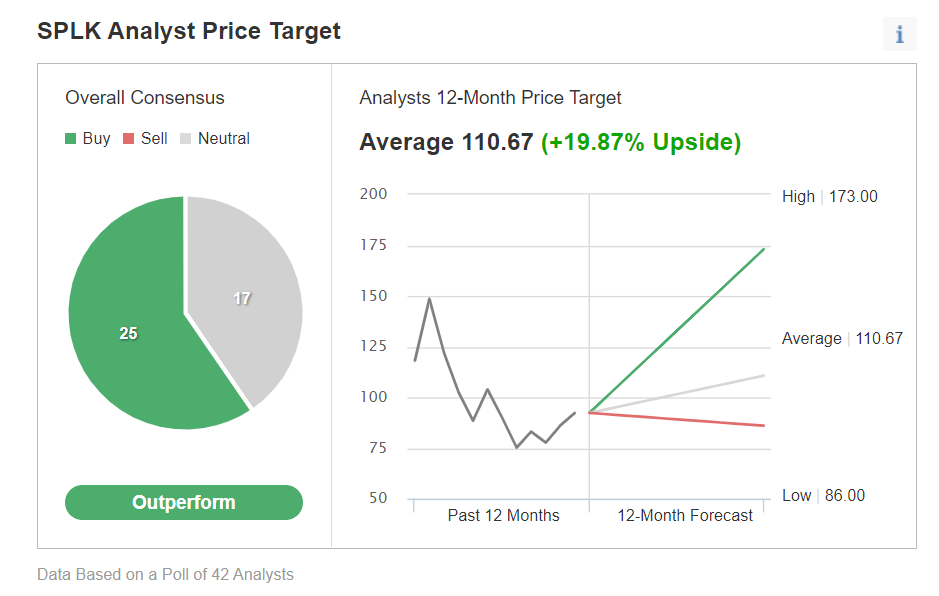

Wall Street ha una visione rialzista a lungo termine sul titolo SPLK, con tutti i 42 analisti intervistati da Investing.com che lo valutano come “buy” o “hold”. Le azioni hanno un obiettivo di prezzo medio degli analisti di circa 111 dollari, che rappresenta un rialzo di circa il 20% rispetto ai livelli attuali. Allo stesso modo, i modelli quantitativi di InvestingPro indicano un guadagno del 22,6% per le azioni di Splunk, avvicinandole al loro fair value di 113,15 dollari.

***

Divulgazione: Al momento della scrittura del presente articolo sono short sull’S&P 500 e su Nasdaq 100 tramite il ProShares Short S&P 500 ETF (SH) e il ProShares Short QQQ ETF (PSQ). Ribilancio regolarmente il mio portafoglio di singoli titoli e di ETF sulla base di una valutazione continua del rischio sia del contesto macroeconomico sia dei dati finanziari delle società.

Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.

Quali azioni da considerare per il tuo prossimo trade?

Poteri di calcolo dell’IA nel mercato azionario italiano. I ProPicks IA di Investing.com stanno vincendo i portafogli azionari scelti dall’IA per Italia, USA e altri entusiasmanti mercati in giro per il mondo. La nostra migliore strategia, Tech Titans, ha quasi doppiato l’S&P 500 nel 2024 - uno degli anni più rialzisti della storia. E Le Migliori Italiane, pensato per una grande esposizione, sta mostrando rialzi del +560% con 10 anni di performance back-tested. Quale azione in Italia sarà la prossima a schizzare?

Sblocca i ProPicks AI