- La confusione sulle prospettive dei tassi della Federal Reserve, il rallentamento dell’economia e l’inflazione elevata continueranno a influenzare il sentiment degli investitori nel 2023.

- Nell’attuale contesto di mercato, rimango favorevole alle società tecnologiche con dividendi in crescita e un elevato free cash flow.

- Per questo motivo, consiglio di acquistare le azioni di Cisco Systems e Qualcomm.

- Capitalizzazione di mercato: 196,5 miliardi

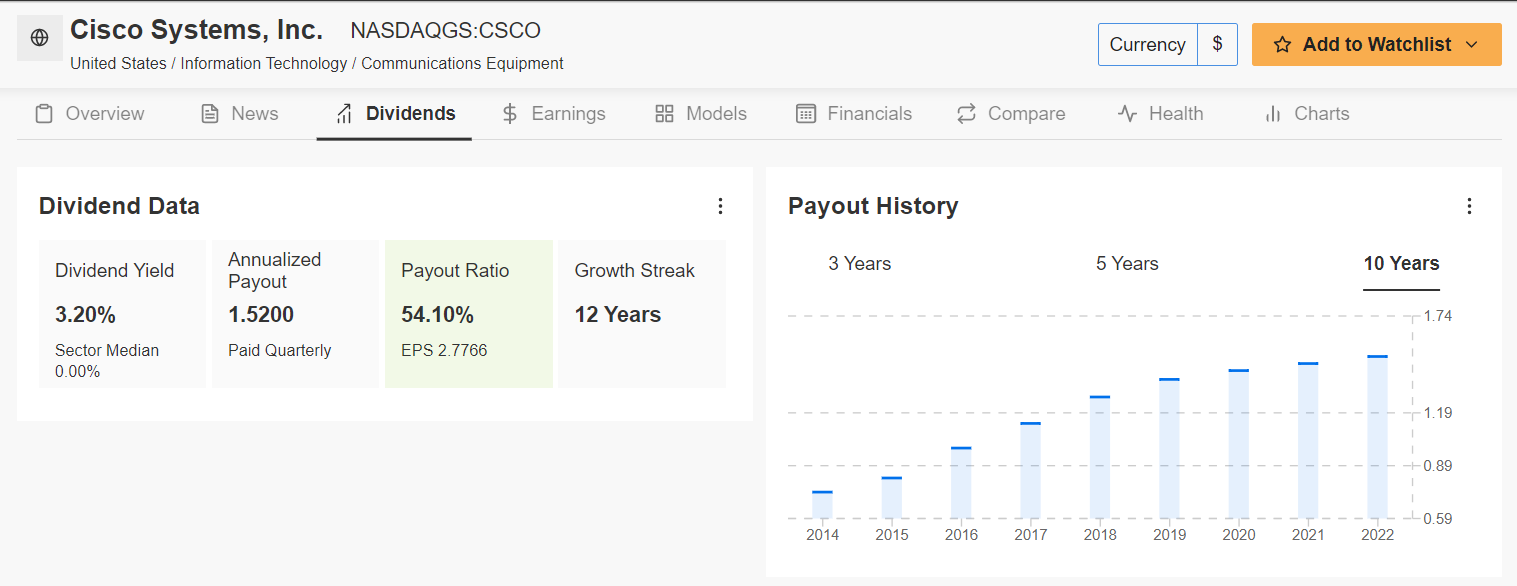

- Rendimento dei dividendi: 3,20%

- Capitalizzazione di mercato: 153,1 miliardi

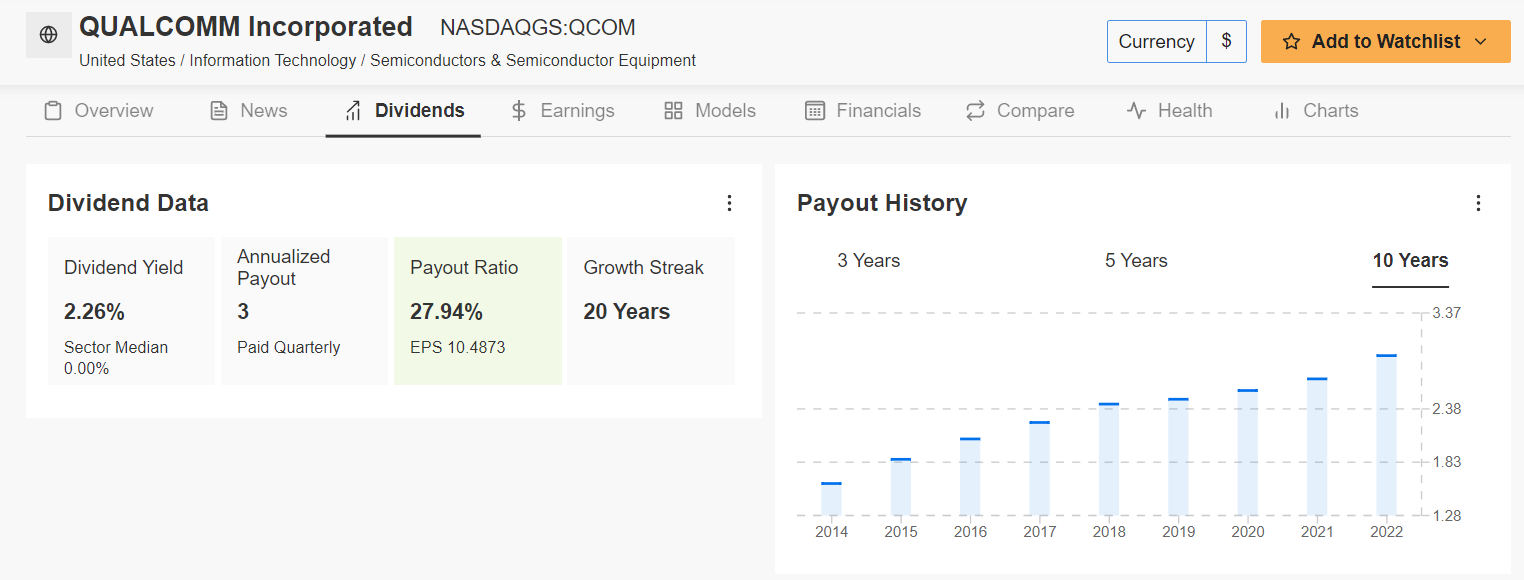

- Rendimento: 2,26%

Le azioni di alta qualità che pagano dividendi sono stati tra i migliori performer del mercato nell’ultimo anno, poiché tendono a fornire agli investitori un solido flusso di reddito, indipendentemente dalle condizioni economiche.

Nonostante sia meno comune, un numero sorprendentemente elevato di società tecnologiche paga dividendi solidi che gli investitori potrebbero voler esaminare più da vicino nell’attuale clima di mercato.

Per questo motivo, consiglio di acquistare le azioni di Cisco Systems (NASDAQ:CSCO) e Qualcomm (NASDAQ:QCOM), dato il loro forte dividendo, la valutazione interessante e i solidi fondamentali. Forse ancora più importante, entrambe le società tecnologiche hanno una lunga storia di aumenti dei dividendi, il che le rende interessanti.

Poiché gli investitori danno la priorità agli utili, ritengo che questi due titoli a dividendo del settore tecnologico dovrebbero essere vincenti nel prossimo anno, in quanto gli operatori di mercato cercano scommesse più sicure per creare ricchezza.

Cisco Systems

Cisco, che progetta, produce e vende apparecchiature di rete, è a mio avviso uno dei migliori titoli tecnologici a dividendo da possedere attualmente. Il gigante dell’hardware e del software per le reti ha dimostrato nel tempo di poter sostenere un’economia in rallentamento e di poter comunque garantire agli investitori un dividendo più elevato.

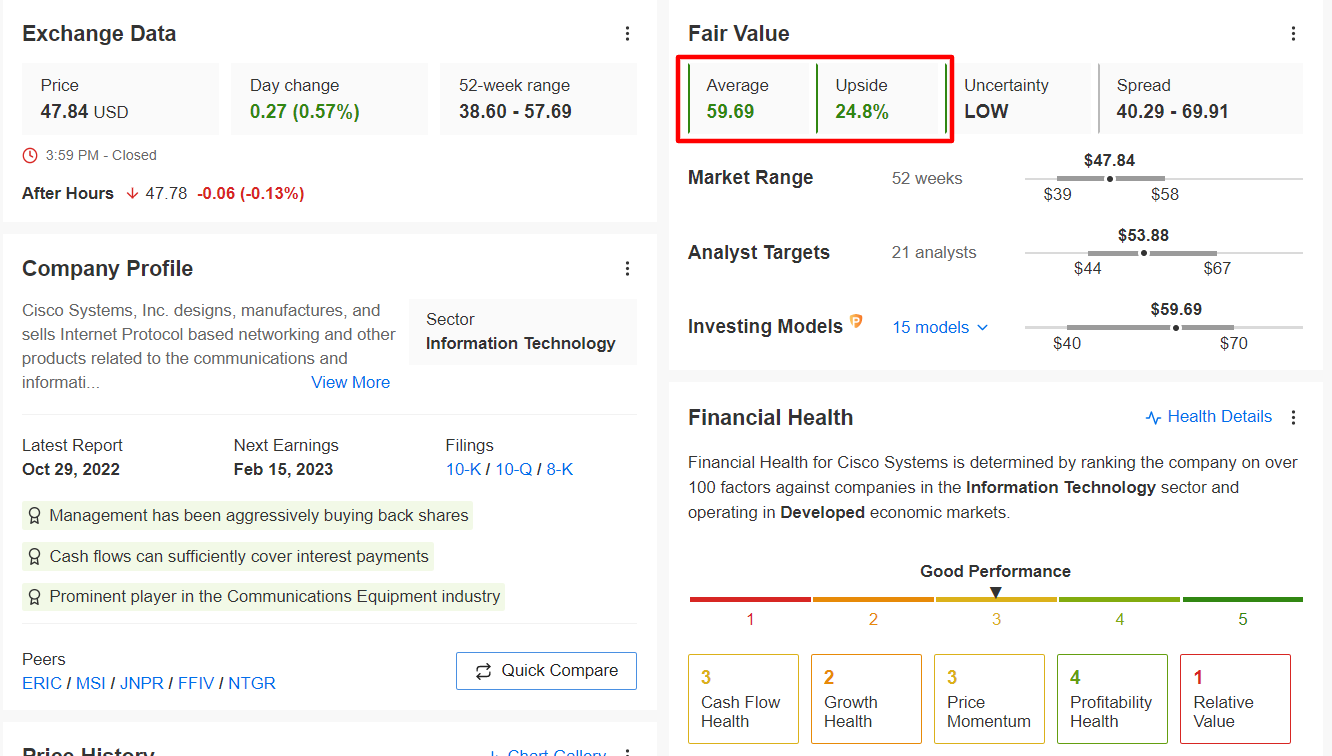

Nelle ultime settimane le azioni hanno fatto faville, con CSCO che ha guadagnato quasi il 24% da quando ha toccato il minimo di metà ottobre a 38,60 dollari, un livello che era stato visto per l’ultima volta nel novembre 2020. Il titolo ha chiuso la seduta di martedì a 47,84 dollari, facendo guadagnare alla società di infrastrutture di rete con sede a San Jose, in California, una valutazione di 196,5 miliardi di dollari.

Nonostante la recente volatilità, rimango positivo su Cisco e mi aspetto che le azioni salgano nei prossimi mesi, considerando il suo eccellente bilancio, gli elevati flussi di cassa liberi e un modello di business ampiamente diversificato che le ha permesso di resistere a periodi economici difficili in passato.

Non solo le azioni rendono attualmente un ottimo 3,20%, ma il colosso tecnologico ha aumentato il suo dividendo annuale per 12 anni consecutivi. Oltre ai dividendi, Cisco ha anche fatto ricorso al riacquisto di azioni proprie per restituire capitale agli azionisti, a riprova della redditività costante dell’azienda e dell’enorme liquidità di cui dispone.

Fonte: InvestingPro

Il prossimo importante catalizzatore di rialzo dovrebbe arrivare quando Cisco comunicherà i risultati finanziari del secondo trimestre fiscale dopo la chiusura del mercato statunitense, mercoledì 15 febbraio. Secondo Investing.com, le stime di consenso prevedono che il conglomerato della tecnologia delle comunicazioni digitali realizzi un utile per azione di 0,86 dollari, con un aumento del 2,8% rispetto all’utile per azione di 0,84 dollari del periodo precedente. Il fatturato del secondo trimestre fiscale dovrebbe aumentare del 5,4% rispetto all’anno precedente, raggiungendo i 13,4 miliardi di dollari.

A dimostrazione della solidità del suo business sottostante, Cisco ha raggiunto o superato le aspettative di profitto di Wall Street per 37 trimestri consecutivi a partire dal quarto trimestre fiscale del 2013, mentre ha mancato le stime sui ricavi solo cinque volte in questo arco di tempo.

Un sondaggio di InvestingPro sulle revisioni degli utili da parte degli analisti indica un crescente ottimismo in vista della pubblicazione degli utili, con gli analisti che hanno alzato le loro stime sugli utili 12 volte negli ultimi 90 giorni, rispetto a sei revisioni al ribasso. Le revisioni al rialzo fanno seguito al forte risultato degli utili di metà novembre, che ha fatto schizzare le azioni verso l’alto.

Non sorprende che Wall Street abbia una visione rialzista a lungo termine su Cisco, come risulta da un sondaggio di Investing.com, che ha rivelato che 27 dei 28 analisti che coprono il titolo lo valutano come “buy” o “hold”. Tra gli analisti intervistati, le azioni hanno un potenziale di rialzo del 12,5% rispetto al prezzo di chiusura di martedì. Allo stesso modo, il fair value medio del titolo Cisco su InvestingPro, secondo una serie di modelli di valutazione, implica un rialzo di quasi il 25% rispetto all’attuale valore di mercato nei prossimi 12 mesi.

Fonte: InvestingPro

Qualcomm

Come Cisco, Qualcomm è un altro dei titoli tecnologici che pagano i dividendi più alti, con un track record eccezionale per quanto riguarda la restituzione del capitale agli azionisti, indipendentemente dalle condizioni economiche. Ciò lo rende un acquisto intelligente nell’attuale contesto di mercato.

Le azioni hanno iniziato il 2023 in modo entusiasmante, con un’impennata di oltre il 24% su base annua, superando facilmente l’analogo rendimento dell’SPDR Technology Select Sector ETF (NYSE:XLK) (+15,3%) nello stesso arco di tempo.

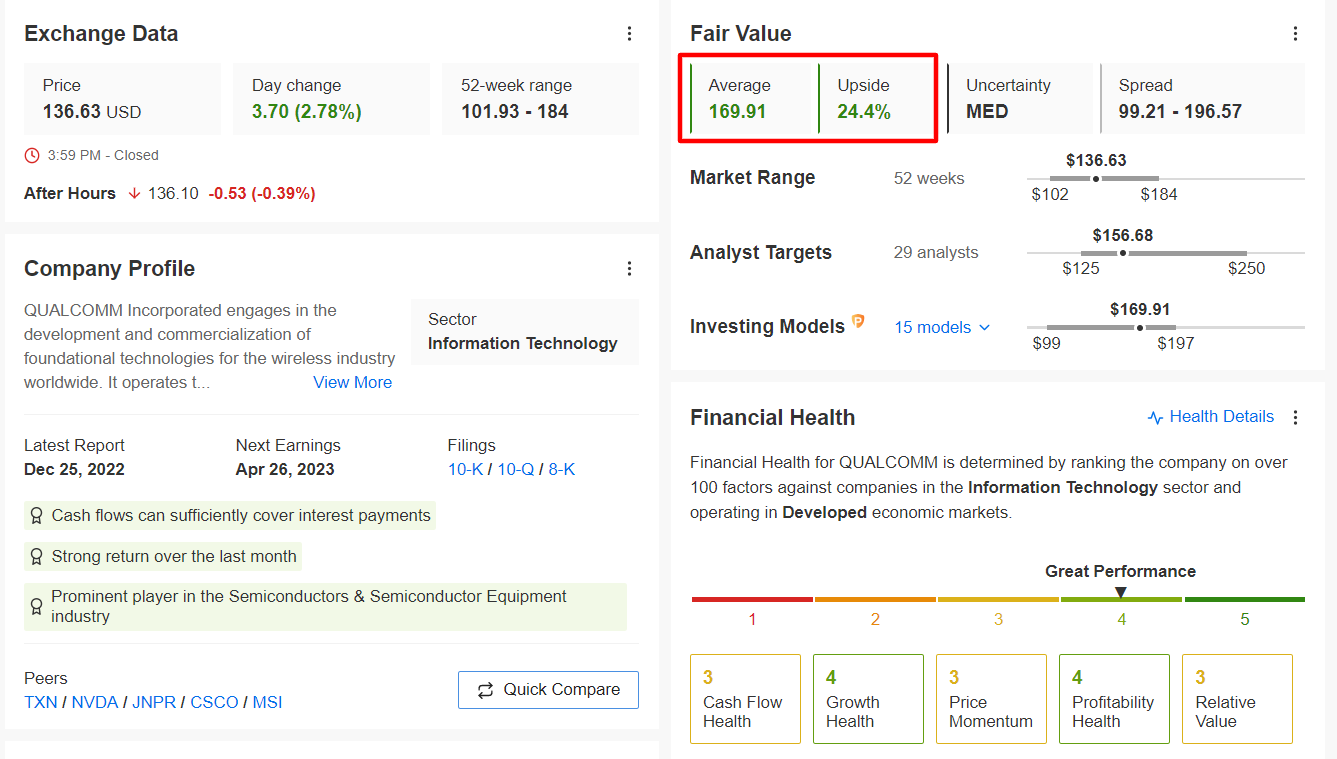

Ieri sera QCOM ha chiuso a 136,63 dollari, a poca distanza dal recente massimo di cinque mesi di circa 140 dollari raggiunto il 1° febbraio. Con la sua valutazione attuale, Qualcomm ha una capitalizzazione di mercato di 153,1 miliardi di dollari, che la rende il più grande fornitore di apparecchiature di comunicazione del mercato.

Con un’abbondante liquidità a disposizione, il produttore di chip con sede a San Diego, in California, si è costantemente adoperato per ricompensare gli azionisti attraverso l’aumento dei dividendi e il riacquisto di azioni.

Il gigante dei semiconduttori, che progetta, produce e vende apparecchiature e servizi di telecomunicazione digitale wireless, ha aumentato il dividendo annuale per 20 anni consecutivi. Al prezzo di chiusura di martedì, le azioni rendono attualmente il 2,26%, un valore nettamente superiore al rendimento implicito dell’1,54% dell’indice S&P 500.

Fonte: InvestingPro

Inoltre, il titolo Qualcomm viene scambiato a un multiplo prezzo-utili (P/E) inferiore a 12, il che lo rende un affare assoluto rispetto ai suoi principali concorrenti, come IBM (NYSE:IBM) (70,2 P/E ratio), Hewlett Packard (NYSE:HPE) (24,3 P/E ratio), Broadcom (NASDAQ:AVGO) (22,3 P/E ratio) e Texas Instruments (NASDAQ:TXN) (19,2 P/E ratio).

Qualcomm ha riportato utili migliori del previsto la scorsa settimana. Il fatturato del suo segmento chiave CDMA Technologies (QCT), che comprende chip per smartphone, componenti front-end a radiofrequenza, chip per il settore automobilistico e dispositivi Internet of Things (IoT), ha generato vendite per 7,89 miliardi di dollari nel trimestre.

Cristiano Amon, Presidente e AD della società ha dichiarato:

“In un contesto difficile, abbiamo ottenuto risultati in linea con le previsioni, compresa la crescita su base annua di QCT Automotive e IoT. Siamo fiduciosi nella nostra capacità di affrontare il prossimo futuro e rimaniamo concentrati sull’attuazione della nostra strategia di diversificazione”.

Come era prevedibile, 31 dei 32 analisti intervistati da Investing.com valutano il titolo QCOM come “buy” o “hold”. Le azioni hanno un obiettivo di prezzo medio degli analisti di circa 147 dollari, che rappresenta un rialzo di circa l’8% rispetto ai livelli attuali. Ancora più promettenti, i modelli quantitativi di InvestingPro indicano un guadagno del 24,4% per QCOM nei prossimi 12 mesi, avvicinando le azioni al loro fair value di 169,91 dollari.

Fonte: InvestingPro

Nota dell’autore: Al momento della scrittura, sono short sull’S&P 500 e su Nasdaq 100 tramite il ProShares Short S&P 500 ETF (SH) e il ProShares Short QQQ ETF (PSQ). Ribilancio regolarmente il mio portafoglio di singoli titoli e di ETF sulla base di una valutazione continua del rischio sia del contesto macroeconomico che dei dati finanziari delle società.

Nota: Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.