- I titoli sanitari sono stati tra quelli con la performance migliore quest’anno

- I titoli blue-chip difensivi, con valutazioni ragionevoli e forti dividendi, tendono ad andare bene in un mercato orso

- Prendete in considerazione l’acquisto di Bristol-Myers Squib, Merck, e Johnson & Johnson

- Performance sull’anno in corso: +26,2%

- Rialzo al Fair Value secondo Pro+: +27,6%

- Rendimento dividendo: 2,74%

- Capitalizzazione di mercato: 167,5 miliardi di dollari

- Performance sull’anno in corso: +19,9%

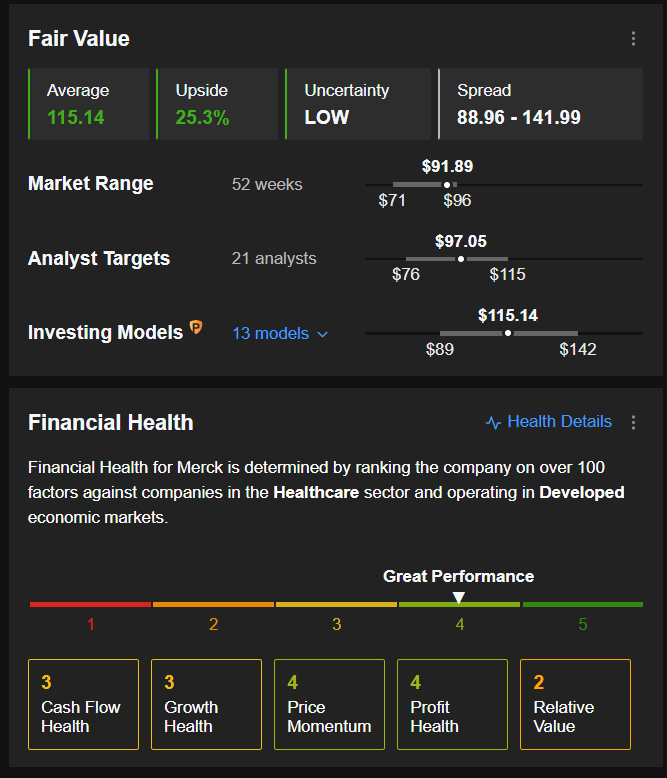

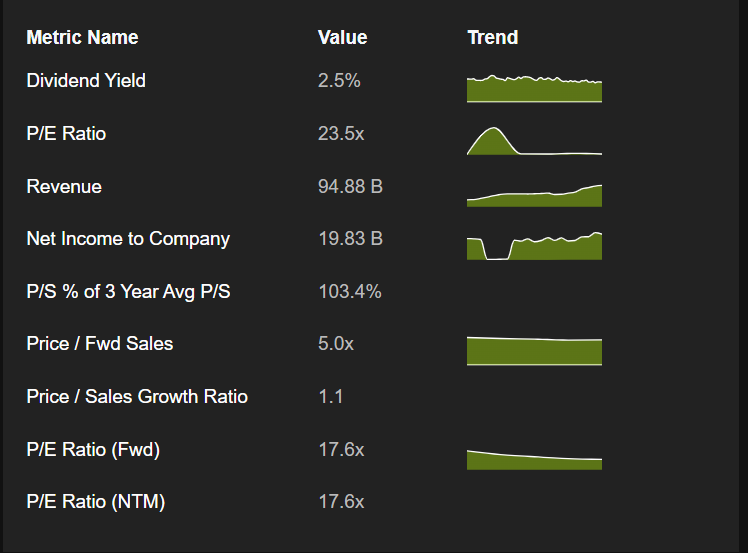

- Rialzo al Fair Value secondo Pro+: +25,3%

- Rendimento dividendo: 3,25%

- Capitalizzazione di mercato: 232,3 miliardi di dollari

- Performance sull’anno in corso: +3,4%

- Rialzo al Fair Value secondo Pro+: +22%

- Rendimento dividendo: 2,55%

- Capitalizzazione di mercato: 465,6 miliardi di dollari

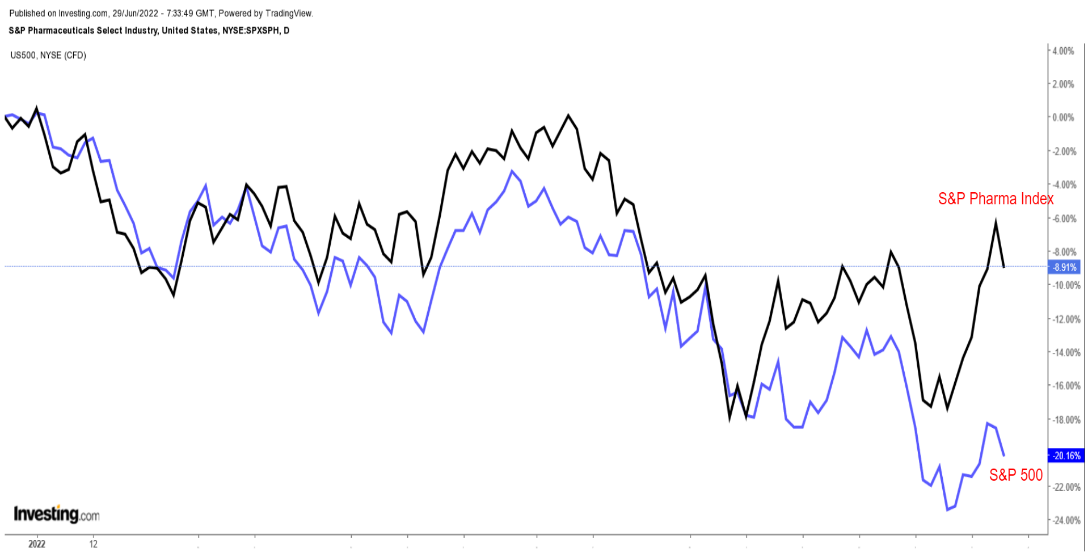

Anche se l’indice S&P 500 è crollato in territorio ribassista, le azioni delle grandi compagnie farmaceutiche offrono un po’ di sollievo, con una performance nettamente superiore al mercato.

Mentre l’indice di riferimento è crollato di ben il 19,8% finora nel 2022, l’indice S&P Pharmaceuticals è sceso di appena l’8,4%.

Gli investitori hanno fatto incetta di titoli sanitari difensivi quest’anno, mentre la Federal Reserve alza i tassi di interesse per combattere un’inflazione USA alle stelle, alimentando la probabilità di una recessione.

Quindi, abbiamo utilizzato InvestingPro per selezionare, nell’S&P 500, i tre titoli big pharma più promettenti in vista del secondo semestre.

Tutti e tre offrono rendimenti del dividendo di quasi il 3% o più e sono destinati ad ulteriori guadagni di almeno il 20%, il che li rende interessanti scelte difensive nell’attuale mercato ribassista.

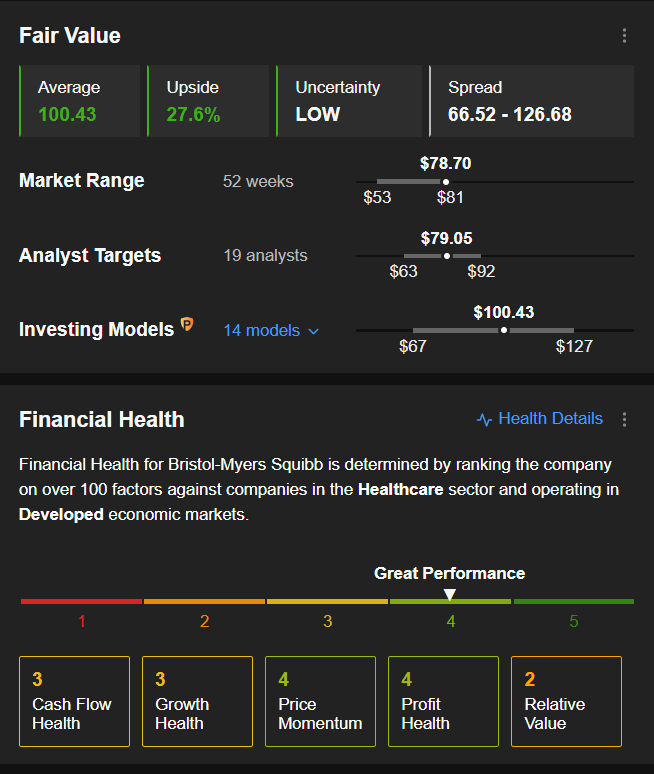

Bristol-Myers Squibb

Bristol-Myers Squibb (NYSE:BMY) è una delle compagnie farmaceutiche più grandi del mondo. Tra le sue operazioni core ci sono scoperte, sviluppo, brevetti e commercializzazione di farmaci con ricetta in varie aree terapeutiche, compresi cancro, malattie cardiovascolari, diabete, epatite, artrite reumatoide e disturbi psichiatrici.

Le azioni della casa farmaceutica hanno prosperato negli ultimi mesi, grazie alla forte domanda per i suoi farmaci di punta.

Sull’anno in corso, BMY è balzato di circa il 26%, superando i ritorni comparabili degli indici Dow e S&P nello stesso periodo.

Malgrado abbia segnato un massimo storico di 80,58 dollari lunedì, ci aspettiamo che BMY continui a salire, con gli aggressivi piani di un aumento dei tassi della Federal Reserve che alimentano la paura di una recessione.

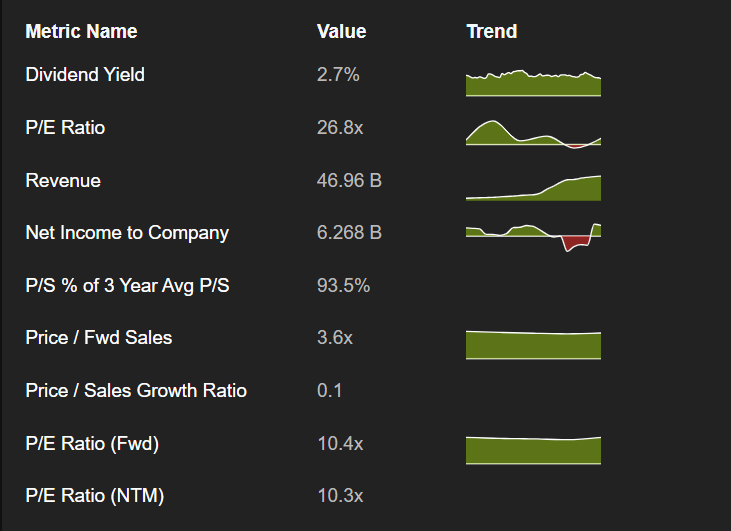

Inoltre, BMY, a poco meno di 10 volte gli utili forward, sembra economico rispetto a rivali come Eli Lilly (34 volte), AstraZeneca (17 volte) e AbbVie (13 volte).

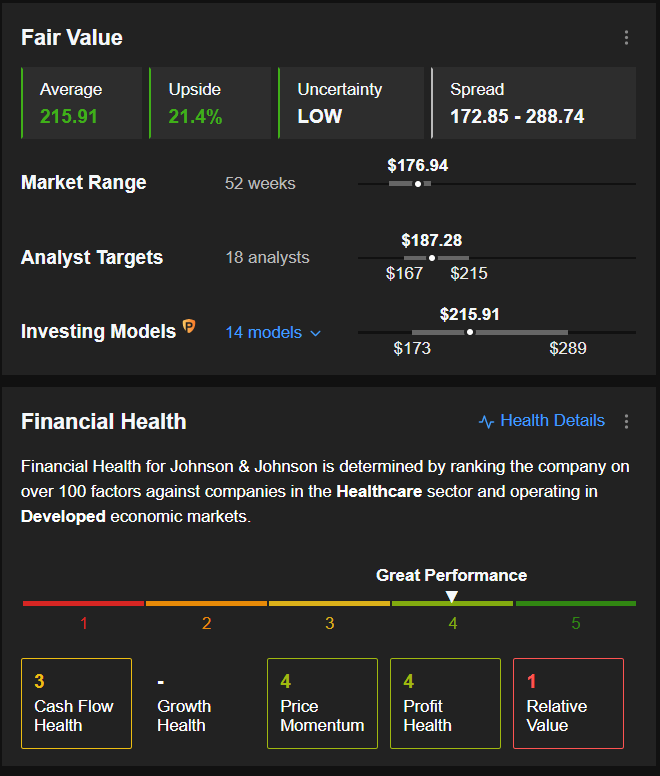

Il titolo Bristol-Myers Squibb è sottovalutato, secondo i modelli quantitativi di InvestingPro, e potrebbe vedere un rialzo di quasi il 28% nei prossimi 12 mesi al suo fair value di 100,43 dollari ad azione.

Merck

Merck (NYSE:MRK) è un’importante multinazionale farmaceutica, impegnata nello sviluppo e nella produzione di un’ampia gamma di farmaci, vaccini, terapie biologiche e prodotti per la salute degli animali.

In un anno di performance deludente per l’S&P 500, Merck è schizzato del 19,9%, battendo facilmente i ritorni comparabili del mercato generale nell’attuale sell-off.

Il titolo MRK ha segnato un nuovo massimo record di 95,72 dollari lunedì. Ha chiuso la seduta di ieri a 91,89 dollari. Ai livelli attuali, la società con sede a Rahway, New Jersey, ha una capitalizzazione di mercato di 232,3 miliardi di dollari.

Con un rapporto P/E di 16,7 ed un dividendo annuo di 2,76 dollari ad azione ad un rendimento relativamente elevato del 3,25%, Merck è una buona opzione per gli investitori che cercano di evitare ulteriore volatilità del mercato.

I modelli quantitativi di InvestingPro parlano di un rialzo di circa il 25% del titolo MRK dai livelli attuali nei prossimi 12 mesi, che avvicinerà le azioni al loro fair value di 115,14 dollari.

Johnson & Johnson

Johnson & Johnson (NYSE:JNJ), uno dei colossi farmaceutici con più valore al mondo, è noto per i suoi numerosi farmaci, per i prodotti di primo soccorso e per i prodotti di consumo.

Le azioni del conglomerato sanitario ben diversificato, con sede a New Brunswick, New Jersey, hanno superato la performance degli indici Dow e S&P 500 di un ampio margine nel 2022, balzando di quasi il 4% sull’anno in corso.

JNJ, che ha segnato un massimo storico di 186,69 dollari il 25 aprile, è stato una nota positiva su un mercato difficile, con gli investitori alla ricerca di società blue-chip, difensive, di alta qualità con valutazioni realistiche.

Il suo dividendo annuo relativamente alto di 4,52 dollari e l’allettante rendimento del 2,55% ne incrementano l’appeal.

JNJ alza il dividendo ogni anno da 60 anni di fila, dimostrando la forza e la resilienza della sua attività.

Secondo vari modelli di valutazione, il fair value medio per il titolo JNJ su InvestingPro è di 215,91 dollari, con un potenziale rialzo del 22%.