- La Federal Reserve annuncerà un altro aumento da 0,75 punti domani, ed altri entro fine anno

- Il maggior beneficiario in questo contesto è il dollaro USA

- Ecco 3 strategie per approfittare del trend

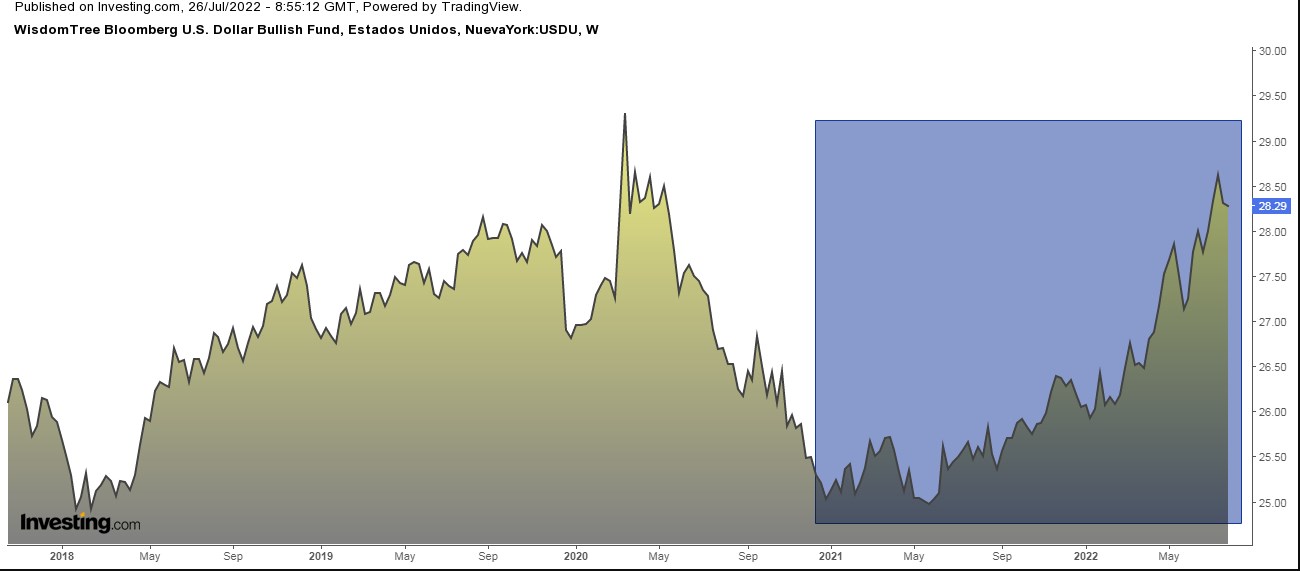

- WisdomTree Bloomberg U.S. Dollar Bullish Fund (NYSE:USDU): punta ad offrire un ritorno, al netto di commissioni e spese, che superi la performance dell’indice Bloomberg Dollar Total Return.

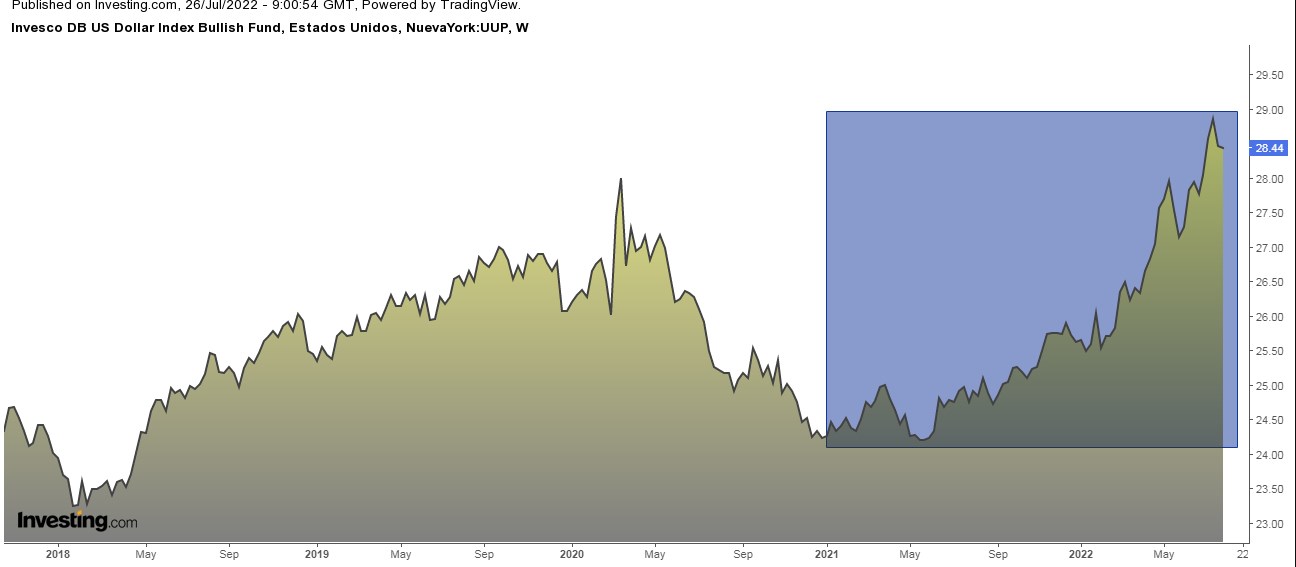

- Invesco DB US Dollar Index Bullish Fund (NYSE:UUP): il fondo cerca di replicare la performance dell’indice Deutsche Bank US Dollar Index.

- Grifols (NASDAQ:GRFS): circa il 60% delle vendite arriva dagli Stati Uniti. Prevista crescita a breve e lungo termine, grazie alla solida domanda.

Inoltre, ci saranno maggiori raccolte di plasma, probabilmente ad un costo inferiore, che le consentiranno di migliorare i margini di profitto. - Sanofi (EPA:SASY) (NASDAQ:SNY): può continuare a fare da rifugio nel contesto attuale, data la sua alta generazione di liquidità, il livello minimo di debiti e le significative vendite in dollari.

- Roche (OTC:RHHVF): nuovi brevetti e prodotti di nuova generazione favoriscono le prospettive di crescita a lungo termine. Importante anche il fatto che gli utili dovrebbero aiutarla a mantenere ritorni forti sul capitale investito agli attuali livelli nei prossimi anni.

- ACS (OTC:ACSAY): è il principale appaltatore di lavori pubblici e privati negli Stati Uniti, con oltre mezza dozzina di sussidiarie. Ha un giro di affari di quasi 16.000 milioni di euro negli USA, che rappresentano oltre metà del suo giro d’affari annuo.

- Ferrovial (OTC:FRRVY): impegnato in un mega progetto di investimenti pubblici con l’acquisto di 1.000 milioni di dollari della partecipazione di maggioranza che costruirà il Terminal 1 dell’aeroporto JFK a New York. A suo favore anche la ripresa del traffico e la sua solida posizione finanziaria.

- Anheuser Busch Inbev (NYSE:BUD): il birrificio ha una significativa esposizione agli Stati Uniti, tramite Budweiser ed altri marchi.

Questa sera la Federal Reserve annuncerà l’attesissima decisione sui tassi di interesse di luglio. La conferenza stampa di Jerome Powell, subito dopo, darà agli investitori più dettagli sui piani della Fed per l’economia statunitense.

Se tutto andrà come previsto, la Fed replicherà l’aumento da 0,75 del vertice precedente, portando il tasso al 2,25-2,50%.

Probabilmente non sarà l’ultima volta che vedremo una Fed aggressiva, perché anche nei prossimi vertici sono attesi degli aumenti dei tassi. Al prossimo vertice FOMC, a settembre, potremmo vedere un altro aumento da 0,50 o da 0,75 punti e, entro la fine dell’attuale anno fiscale, potremmo vedere il tasso dei fondi federali superare il 3,5%.

È uno scenario piuttosto complicato per l’economia USA, in quanto la Fed deve stare attenta ed assicurarsi che la cura non sia peggiore della malattia.

Negli ultimi 8 mercati orso, la Fed aveva risposto al crollo dei prezzi dell’azionario abbassando i tassi di interesse. Tuttavia, stavolta, sta rispondendo alzandoli, una situazione che non si vedeva dagli anni Ottanta, quando era Presidente Paul Volcker.

Il maggior beneficiario in questo contesto è il dollaro. Detto questo, ecco 3 strategie per approfittare della situazione.

1. Investire sull’indice del dollaro (DXY)

L’indice del dollaro USA replica il valore del dollaro contro un paniere di valute, tra cui, in ordine di importanza, euro, yen giapponese, sterline, dollaro canadese, corona svedese e franco svizzero.

L’indice del dollaro è stato creato nel 1973 con un prezzo di 100. Quindi, se viene scambiato a 130, il biglietto verde si è apprezzato del 30% contro il paniere di valute. Al contrario, se l’indice è a 70, il dollaro si è deprezzato del 30% contro il paniere.

Al momento oscilla vicino al massimo di 20 anni per via dell’inasprimento monetario della Fed. La sua forza dovrebbe persistere se la Fed dovesse mantenere l’atteggiamento aggressivo nei prossimi vertici.

2. Investire su ETF

L’indice è strutturato per approfittare dell’apprezzamento del dollaro rispetto ad un paniere di valute globali che comprende valute dei mercati sviluppati ed emergenti.

Sull’anno in corso la performance è +8,56%, e negli ultimi 12 mesi di +10,21%.

Sull’anno in corso la performance è +10,96%, e negli ultimi 12 mesi di +13,85%.

3. Investire su società europee con una significativa esposizione USA

Le società europee quotate sull’indice STOXX 600 hanno una significativa esposizione agli Stati Uniti. In effetti, il 23% delle loro vendite arriva dalla maggiore economia al mondo. Questo è importante, in quanto un dollaro forte è favorevole per i loro profitti.

Ecco alcune delle migliori idee per il contesto attuale:

Precisazione: L’autore al momento non possiede nessuno degli asset menzionati nell’articolo.

***

Alla ricerca di nuove idee? Su InvestingPro+ potete esaminare oltre 135 mila titoli azionari per trovare i titoli con la crescita più rapida o i più sottovalutati al mondo, con dati, strumenti e dettagli professionali. Scopri di più »