Esistono tre modi fondamentali per testare una strategia di investimento. Ognuno di essi presenta una serie di pro e contro, ma solo uno è pratico.

1. Test fuori campione con denaro reale

L'approccio migliore è quello di sviluppare una strategia e poi eseguirla con denaro reale fuori campione per almeno 3-5 anni. Meglio ancora se per un periodo più lungo. Questo è il gold standard, ma richiede tempo e presenta ovvie limitazioni. Attenzione a non confondere questa versione di test fuori campione con la sua cugina pseudo-fuori campione, che utilizza una parte dei dati storici per costruire un modello e poi lo testa sui restanti numeri storici "fuori campione" non utilizzati. Utile, ma non sostituisce l'articolo originale.

2. Trading su carta

L'alternativa più debole è quella di sviluppare una strategia e fare paper trading per decidere se supera il test dell'olfatto. Relativamente facile e veloce, ma anche in questo caso le sfide sono evidenti: il passaggio dalla teoria all'empiria porta di solito molte sorprese.

3. Backtesting

L'alternativa migliore (o forse dovremmo dire meno peggiore) è quella di effettuare un backtesting di una strategia. L'idea è che si possa avere il meglio di entrambi i mondi: un'approssimazione approssimativa nel presente di come sarebbe andata una strategia se fosse stata implementata decenni fa. Purtroppo non si tratta di una pallottola d'argento, poiché nessun backtest è in grado di dire perfettamente come una strategia si comporterà negli anni a venire. Tuttavia, a meno che non si acquisisca il potere di vedere nel futuro, è il meglio che i comuni mortali possano fare.

Infatti, il vantaggio principale del backtesting storico è che non dovete aspettare anni per determinare se una strategia è vincente o meno. Un altro vantaggio è che non ci si affida totalmente alla teoria per valutare come potrebbe evolvere il futuro.

Il punto critico, ovviamente, è la progettazione di un backtest che si avvicini alla replica del mondo reale attraverso una lente storica. È più facile a dirsi che a farsi. Un backtest mal progettato è di solito peggiore di una semplice stima. Questo è un pericolo cruciale, poiché ci sono più modi per illudersi con i backtest che tecniche per sviluppare un test robusto.

In effetti, la costruzione di un backtest utile è una delicata danza di arte e scienza. L'ideale sarebbe utilizzare molte tecniche, riconoscendo che lo sviluppo di dati di backtest utili e la loro valutazione accurata e obiettiva sono un po' come la storia degli uomini ciechi che cercano di descrivere un elefante. Per avvicinarsi alla verità è necessario combinare più descrizioni e prospettive.

In breve, non esistono pallottole d'argento per costruire un backtest solido. Una buona parte del successo nella costruzione e nella valutazione delle simulazioni storiche consiste nell'evitare errori da principianti. Un errore che vedo spesso è quello di utilizzare una sola finestra temporale per fare il lavoro pesante.

Ad esempio, il backtesting di una strategia che sembra impressionante su un periodo di campionamento 2000-2023 può essere fuorviante perché si basa sul fatto che ha evitato gran parte del crollo finanziario del 2008-2009. Ma è problematico se, dopo aver eliminato quel periodo o aver utilizzato una data di inizio successiva al 2009, la strategia crolla.

Il modo migliore per effettuare il backtest di una strategia

Ci sono molti modi per evitare questa insidia, tra cui la mia tecnica preferita: assemblare un backtest utilizzando date di inizio rolling-forward e poi valutare tutti i risultati delle finestre temporali per determinare la stabilità (o meno) della strategia nel tempo.

A titolo di esempio, consideriamo un semplice portafoglio 60%/40% di azioni/obbligazioni che viene ribilanciato alle ponderazioni target alla fine di ogni anno solare. Utilizzeremo SPDR® S&P 500 (NYSE:SPY) e iShares Core U.S. Aggregate Bond ETF (NYSE:AGG). Questo esempio giocattolo parte da una data iniziale del 1° gennaio 2016 e calcola il rendimento annualizzato fino al 2 agosto 2023, con numeri giornalieri.

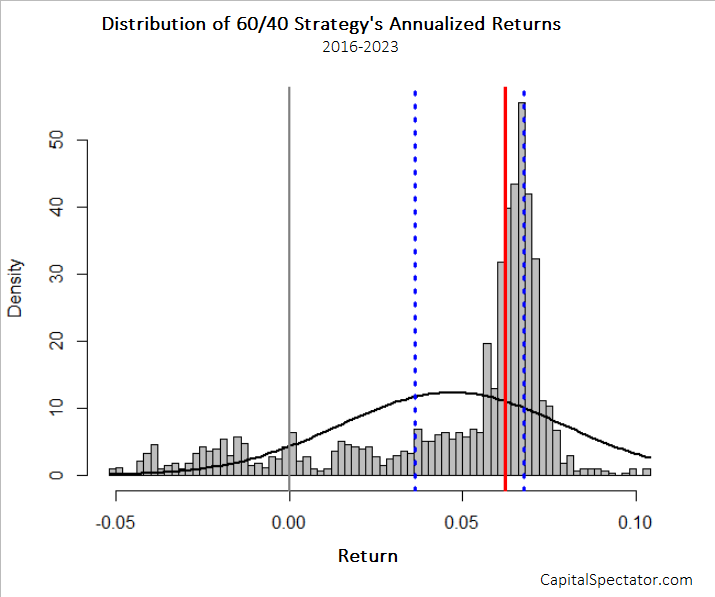

L'analisi calcola il rendimento dell'intero periodo utilizzando una data di inizio del 2 gennaio 2016 e poi una data di inizio del 3 gennaio, e così via. L'obiettivo è aggregare tutti i rendimenti annualizzati per ogni finestra temporale e valutare la distribuzione, come mostrato nel grafico seguente.

Conclusione

La conclusione principale è che la performance è fortemente skewed verso un risultato moderatamente positivo. L'intervallo interquartile dei rendimenti è compreso tra il 3,6% e il 6,8%, indicato dalle due linee blu, con una mediana del 6,2% (linea rossa). Decidere se questo sia accettabile o meno è una questione più ampia. Il punto, per ora, è che non ci stiamo basando su un'unica finestra temporale, che per un motivo o per l'altro potrebbe essere profondamente sbagliata.

Se si trattasse di un robusto backtest rolling-forward, utilizzeremmo una data di inizio molto più ravvicinata. Eseguiremmo anche una serie di altre analisi prima di esprimere un giudizio definitivo. Ma come primo passo per decidere se è saggio approfondire o guardare altrove, questo è un test relativamente indolore, rapido e utile. Al contrario, un backtest che utilizza una sola data di inizio può risultare estremamente errato.