Sintesi:

- Dopo il rally notevole dello scorso anno, il titolo di Tesla (NASDAQ:TSLA) ha perso il suo slancio.

- La reazione debole del titolo agli utili del secondo trimestre mostra che la tesi dei tori si sta indebolendo.

- La mancanza di chip e l’aumento della competizione potrebbe tenere la società di Palo Alto sotto pressione quest’anno.

Ultimamente, le azioni di Tesla (NASDAQ:TSLA) sembra abbiano perso la loro magia. Il titolo non reagisce più ad ogni sviluppo positivo, deludendo gli investitori che hanno fatto fortuna restando fedeli alla maggiore casa produttrice di auto elettriche mondiale.

L’ultimo esempio di questo calo dell’ottimismo è giunto il 26 luglio, al rilascio degli utili trimestrali di Tesla. Le azioni dell’azienda hanno perso oltre il 4% dopo il report sugli utili, che ha superato le stime degli analisti.

Nel trimestre in questione Tesla ha prodotto un record di 201.250 veicoli, gli utili per azione sono schizzati a 1,45 dollari, superando le stime degli analisti. Inoltre è stato l’ottavo trimestre consecutivo positivo.

L’utile netto di Tesla nel secondo trimestre è stato più o meno uguale ai quattro trimestri precedenti messi insieme. L’azienda ha riportato un fatturato di circa 12 miliardi di dollari per il periodo che si è concluso il 30 giugno, quasi il doppio rispetto al periodo corrispondente dell'anno precedente.

Nonostante questo forte slancio dei guadagni, il titolo non è saltato come faceva una volta dopo ogni notizia positiva. TSLA è salito meno del 6% negli ultimi cinque giorni dalla chiusura di ieri. Dal suo massimo storico di gennaio, le azioni Tesla sono scese di quasi il 23%.

E allora, cosa sta facendo scendere l’entusiasmo degli investitori per Tesla?

A nostro avviso ci sono in gioco fattori sia a lungo termine che a breve termine. Ecco i tre catalizzatori che rendono Tesla una scommessa rischiosa in questo momento e supportano la nostra opinione secondo cui Tesla non è un buy in questo contesto:

1. Mancanza di chip

La mancanza globale di chip che ha colpito la produzione di molte case automobilistiche sta iniziando a colpire anche Tesla. L’azienda ha dichiarato agli investitori che la crescita futura risentirà dei problemi legati alle catene di approvvigionamento mondiali.

Tesla sta avendo problemi ad assicurarsi tutti i componenti per i veicoli e non riesce a presentare nuovi modelli. Il lancio del camion è stato rinviato al 2022 a causa dei problemi sulle forniture.

Quanto durerà questa mancanza di chip è una domanda che tutti si chiedono. Secondo quanto riportato dal Wall Street Journal, i produttori di chip stanno cercando di aumentare la produzioni intervenendo sui processi produttivi, ma la cattiva notizia è che la creazione di nuova capacità di produzione solitamente è un processo che dura anni.

2. La competizione sale

Un’altra minaccia al dominio di Tesla del mercato dei veicoli elettrici viene dalla competizione. Cinque delle principali case automobilistiche - Daimler (OTC:DDAIF), Ford (NYSE:F), General Motors (NYSE:GM), Stellantis (NYSE:STLA) e Volkswagen (OTC:VWAGY) – hanno già avviato dei piani di investimento da 6,5 miliardi di dollari all’anno per potenziare l’elettrico nei prossimi 5/10 anni, secondo Bloomberg.

Al aprile, VW ha lanciato la nuova Audi Q4 e-tron per competere con il mercato dei crossover SUV compatti di Tesla. La casa tedesca ha previsto diversi veicoli elettrici, tra cui la VW ID.4 ed una version elettrica della Porsche Macan. VW ha l’obiettivo di vendere 600.000 veicoli elettrici quest’anno.

GM sta lavorando sull’Hummer pickup e sul SUV Cadillac Lyriq. Anche la versione elettrica del pickup Chevy Silverado sarebbe in arrivo.

In Cina, produttori minori come Nio (NYSE:NIO) e Xpeng (NYSE:XPEV) si stanno contendendo quote di mercato.

3. Valutazione del titolo

La valutazione di Tesla ha fatto discutere molto i migliori analisti di Wall Street. Chi considera il titolo Tesla come overpriced sostiene che l’azienda non abbia alcun margine d’errore.

JPMorgan ha un rating underweight su Tesla con un price target di 160 dollari, Bernstein Research ha un rating sell con un price target di 175 dollari, ma molti altri analisti credono invece che Tesla sia più di una casa automobilistica e che abbia margine di crescita.

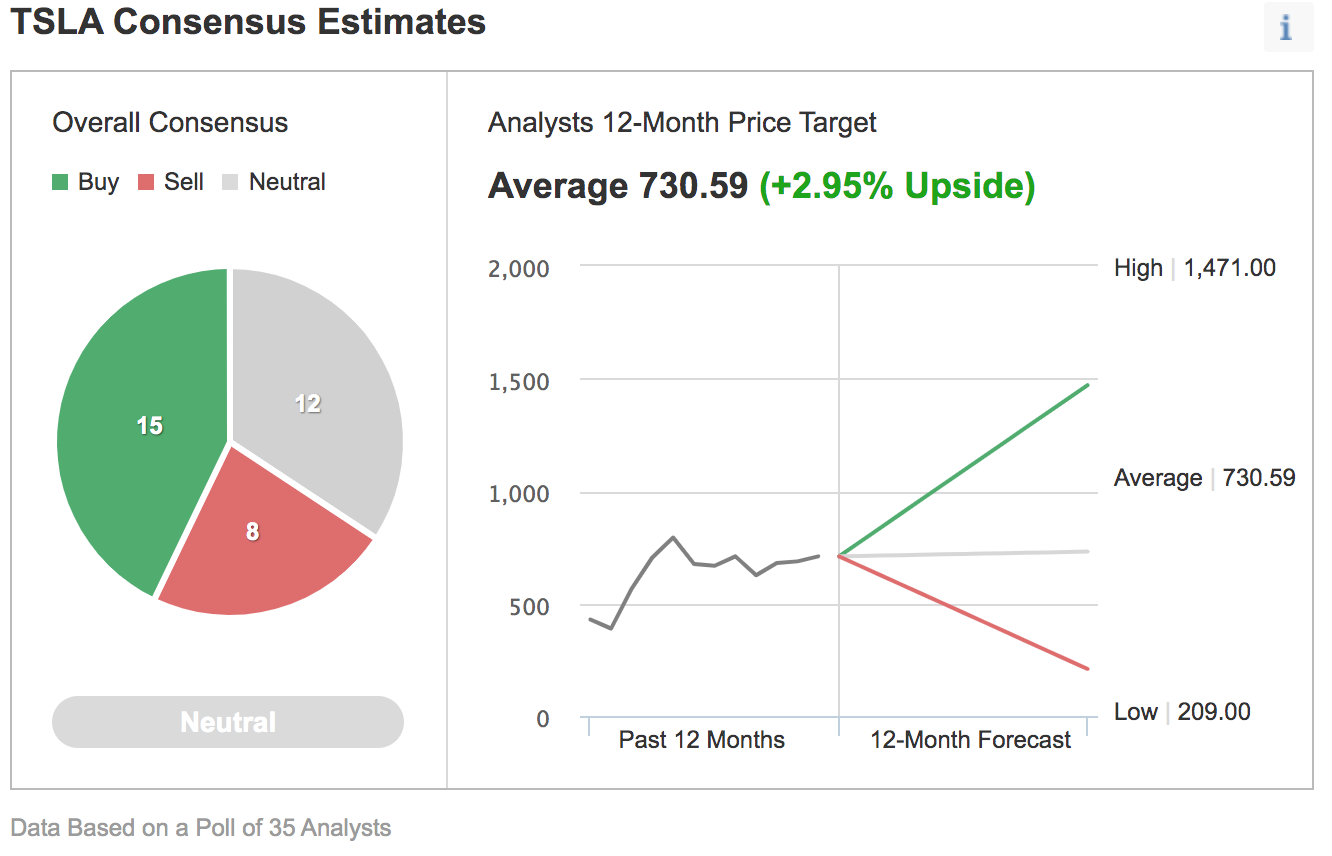

Questa divergenza emerge dal sondaggio tra gli analisti di Investing.com riguardo il prezzo delle azioni di Tesla. Su 35 analisti, 15 hanno un rating buy sul titolo, mentre 12 hanno un rating neutral e 8 hanno una raccomandazione sell, con un price target medio a 12 mesi di 730,59 dollari.

Grafico: Investing.com

Per gli investitori, che guardano ai segnali tecnici per fare decisioni nel breve termine, gli indicatori principali: medie mobile, oscillatori e pivot, stanno attualmente fornendo un segnale di buy, soprattutto dopo gli utili forti di Tesla.

Morale della favola

Tesla è rimasto l’unico player credibile del mercato dei veicoli elettrici degli ultimi anni, ma l’equazione sta cambiando rapidamente con l’entrata di nuovi player e con i massicci investimenti fatti dalle case automobilistiche tradizionali. Queste dinamiche non giustificano l’attuale valutazione dell’azienda secondo cui Tesla realizzerà le vendite maggiori di auto negli USA, mentre i competitor non avranno successo.