- Inflazione e aumenti dei tassi di interesse pesano sul sentiment

- I titoli con solidi fondamentali, valutazioni ragionevoli e dividendi alti probabilmente avranno una performance superiore

- Philip Morris, Dow e Chesapeake Energy sono da tenere d’occhio.

- Rapporto P/E: 16,7

- Rendimento dividendo: 5,12%

- Capitalizzazione di mercato: 150,9 miliardi di dollari

- Performance sull’anno in corso: +2,8%

- Rapporto P/E: 5,9

- Rendimento dividendo: 5,37%

- Capitalizzazione di mercato: 37,8 miliardi di dollari

- Performance sull’anno in corso: -7%

- Rapporto P/E: 7,8

- Rendimento dividendo: 10%

- Capitalizzazione di mercato: 11,4 miliardi di dollari

- Performance sull’anno in corso: +52,2%

La preoccupazione per l’inflazione alle stelle ed i piani aggressivi della Federal Reserve di alzare i tassi di interesse sono stati i maggiori fattori di influenza del sentiment del mercato quest’anno.

Tutti gli occhi sono puntati sul report di oggi sull’indice sui prezzi al consumo e sul simposio annuale di Jackson Hole della Fed del 25 agosto, quando la banca potrebbe annunciare un altro aumento dei tassi da 75 punti base.

L’aumento dei tassi di interesse tende a pesare sui titoli ad alta crescita con rapporti PE alti. Ecco tre titoli con un rapporto P/E relativamente basso che dovrebbero vedere una performance superiore nei prossimi mesi.

Philip Morris International

Philip Morris (NYSE:PM) è la più grande compagnia di tabacco al mondo in termini di vendite nette. Il suo marchio più famoso è Marlboro.

Pensiamo che le azioni della società newyorkese siano una scelta solida in quanto i titoli da dividendo blue-chip di alta qualità con valutazioni relativamente basse tendono ad andare meglio in un contesto inflazionario.

La società, con un PE ratio di 16,7 ed un rendimento del 5,12%, ha riportato utili e ricavi del secondo trimestre che hanno superato di gran lunga le attese, grazie alla continua forza dei suoi dispositivi IQOS.

Ha anche alzato le previsioni sui profitti sull’intero anno fiscale e ora si aspetta che aumentino del 10%-12% su base annua (yoy) per gli ulteriori progressi nell’efficientamento dei costi operativi.

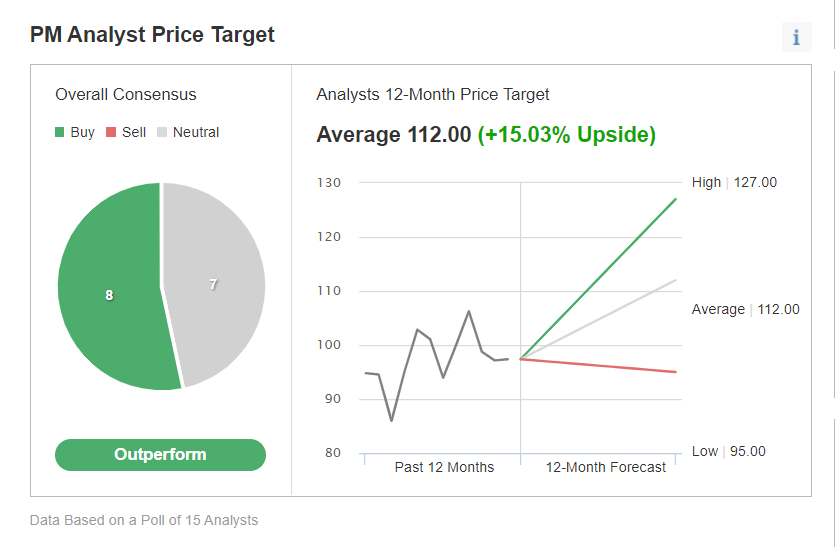

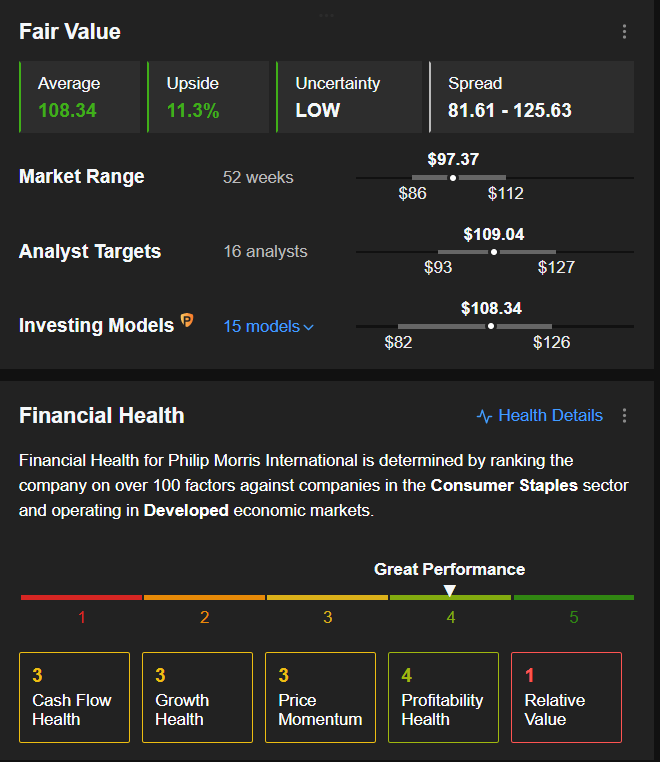

In base ad un sondaggio di Investing.com, otto analisti considerano PM un ‘buy’, sette ‘hold’, e il titolo presenta un potenziale di rialzo di circa il 15%.

Allo stesso modo i modelli quantitativi di InvestingPro parlano di un rialzo di circa l’11,3% dai livelli attuali, che avvicinerà le azioni al loro fair value di 108,34 dollari.

Dow Inc

Dow Inc (NYSE:DOW), lo spin-off di DowDuPont avvenuto nel 2019, è uno dei maggiori produttori al mondo di prodotti chimici. Offre un’ampia gamma di prodotti, come plastica, rivestimenti e siliconi.

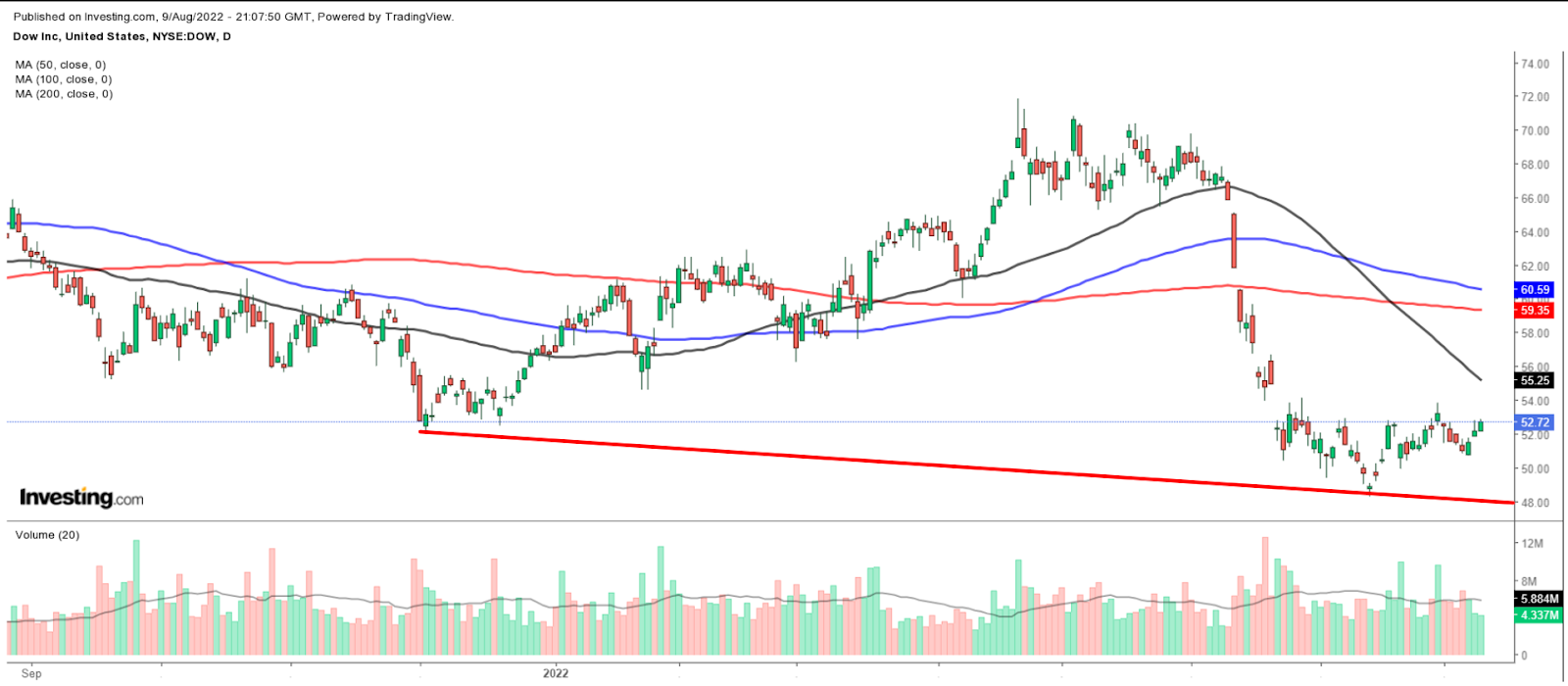

Dopo essere schizzato al picco record di 71,86 dollari il 21 aprile, DOW è rapidamente sceso al minimo di 48,27 dollari il 14 luglio nei timori di un rallentamento dell’economia globale. Le azioni da allora hanno visto una modesta ripresa, salendo del 9% nelle ultime quattro settimane.

Con un PE ratio inferiore a 6, DOW risulta in sconto rispetto a rivali come Air Products and Chemicals (NYSE:APD) e DuPont (NYSE:DD), scambiati rispettivamente a 26 e 25 volte gli utili forward.

Il 21 luglio, Dow ha riportato risultati del Q2 migliori delle attese, riducendo i timori che la domanda dei suoi prodotti possa rallentare.

Nell’ambito del piano per restituire capitale agli investitori, nel Q2 ha completato un riacquisto di azioni da 800 milioni di dollari ed ha pagato 505 milioni di dollari in dividendi. Le azioni hanno un rendimento del 5,37%, uno dei più alti del settore.

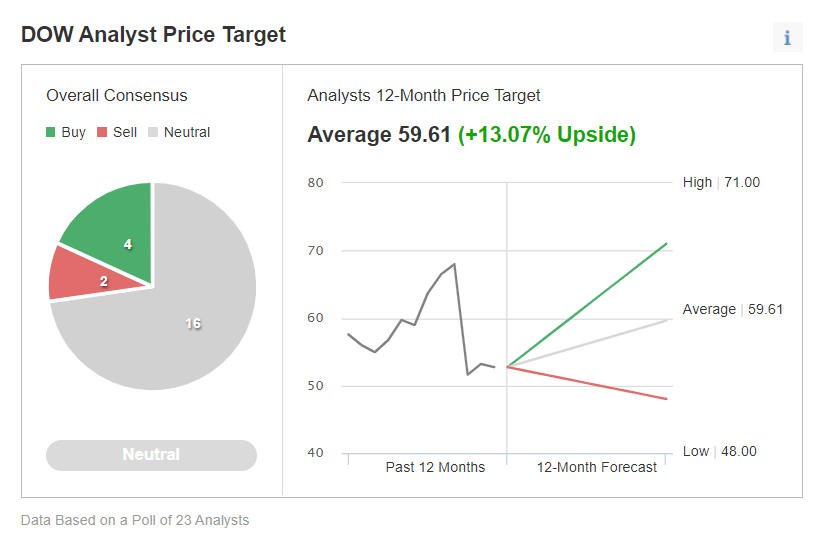

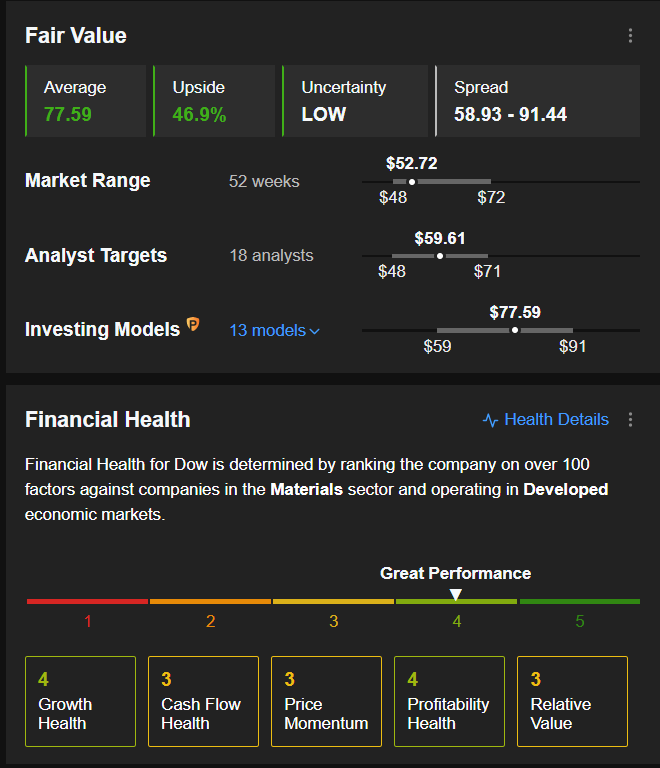

Secondo un sondaggio di Investing.com, 20 analisti su 23 reputano il titolo ‘outperform’ o ‘hold’, con un price target medio di circa 60 dollari.

Il fair value medio per il titolo secondo InvestingPro è di 77,59 dollari, con un potenziale rialzo del 47%.

Chesapeake Energy

Chesapeake Energy (NASDAQ:CHK), uscita dalla bancarotta nel febbraio 2021, ha avuto un’ottima performance nel fiorente settore energetico quest’anno, grazie ai prezzi più alti del gas naturale.

Le azioni della società con sede ad Oklahoma City, Oklahoma, sono schizzate di circa il 52% nel 2022, battendo di gran lunga gli indici Dow Jones Industrial Average e S&P 500.

Il massimo storico di CHK è 105 dollari, raggiunto il 31 maggio di quest’anno, ma, malgrado la forte performance sull’anno in corso, vale la pena tenerlo per via dei piani di restituzione del denaro in eccesso agli azionisti.

La compagnia energetica, che ha {{erl-259||registrato} una crescita yoy a tre cifre per quanto riguarda profitti e ricavi del Q2, ha alzato il dividendo annuo del 10%, grazie all’aumento dei flussi di cassa disponibili ed al rapido miglioramento del bilancio. Offre un rendimento di ben il 10%. Di recente, inoltre, la società ha raddoppiato il programma di riacquisto azioni a 2 miliardi di dollari.

Chesapeake ha un PE relativamente basso, di 7,8, rispetto a rivali come EOG Resources (NYSE:EOG), Pioneer Natural Resources (NYSE:PXD), e Continental Resources (NYSE:CLR).

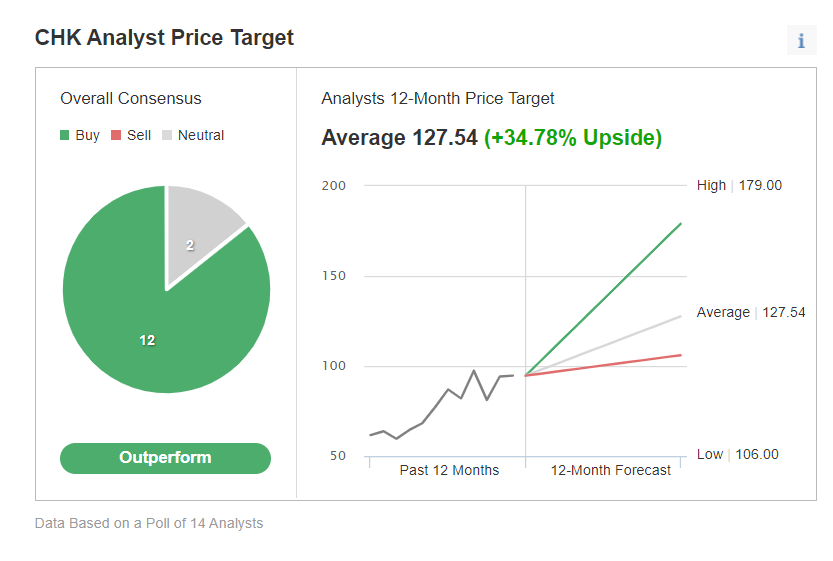

La maggior parte degli analisti resta rialzista, in base ad un sondaggio Investing.com, da cui emerge che 12 su 14 considerano il titolo un “buy”, con un price target medio di 127,54 dollari.

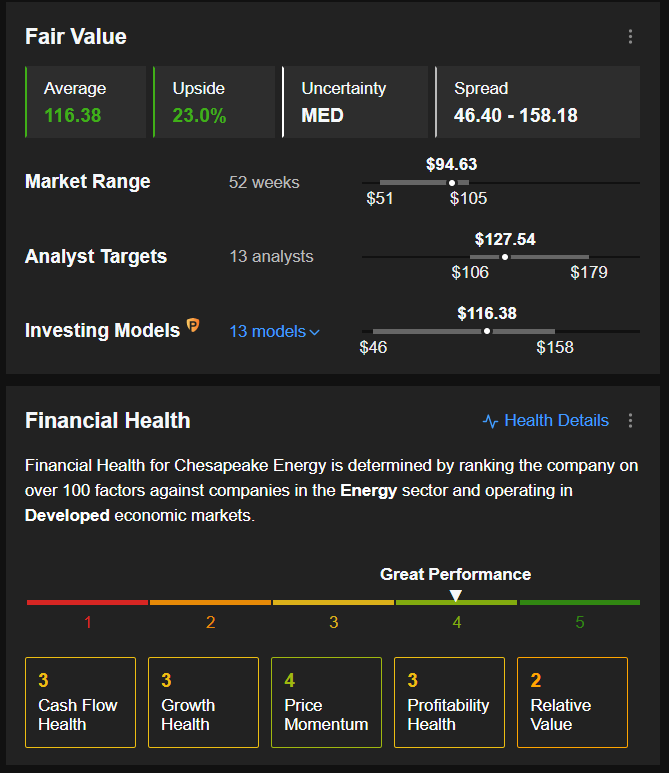

Secondo il modello Investing Pro, ha un fair value di 116,38 dollari.

Nota: Al momento della scrittura, Jesse ha una posizione sul titolo CHK. Le opinioni presentate in questo articolo sono unicamente l’idea dell’autore e non devono essere considerate un consiglio di investimento.