- Cominciano ad emergere segnali che il possente rally dei titoli petroliferi si sta spegnendo

- Malgrado alcuni problemi a breve termine, le maggiori compagnie petrolifere al mondo sono diventate una scommessa più sicura

- Le compagnie petrolifere sono ricche sfondate e ne beneficeranno gli investitori, tramite dividendi e riacquisti di azioni

I titoli petroliferi sono stati uno dei rari lati positivi nel mercato azionario globale quest’anno. Il Vanguard Energy Index Fund ETF (NYSE:VDE) è schizzato del 48,9% quest’anno, superando di gran lunga l’indice di riferimento S&P 500, sceso di circa il 14% nello stesso periodo. L’ETF ha guadagnato circa il 71% nello scorso anno.

Tuttavia, dopo questi fortissimi rialzi, alcuni segnali indicano che il rally potrebbe stare per spegnersi. I prezzi del greggio hanno perso circa un terzo del loro valore da giugno, cancellando tutti i guadagni registrati dopo l’invasione russa dell’Ucraina. In scia a questo calo, VDE ha perso circa il 15% dal massimo di giugno.

L’inversione di rotta è stata innescata dalle crescenti probabilità di una recessione globale tra l’aumento dei tassi di interesse e l’indebolimento della domanda dalla Cina, dove le autorità continuano ad imporre severi lockdown per impedire la diffusione del COVID-19.

Sebbene sia difficile prevedere la direzione futura dei mercati petroliferi considerate tutte le variabili in gioco, sono ancora bullish su alcuni titoli energetici, che restano considerevolmente più economici rispetto ai rivali dell’S&P 500 in base al rapporto prezzo/utili forward.

Inoltre, i titoli petroliferi offrono un rifugio dal crescente rischio di un’escalation delle ostilità tra Russia ed Ucraina.

Una scommessa molto più sicura

Il risultato di questo improvviso cambio di prospettiva dopo la distruzione della domanda al picco della pandemia di COVID-19 è che le maggiori compagnie petrolifere al mondo sono diventate una scommessa molto più sicura per gli investitori a lungo termine rispetto a prima della pandemia.

Evidenziando questi aspetti positivi per il settore energetico, in una recente nota Goldman Sachs scrive che “il punto giusto” per i titoli energetici è un prezzo di circa 90 dollari al barile per il Brent sul lungo termine. I future del Brent al momento oscillano intorno ai 90 dollari, attestandosi a 94,36 dollari al barile ieri.

La nota di Goldman Sachs aggiunge:

“Se ci sarà questa media nella maggior parte dei prossimi 5-10 anni, i titoli energetici riusciranno a recuperare quasi un decennio di performance perduta”.

Un altro solido motivo per possedere i titoli energetici è che queste compagnie stanno letteralmente nuotando nell’oro e questo continuerà ad avvantaggiare gli investitori, sottoforma di dividendi e riacquisti di azioni. L’impennata dei prezzi di petrolio e gas ha spinto le operazioni delle società energetiche, con gli operatori upstream che si preparano a riportare i flussi di cassa disponibili più alti di sempre, ben 1,4 mila miliardi di dollari quest’anno, in base ad un recente report di Deloitte.

Ma come approfittare di questa corsa rialzista a lungo termine dei titoli energetici?

Puntando sulle compagnie con flussi di entrate diversificati e ben posizionate per sopportare futuri downturn. Mi piacciono Exxon Mobil Corp (NYSE:XOM) e Chevron Corp (NYSE:CVX), le più grandi società nordamericane di petrolio e gas naturale, che hanno entrambe registrato i profitti più alti di sempre nello scorso trimestre.

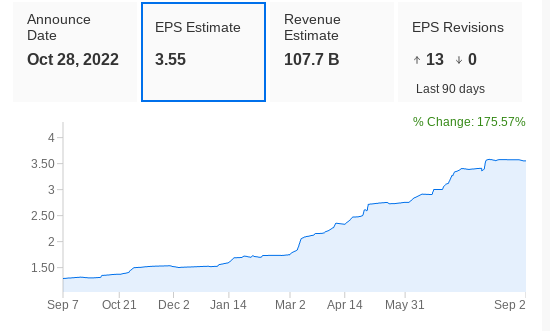

Stime sugli utili di Exxon Mobil

Fonte: InvestingPro

Il mese scorso Exxon ha reso noto che le scorte energetiche globali resteranno tese e costose nell’immediato futuro. Chevron, intanto, ha promesso agli investitori un enorme aumento dei riacquisti di azioni, avvertendo però che il costo degli affari salirà.

Chevron, che ha alzato il piano di riacquisto azioni a 15 miliardi di dollari, è irremovibile nell’idea che le ricompense degli azionisti debbano essere pagate costantemente durante i cicli volatili delle materie prime, senza ridurle quando i prezzi degli energetici scendono.

Un altro titolo per approfittare della ripresa del settore energetico è la più grande compagnia di servizi petroliferi al mondo, Schlumberger (NYSE:SLB), con le spese in conto capitale trainate dalla domanda globale che probabilmente innescheranno un eccezionale ciclo di crescita pluriennale.

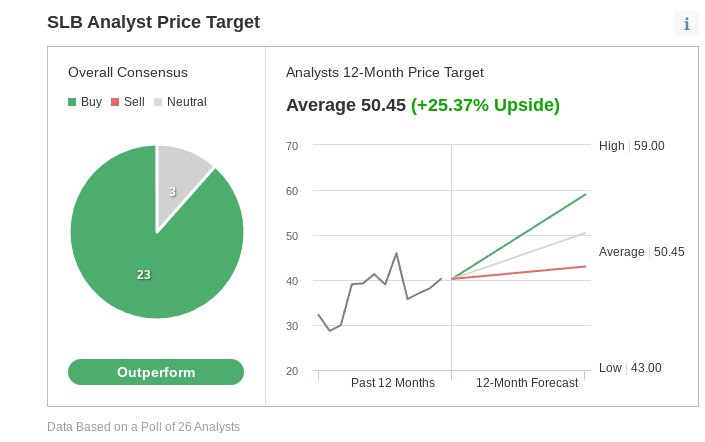

Fonte: Investing.com

Il titolo SLB ha guadagnato oltre il 30% quest’anno, ma gli analisti resteranno bullish, con più dell’85% che assegna un rating buy. Il price target su 12 mesi implica un balzo del 25% dai livelli attuali.

Morale della favola

I titoli energetici, compresi XOM, CVX e SLB, restano allettanti nonostante i prezzi del petrolio siano scesi dal picco quest’anno. Queste società hanno rimpolpato le loro finanze nell’attuale corsa rialzista, espandendo la capacità di sopportare future downturn e continuare a ricompensare gli investitori tramite dividendi e riacquisti di azioni.

Nota: L’autore possiede azioni Exxon.

Quali azioni da considerare per il tuo prossimo trade?

Poteri di calcolo dell’IA nel mercato azionario italiano. I ProPicks IA di Investing.com stanno vincendo i portafogli azionari scelti dall’IA per Italia, USA e altri entusiasmanti mercati in giro per il mondo. La nostra migliore strategia, Tech Titans, ha quasi doppiato l’S&P 500 nel 2024 - uno degli anni più rialzisti della storia. E Le Migliori Italiane, pensato per una grande esposizione, sta mostrando rialzi del +560% con 10 anni di performance back-tested. Quale azione in Italia sarà la prossima a schizzare?

Sblocca i ProPicks AI