Questo articolo è stato scritto in esclusiva per Investing.com

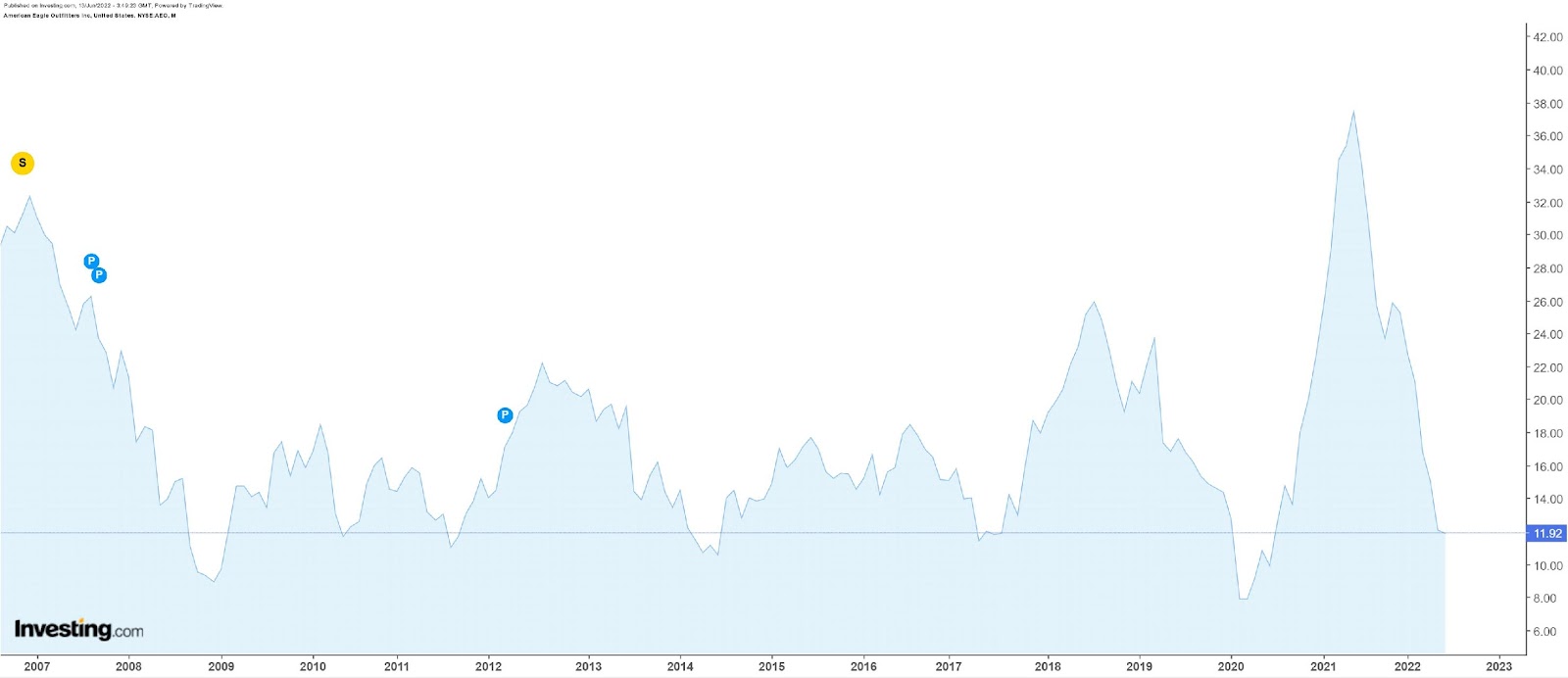

Non ci vuole un esperto di analisi tecnica per considerare bullish il grafico a lungo termine di American Eagle Outfitters (NYSE:AEO):

Quando le azioni di AEO, distributore di abbigliamento, accessori e prodotti per la cura della persona, sono scese sotto la chiusura di venerdì di 11,92 dollari, la storia ha definito il titolo un buy. Non solo la storia: al momento sembrano esserci forti fondamentali e solidi argomenti a favore delle azioni.

Ma, riprendendo un vecchio detto dei mercati, stavolta potrebbe essere diverso. I margini di profitto di American Eagle sembrano destinati ad un brusco ribasso, il contesto macroeconomico rischia di peggiorare e il bilancio del distributore non è poi così forte.

Sul lungo termine, il titolo AEO appare ancora promettente. Ma, nonostante quello che dice il grafico, persino a 12 dollari probabilmente non c’è fretta di fiondarvisi, ancora.

L’impennata dell’anno fiscale 2021

Il 2021 è stato un anno straordinario per i distributori, e forse sorprendentemente. Nel report di American Eagle sul quarto trimestre fiscale 2021 (terminato il 29 gennaio di quest’anno) c’è una parte che dimostra quanto sia stato vantaggioso il contesto.

I profitti lordi di 2,0 miliardi di dollari sono balzati del 73% dagli 1,1 miliardi dell’anno fiscale 2020. L’espansione dei margini lordi è stata trainata dalla forte domanda di prodotti, dalle maggiori vendite a prezzo pieno, dalle minori promozioni, dai risparmi sugli affitti, dall’efficienza delle consegne ai clienti e dalle iniziative di ottimizzazione delle scorte.

Vale la pena analizzare i fattori responsabili dello straordinario incremento dei profitti lordi su base annua. “Forte domanda di prodotti”, forse sembra strano nel contesto della pandemia di coronavirus. Potrebbe suggerire che American Eagle ha fatto un buon lavoro nel creare questa domanda tramite assortimenti allettanti.

Nell’anno fiscale 2019, American Eagle ha registrato margini lordi del 35,3%. Nell’anno fiscale 2021, il dato è risultato pari al 39,7%. La differenza di 440 punti base è enorme per un distributore, ed ha portato anche ad una netta espansione dei margini operativi.

I margini operativi di American Eagle nell’anno fiscale 2019 sono stati di appena il 7,3%; due anni dopo, sono del 12%. Di conseguenza, nonostante le spese da interessi all’inizio della pandemia, gli utili per azione rivisti sono schizzati. Gli EPS rivisti sono stati di 1,48 dollari nell’anno fiscale 2019, dopo anni di crescita minima. Nell’anno fiscale 2021, gli EPS rivisti di American Eagle sono stati di 2,19 dollari, quasi il 50% in più.

I margini sono diretti verso il basso

Il problema, tuttavia, è che margini del 12% sono insostenibili.

Dopo il Q4, AEO ha stimato margini operativi compresi tra 550 e 600 milioni di dollari, suggerendo margini ancora sopra il 10%. Dopo il Q1, la società ha dichiarato solo che gli utili sarebbero stati superiori a 314 milioni di dollari raggiunti nell’anno fiscale 2019. Ciò a sua volta suggerisce margini intorno al livello del 7% di tre anni fa, e forse peggio.

L’ipotesi per il titolo AEO

C’è una notevole differenza tra AEO a 12 dollari nel 2022 e il titolo a 12 dollari nel 2020, o nel 2017, o nel 2014: l’economia. Nel 2020 c’è stata una recessione, è vero, ma è stata la più corta di sempre. A parte questo, il macro-contesto era a favore di AEO.

Difficilmente stavolta sarà così. L’inflazione è un problema ovvio. L’accumulo di scorte e la forte domanda di viaggi ed esperienze suggeriscono che i consumatori preferiscono spendere soldi per fare cose, piuttosto che per possedere cose. In effetti, dopo gli ultimi 24 mesi, probabilmente ne possiedono più che a sufficienza.

Se l’economia dovesse cambiare rotta, o anche se le spese per la distribuzione restassero deboli, un prezzo economico per il titolo non basterà. E soprattutto, il prezzo del titolo non sembrerà poi così economico. Di nuovo, con la gestione che stima margini nel range del 7% quest’anno, una ulteriore pressione di appena 100 punti base farà scendere gli utili per azione di quasi il 20% (in quanto i costi di interesse sono fissi). Il multiplo P/E passerà quindi a circa 11x, nel range in cui AEO era generalmente scambiato prima della pandemia.

Quindi è possibile che il mercato abbia sforato. È possibile che gli investitori ancora una volta entrino a questi livelli. Ma non si tratta di un sell-off dovuto solo ad un mercato nervoso, o di uno che ha lasciato il titolo AEO ad una valutazione che non ha senso. Ci sono problemi reali e un margine operativo del 7% suggerisce poca ammortizzazione per gestirli. Stavolta potrebbe davvero essere diverso.

Nota: Al momento della scrittura, Vince Martin non ha posizioni su nessuno dei nomi menzionati.

***

Alla ricerca di nuove idee? Su InvestingPro+ potete trovare:

- I dati finanziari di qualunque società relativi agli ultimi 10 anni

- Punteggi sulla salute finanziaria in termini di redditività, crescita ed altro

- Un fair value calcolato da decine di modelli finanziari

- Un rapido confronto con i rivali

- Grafici su fondamentali e performance

E molto altro. Tutti i dati chiave velocemente, per poter prendere una decisione informata, grazie ad InvestingPro+. Scopri di più »

Quali azioni da considerare per il tuo prossimo trade?

Poteri di calcolo dell’IA nel mercato azionario italiano. I ProPicks IA di Investing.com stanno vincendo i portafogli azionari scelti dall’IA per Italia, USA e altri entusiasmanti mercati in giro per il mondo. La nostra migliore strategia, Tech Titans, ha quasi doppiato l’S&P 500 nel 2024 - uno degli anni più rialzisti della storia. E Le Migliori Italiane, pensato per una grande esposizione, sta mostrando rialzi del +560% con 10 anni di performance back-tested. Quale azione in Italia sarà la prossima a schizzare?

Sblocca i ProPicks AI