- Pubblicazione del report sugli utili del Q2 2022 oggi, martedì 25 gennaio, dopo la chiusura dei mercati

- Previsioni sulle entrate: 50,65 miliardi di dollari

- Previsioni utili per azione: 2,31 dollari

Gli investitori probabilmente vedranno un pattern di crescita familiare quando Microsoft (NASDAQ:MSFT) pubblicherà il suo ultimo report sugli utili dopo la chiusura di Wall Street oggi: il software cloud del colosso del tech avrà alimentato vendite robuste ed un’espansione dei profitti.

I risultati trimestrali della società di Redmond, Washington, hanno battuto le stime sugli utili degli analisti negli ultimi 11 trimestri di fila, dimostrando il successo della strategia dell’amministratore delegato Satya Nadella di focalizzarsi sul cloud computing, che offre archiviazione dati ed applicazioni per le aziende.

Dall’ultimo report sugli utili ad ottobre è emerso che le vendite di Azure ed altri servizi cloud sono salite del 50%, poco meno del 51% del trimestre precedente. Microsoft sta registrando circa il 70% dei margini lordi sulle vendite cloud ad aziende, una cifra che molti dirigenti di Wall Street possono solo sognare.

Il titolo di Microsoft è balzato di oltre il 50% l’anno scorso, segnando ritorni positivi per il decimo anno di fila, nonché un rialzo a due cifre per il nono anno consecutivo.

Tuttavia, sul breve termine, Microsoft ed altri titoli ad alta crescita sono sotto pressione, perché l’aumento dei tassi di interesse riduce il loro appeal di investimento. Nel 2022 le azioni MSFT sono crollate di circa il 12%, in linea con il generale sell-off dei titoli tech.

I ricavi da Office 365 ai clienti aziendali sono aumentati del 23% nel primo trimestre fiscale 2022 della società, grazie alle funzionalità avanzate del software. Chiaramente, oltre al segmento cloud in cui Microsoft compete con Amazon (NASDAQ:AMZN) ed Alphabet (NASDAQ:GOOGL), anche le vendite degli storici segmenti della società sono in espansione.

La redditività da questi servizi dovrebbe espandersi ulteriormente grazie agli aumenti di prezzo. Il costo di un tipo di abbonamento, quello premium per Office 365 E5, salirà del 9% al mese ad utente a partire dal 1° marzo, mentre il prezzo del più conveniente Office 365 E1 aumenterà del 25%.

Gli abbonamenti commerciali ad Office 365 hanno rappresentato circa il 18% dei ricavi di Microsoft nell’anno fiscale terminato il 30 giugno. In base alle stime degli analisti, la mossa porterà altri 5 miliardi di dollari ai ricavi entro il 2022.

Acquisizioni compulsive

Grazie allo slancio della liquidità e degli utili, Microsoft prepara il terreno alla crescita futura acquisendo aggressivamente società che possano migliorare il suo già forte vantaggio competitivo e la sua offerta. Ad esempio, questo mese, l’azienda ha deciso di acquisire Activision Blizzard (NASDAQ:ATVI) in un accordo tutto in denaro valutato circa 75 miliardi di dollari, la sua più grande acquisizione finora, per espandere ulteriormente il suo segmento videogiochi.

Questo accordo, che dovrebbe essere chiuso il prossimo anno, contribuirà ad aumentare l’appeal della sua console Xbox, portando Microsoft sui mercati in rapida crescita dei giochi per dispositivi mobili e del metaverso: diventerà così la terza società di videogiochi più grande del mondo.

Secondo FactSet, gli analisti stimano che le vendite di Activision nel 2021 abbiano totalizzato 8,7 miliardi di dollari, mentre Microsoft ha riportato 15,4 miliardi di dollari di ricavi da videogiochi nell’anno fiscale terminato a giugno, pari al 9% delle sue vendite totali.

L’anno scorso, Microsoft ha effettuato la sua seconda più grande acquisizione, spendendo 16 miliardi di dollari per la società di intelligenza artificiale Nuance Communications (NASDAQ:NUAN), per conquistare una fetta del mercato sanitario.

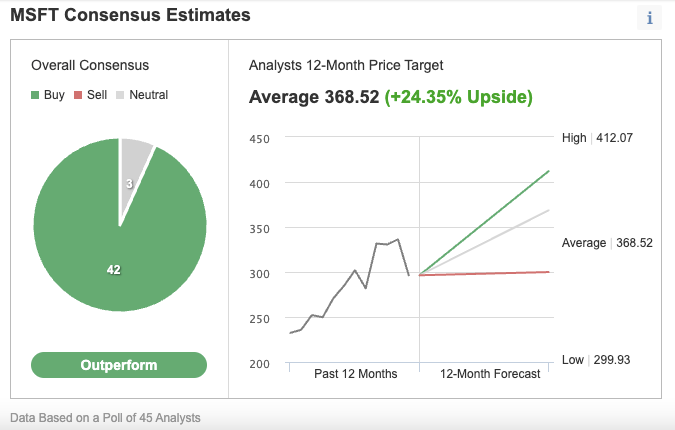

Queste iniziative di crescita, insieme alla posizione dominante nel segmento cloud, rendono Microsoft un candidato ideale per gli investitori a lungo termine. In effetti la maggior parte degli analisti intervistati ha assegnato a MSFT un rating buy.

Grafico: Investing.com

Su 45 analisti che coprono Microsoft intervistati da Investing.com, 45 danno un rating outperform, con un prezzo obiettivo medio su 12 mesi di 368,52 dollari, che implica un potenziale di rialzo del 24%.

Morale della favola

La pubblicazione degli utili di Microsoft nel corso della giornata probabilmente mostrerà che la società resta in una fase di forte crescita, grazie alla sua attività di cloud computing. L’attuale debolezza del titolo offre una buona opportunità agli investitori a lungo termine.