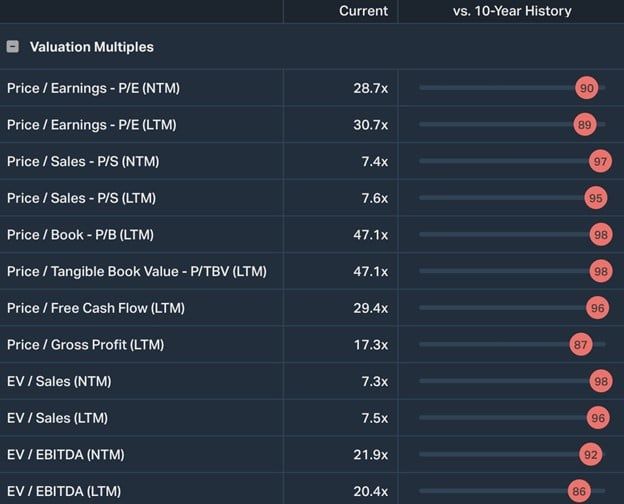

Le valutazioni di Apple (NASDAQ:AAPL) sono vicine ai livelli più costosi degli ultimi dieci anni. Considerate che i premi di valutazione odierni si collocano in un contesto di rendimenti obbligazionari privi di rischio molto più elevati rispetto alla maggior parte dei dieci anni precedenti.

Apple ha una capitalizzazione di mercato di 2.800 miliardi di dollari. Supponendo che il rapporto prezzo/utile e i margini rimangano stabili, Apple deve vendere quasi 400 miliardi di dollari di prodotti e servizi ogni anno per mantenere stabile il prezzo delle sue azioni. Per rendersene conto, si consideri che ogni uomo, donna e bambino del pianeta Terra deve spendere circa 45 dollari in prodotti Apple ogni anno.

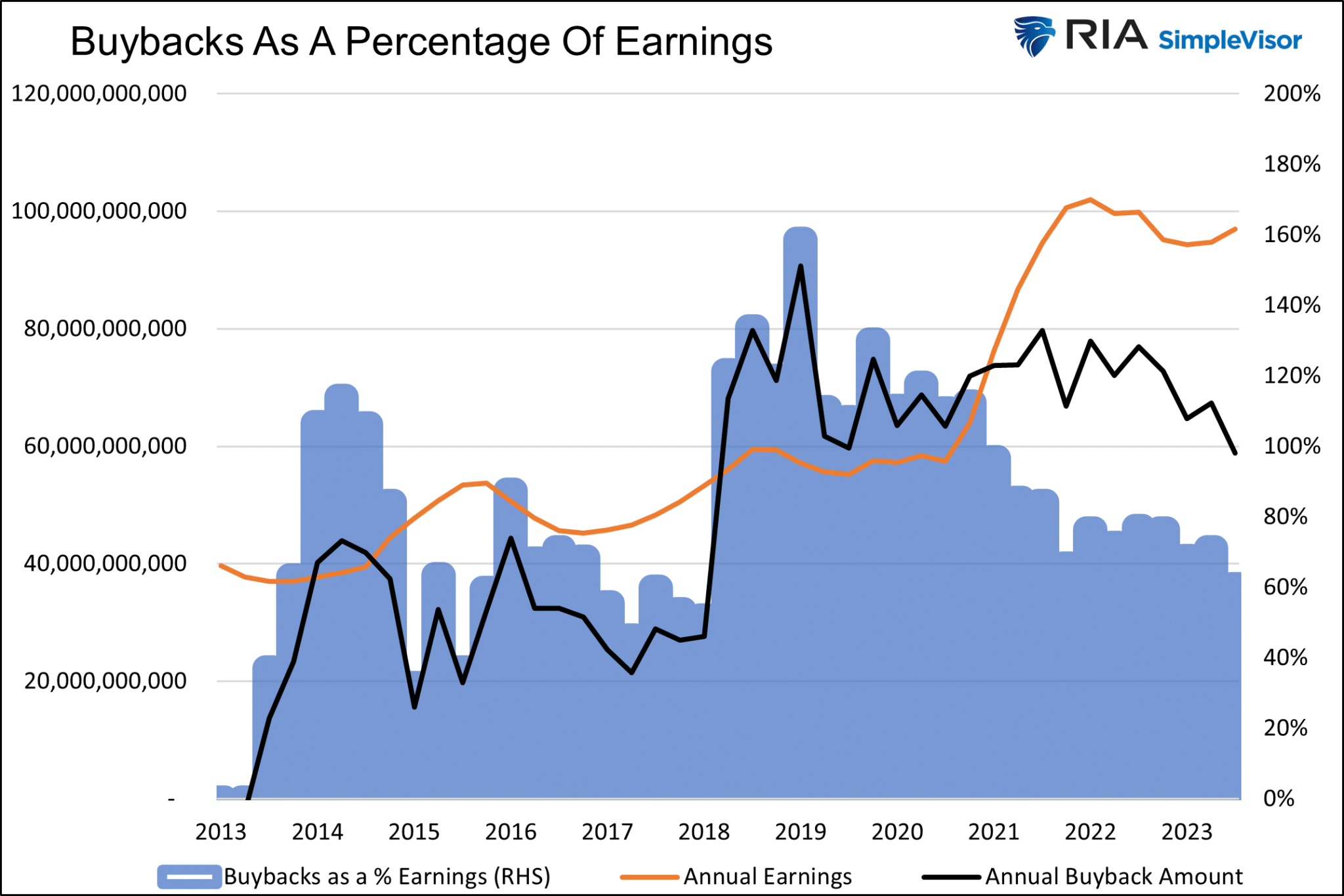

Lo scopo di condividere queste statistiche e il premio di valutazione è quello di contestualizzare la possibilità che Apple possa crescere al tasso di crescita implicito per i suoi investitori. Inoltre, se la crescita degli utili da sola non basta a sostenere un premio di valutazione rispetto a quello del mercato, il continuo ricorso al riacquisto di azioni proprie può sostenere il premio?

Il bilancio di Apple

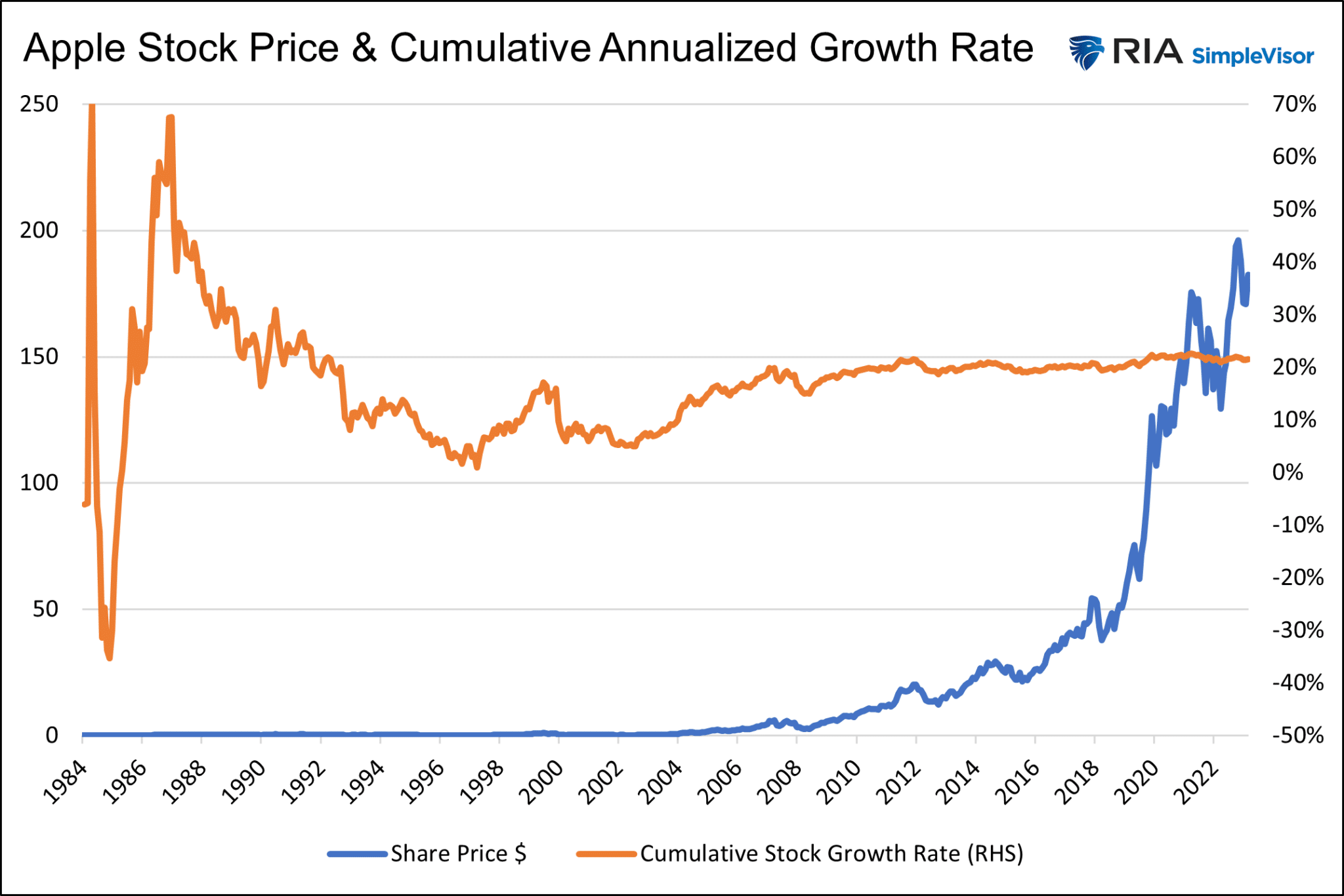

Il grafico seguente mostra che le azioni Apple hanno fornito ai propri investitori un fantastico tasso di crescita annualizzato del 20% negli ultimi 39 anni. È più del doppio del tasso di crescita dell’8,7% registrato dal sito S&P 500 nello stesso periodo.

L’eccezionale sovraperformance rispetto al mercato è giustificata. Dal 1993, gli utili per azione di Apple sono cresciuti a un tasso tre volte superiore a quello dell’S&P 500.

Le tendenze recenti di Apple

Sebbene Apple possa vantare un incredibile record di crescita degli utili e di apprezzamento del prezzo delle azioni, gli investitori attuali devono evitare la tentazione di adagiarsi sui trend precedenti. Devono invece concentrarsi sulle prospettive future.

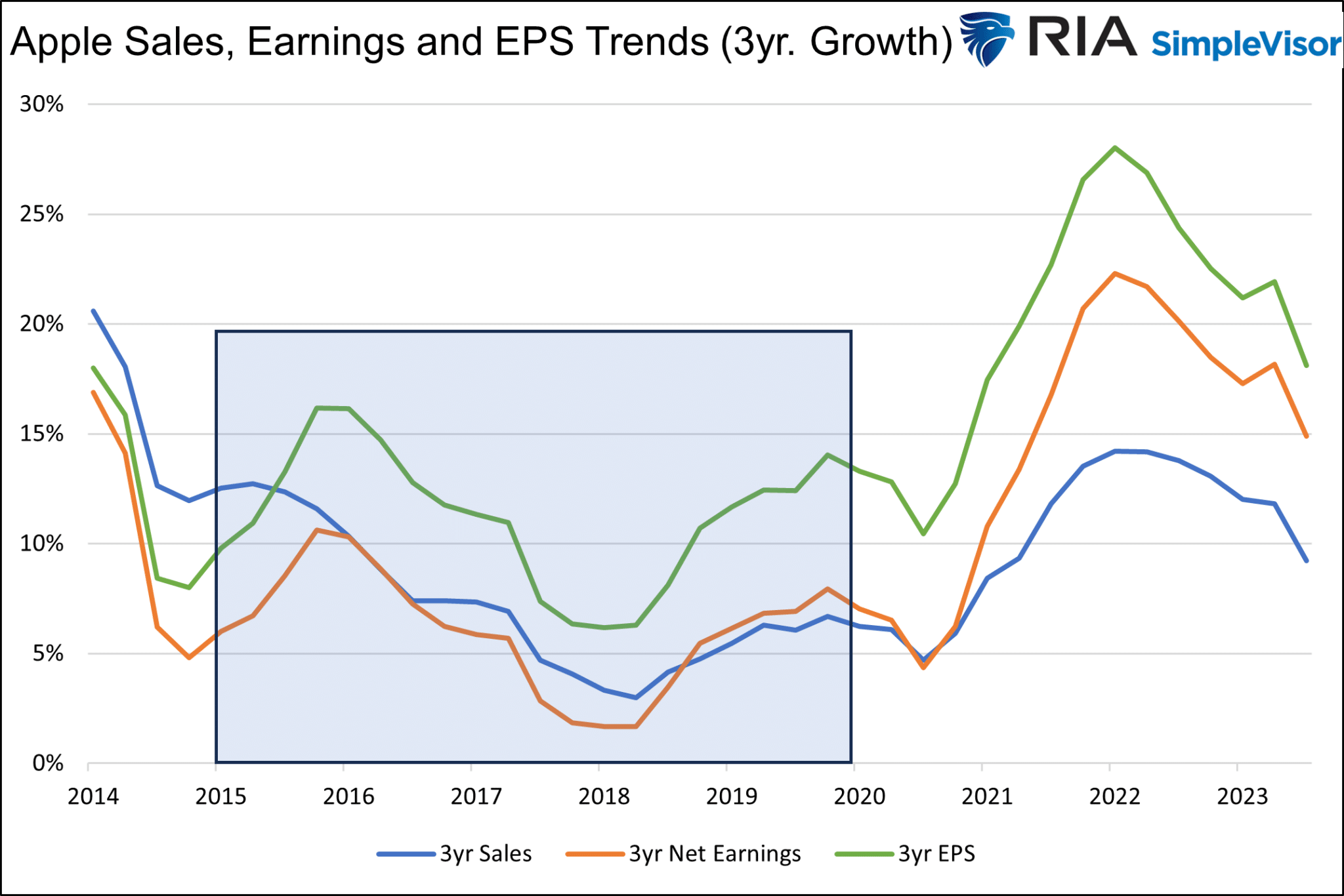

Il grafico seguente mostra i tassi di crescita triennali annualizzati delle vendite, degli utili netti e degli utili per azione. I tassi di crescita recenti sono molto più bassi di quelli passati. Abbiamo troncato il grafico agli ultimi dieci anni per evidenziare meglio le tendenze più recenti.

I guadagni e le vendite sono stati incrementati nel 2021 e 2022 dalla spesa e dall’inflazione causate dal massiccio stimolo fiscale legato alla pandemia. Molte aziende, tra cui Apple, hanno visto aumentare la domanda e hanno potuto ampliare i margini di profitto, dato che l’inflazione era facilmente trasferibile ai clienti.

Tuttavia, la crescita degli utili e delle vendite di Apple sta tornando ai livelli precedenti alla pandemia. Per capire meglio cosa può riservare il futuro, si considerino i cinque anni pre-pandemia evidenziati in blu. In quel periodo, le vendite sono cresciute del 4,2% all’anno. Gli utili netti sono cresciuti del 4,3% e l’EPS del 10,4%.

La magia dei riacquisti di azioni proprie

Il prezzo di un’azione non è significativo. Il titolo Apple viene scambiato a 182 dollari per azione. La sua capitalizzazione di mercato è di circa 2,85 trilioni di dollari. Se l’azienda riacquistasse tutte le azioni tranne una, il suo valore di mercato rimarrebbe invariato, ma il prezzo delle azioni sarebbe di 2,85 trilioni di dollari.

Questo semplice esempio evidenzia quanto possa essere prezioso per gli investitori il riacquisto di azioni.

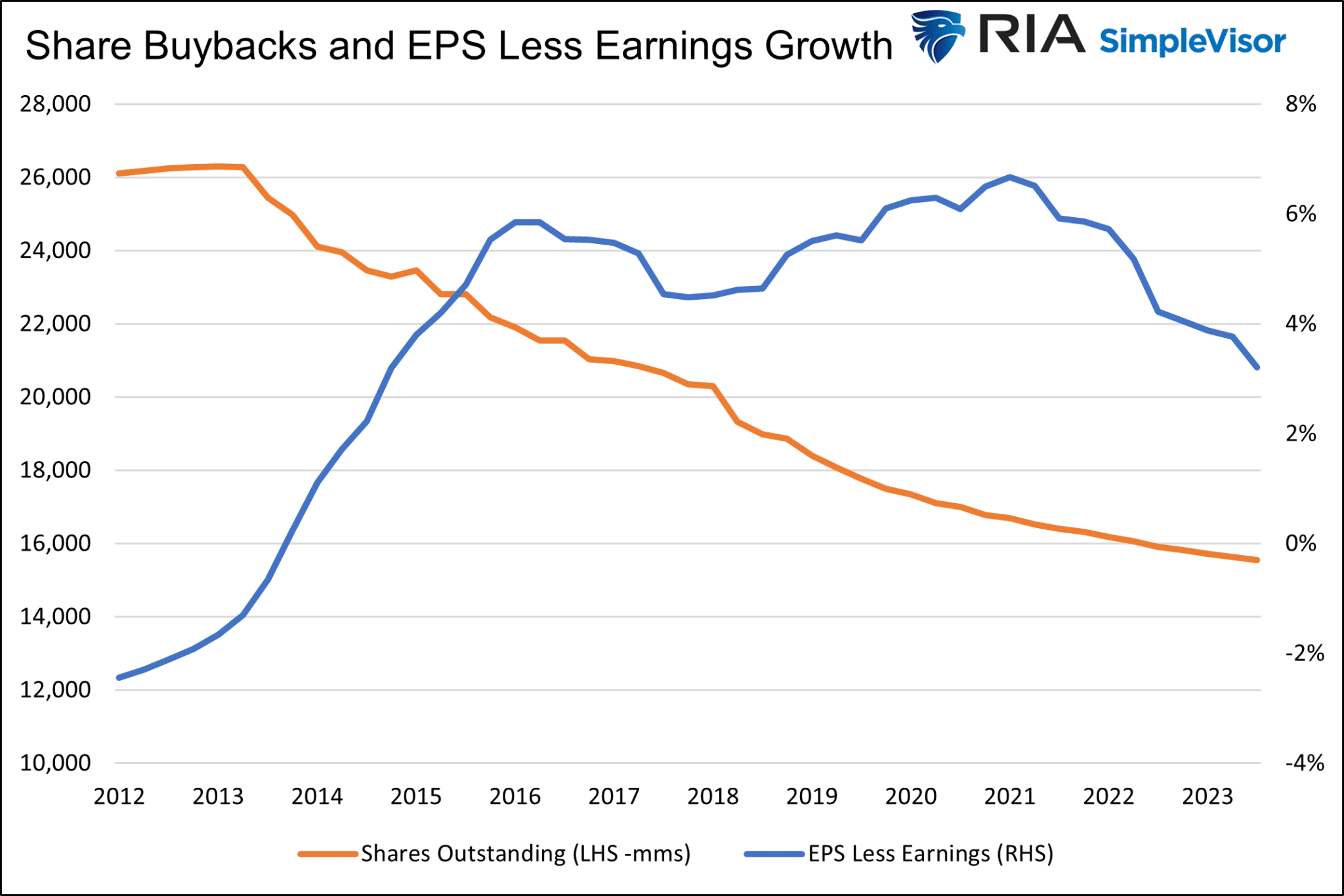

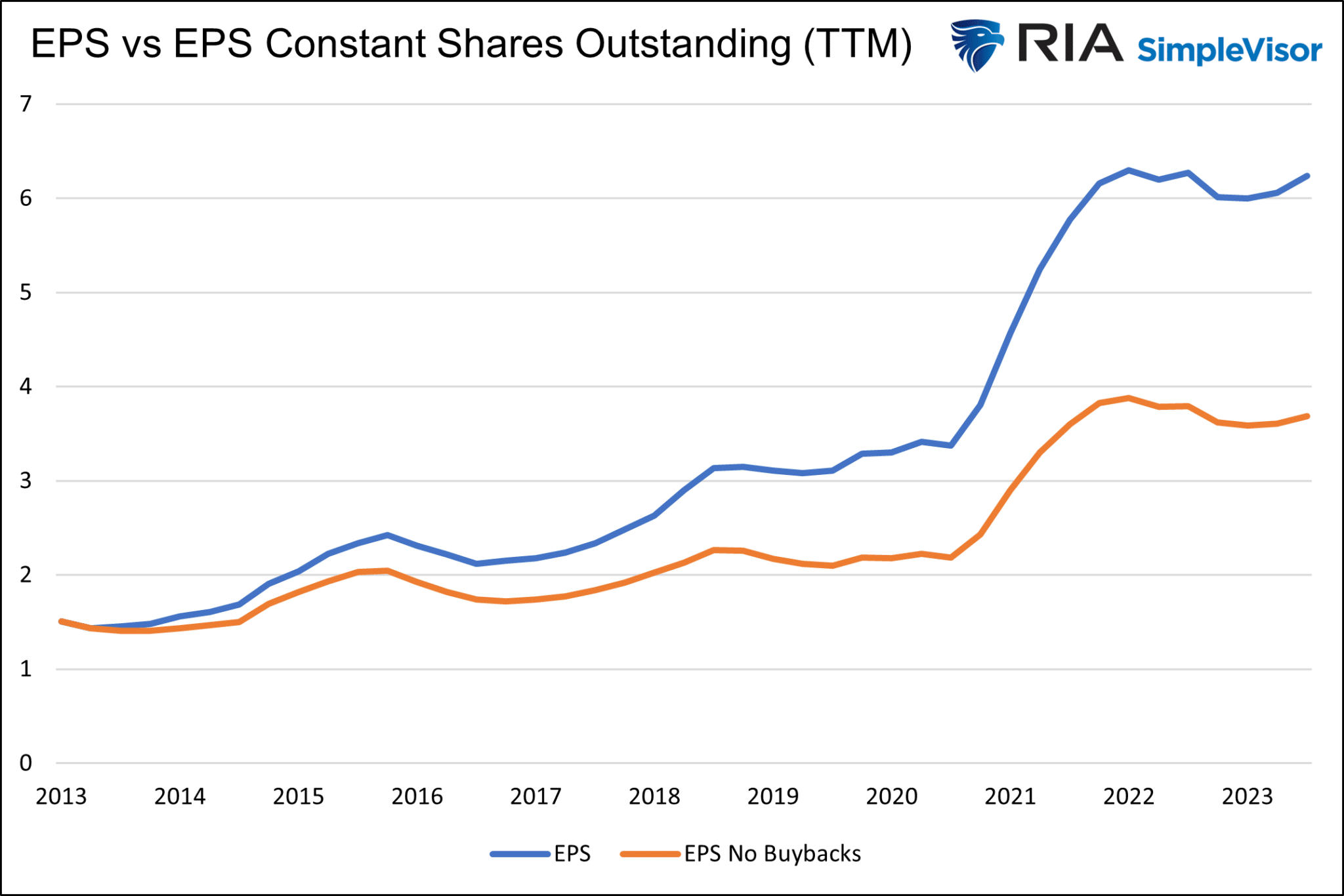

Torniamo al recente andamento dell’EPS, degli utili netti e delle vendite di Apple. L’EPS è cresciuto circa il doppio rispetto alle vendite e agli utili netti. Il grafico seguente spiega come sia stato possibile raggiungere un tale risultato. Una volta che Apple ha iniziato a riacquistare azioni alla fine del 2013, il suo EPS è cresciuto del 4-6% in più rispetto agli utili effettivi.

Il grafico seguente confronta l’EPS annuale di Apple con l’EPS che avrebbe ottenuto se non avesse riacquistato azioni. Il grafico inizia nel 2013, quando Apple ha iniziato a riacquistare azioni in modo aggressivo.

Perché questo premio rispetto al mercato?

Di recente Apple ha registrato una crescita degli utili e delle vendite pari a circa il 5%. Si tratta di un tasso superiore solo dell’1% circa rispetto alla crescita del PIL nominale del 4% circa dal 2017 al 2019. Ma è inferiore al 9% circa di crescita degli utili e delle vendite per azione dell’S&P 500.

Perché gli investitori di Apple sono disposti a pagare un premio per una crescita inferiore alla media?

Apple è un’azienda incredibilmente innovativa e di successo, con una lunga storia di ricompense per gli investitori. Gli investitori sono disposti a pagare per il potenziale futuro di nuovi prodotti e servizi con un enorme potenziale di reddito. È difficile dare un prezzo alla buona volontà degli investitori.

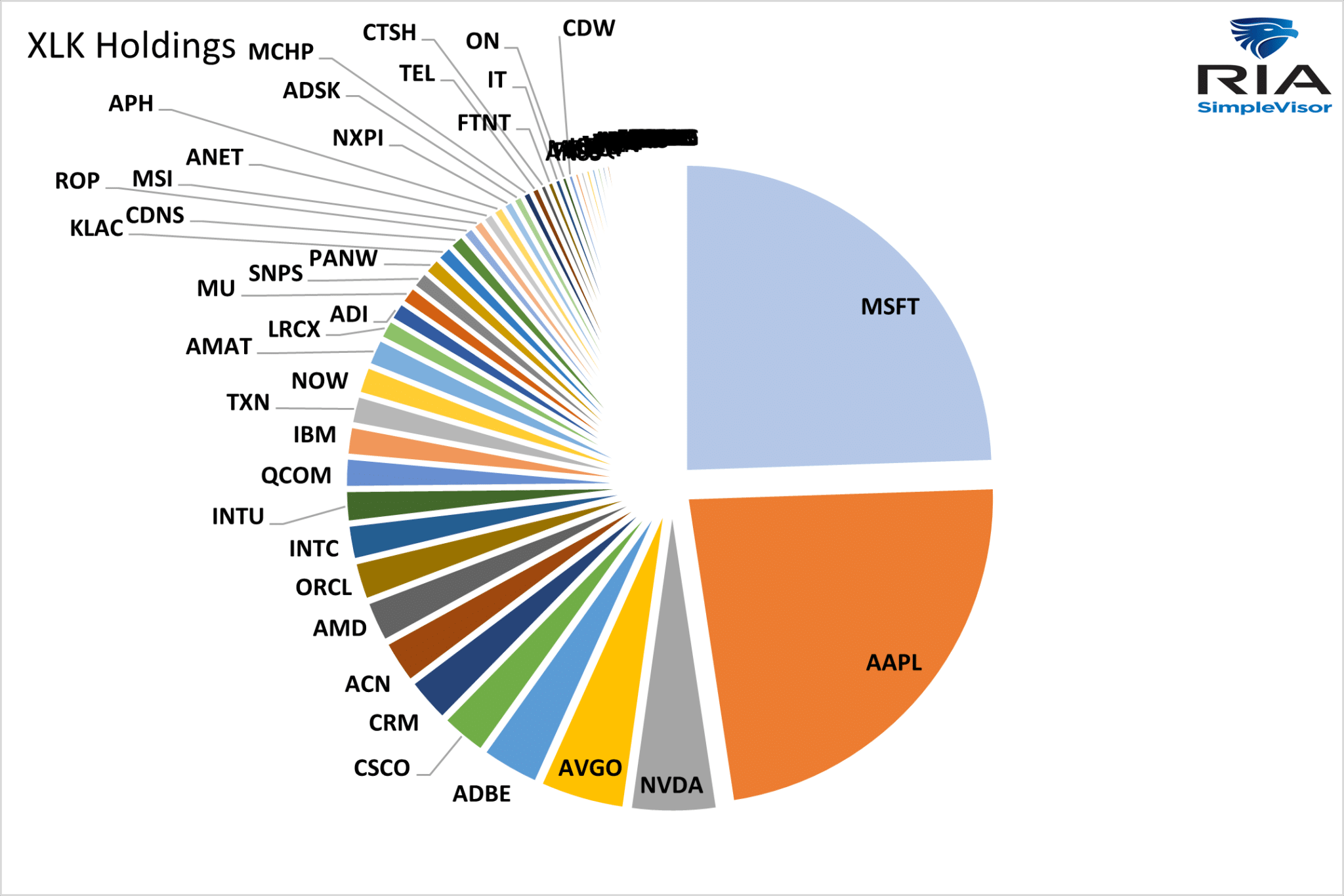

Un secondo motivo è rappresentato dalle strategie di investimento passive. Apple e Microsoft (NASDAQ:MSFT) sono i due titoli più importanti per capitalizzazione di mercato. La maggiore popolarità delle strategie di investimento passive alimenta i titoli a più ampia capitalizzazione di mercato in modo sproporzionato rispetto alle società più piccole.

Considerate le partecipazioni di XLK, l’ETF del settore tecnologico da 52 miliardi di dollari. Apple e Microsoft rappresentano quasi il 50% dell’ETF. Se un investitore acquista 1.000 dollari di XLK, circa 500 dollari andranno ad Apple e Microsoft, mentre le altre 62 società riceveranno il resto.

Infine, l’aspetto più importante è rappresentato dai riacquisti di azioni proprie. Sebbene non sia possibile quantificare il valore dell’innovazione futura, dell’avviamento e delle strategie di investimento passivo, possiamo valutare la capacità di Apple di continuare a effettuare riacquisti.

Finanziamento futuro dei riacquisti

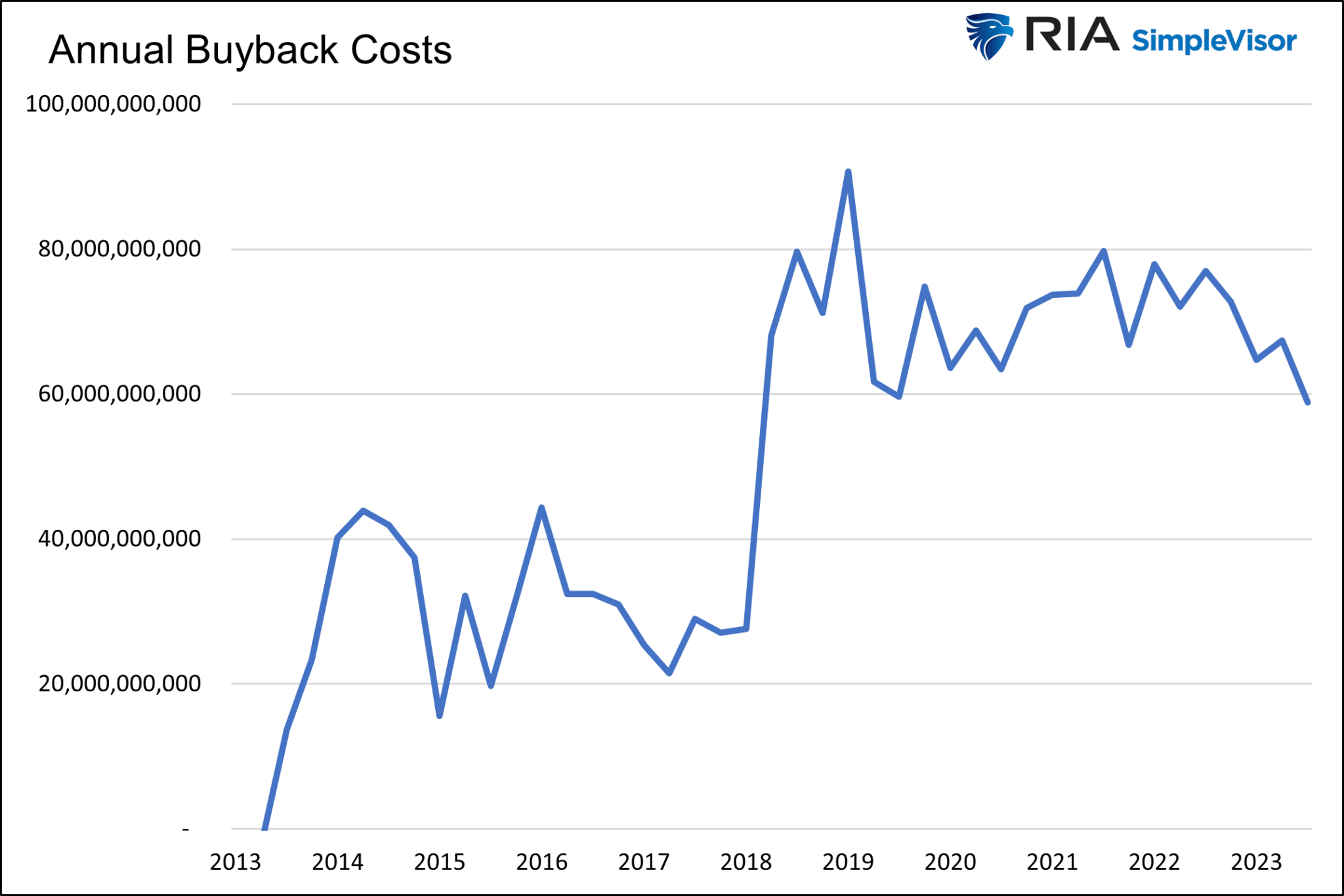

Il grafico seguente mostra che Apple ha speso tra i 60 e gli 80 miliardi di dollari all’anno per i riacquisti di azioni proprie. Tenete a mente questa cifra mentre analizziamo le sue fonti di liquidità per continuare a riacquistare azioni.

Debito, liquidità e utili sono le fonti principali per finanziare i riacquisti.

Riacquisti finanziati dal debito

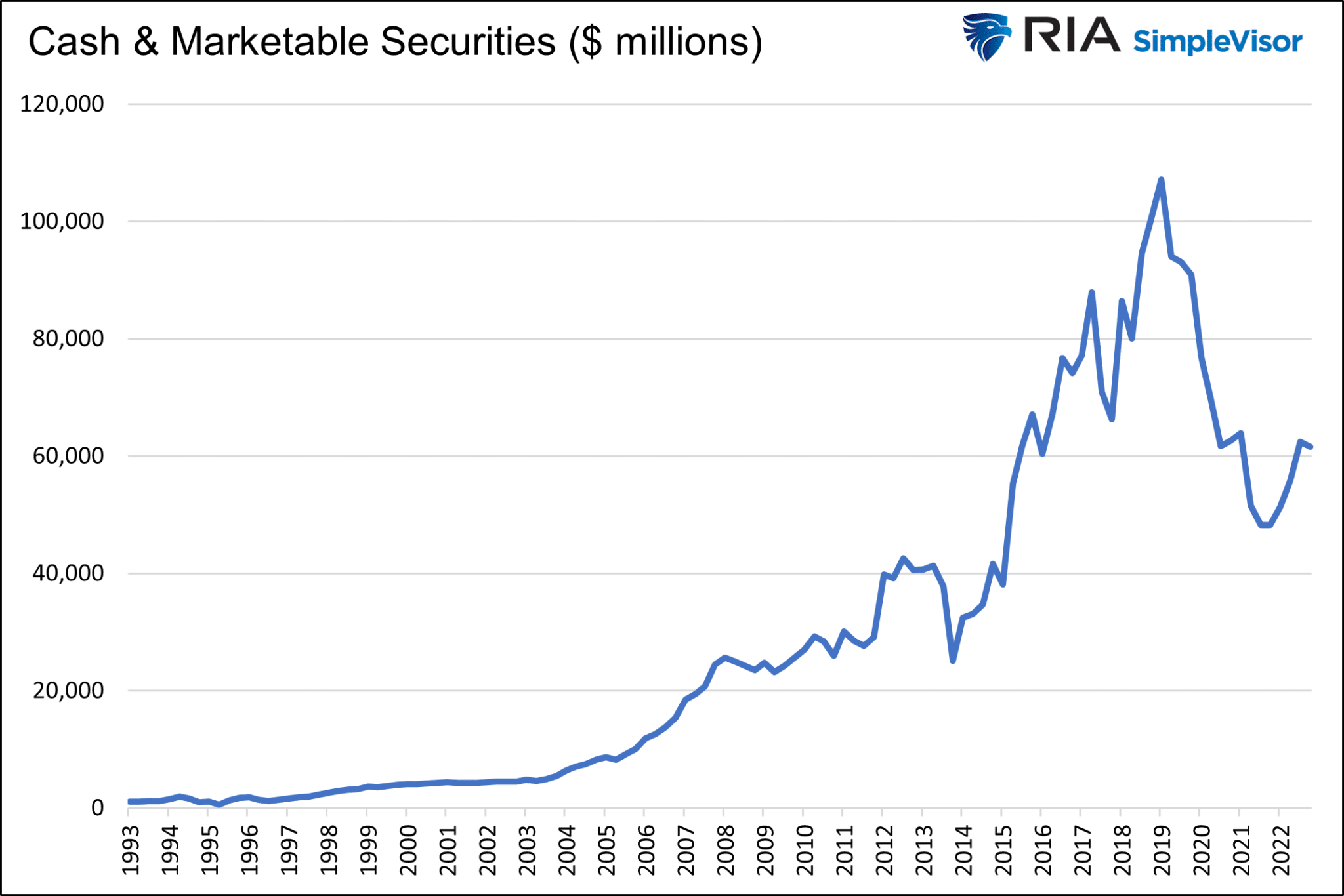

Apple è arrivata sul mercato con la sua prima offerta di debito a lungo termine nel 2013, in concomitanza con l’avvio dei riacquisti di azioni. Il debito di Apple ha raggiunto un picco di 109 miliardi di dollari otto anni dopo. L’utilizzo del debito per finanziare i riacquisti di azioni aveva senso, con tassi di prestito a una cifra molto bassa. Tuttavia, il calcolo è cambiato, con tassi ora al 4% e oltre.

La liquidità e i titoli negoziabili nel bilancio di Apple ammontano a 61,5 miliardi di dollari, circa un anno di potenziale buyback. Pur essendo un’enorme quantità di denaro, è inferiore al picco di 107 miliardi di dollari.

Infine, i guadagni. Apple ha guadagnato circa 100 miliardi di dollari all’anno dal 2021. Anche se dovessero regredire ai livelli pre-pandemia (50-60 miliardi di dollari), gli utili sono sufficienti per continuare a sostenere il programma di riacquisto. Tuttavia, se gli utili vengono impiegati per riacquistare azioni, ciò avviene a scapito degli investimenti in innovazioni e aggiornamenti dei prodotti. Inoltre, Apple paga circa 15 miliardi di dollari all’anno in dividendi, che richiedono anch’essi un finanziamento.

Il grafico seguente mostra che dal 2018 al 2020 Apple ha speso più per i riacquisti di azioni di quanto abbia guadagnato. Per compensare la differenza ha fatto affidamento sul debito e sulla liquidità.

Negli ultimi due anni, i buyback rappresentano solo il 60% degli utili, consentendo alla liquidità di crescere per futuri buyback e investimenti. Quindi, se 100 miliardi di dollari all’anno di utili sono sostenibili, anche senza crescita, 60-80 miliardi di dollari all’anno di buyback sono del tutto possibili. Se gli utili tornano al livello pre-pandemico, sarà necessario ricorrere al debito e alla liquidità. Se i tassi di interesse si mantengono ai livelli attuali, l’indebitamento potrebbe non essere finanziariamente sensato.

In sintesi

A differenza della maggior parte delle aziende “growth”, scommettere su Apple significa scommettere sulla sua capacità di riacquistare azioni. Sembra che Apple possa continuare a riacquistare le proprie azioni con gli utili e la liquidità. In questo modo manterrebbe una crescita degli EPS superiore al mercato, con o senza una crescita degli utili superiore al mercato.

Oltre alla crescita negativa degli utili e ai tassi d’interesse elevati, una tassa sul riacquisto di azioni proprie, come proposto, potrebbe ridurre o eliminare il programma di riacquisto di azioni proprie. Se questa legge dovesse passare o se Apple dovesse ridurre i riacquisti per un altro motivo, la sua valutazione premium potrebbe svanire.