- Il taglio dei tassi della Fed, il dot-plot del FOMC e i commenti di Powell saranno al centro dell’attenzione questa settimana.

- Micron offre un significativo potenziale di rialzo grazie alla robusta crescita degli utili e alla forte domanda di prodotti legati all’intelligenza artificiale.

- Nike deve affrontare sfide crescenti, con fatturati in calo, prospettive prudenti e una domanda di consumo debole che suggeriscono un ulteriore ribasso del prezzo delle azioni.

- Cerchi altre idee di trading? Abbonati qui con il 55% di sconto su InvestingPro… La Cyber Week continua!!!

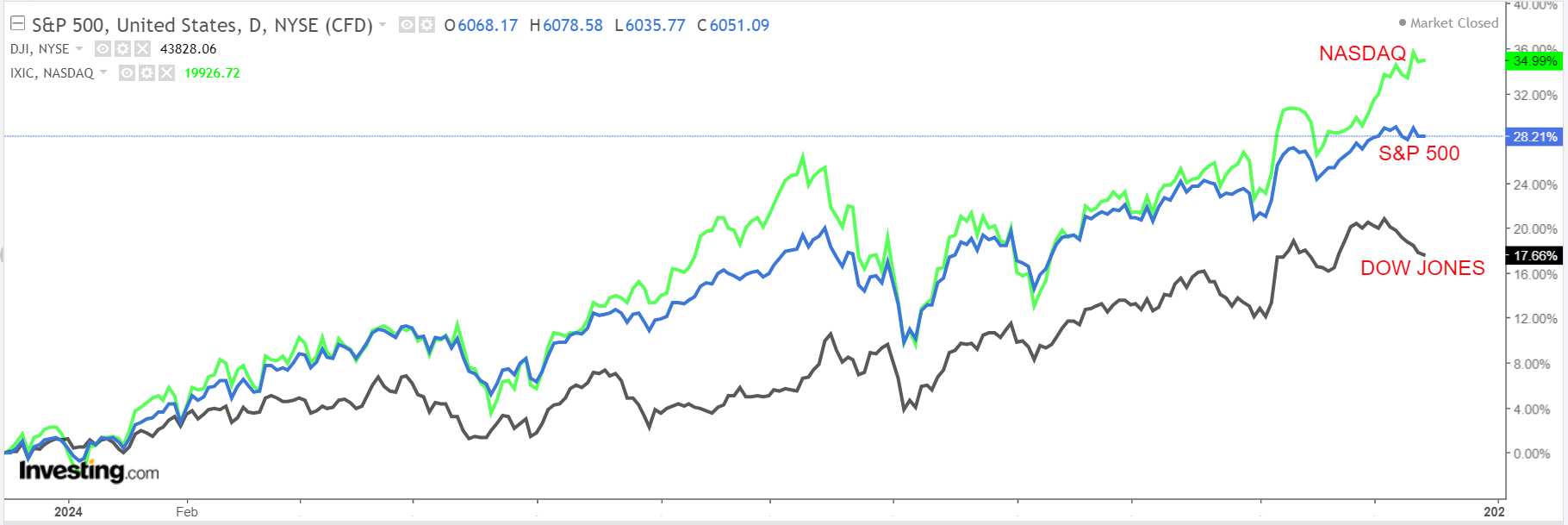

I titoli statunitensi hanno chiuso venerdì in ribasso, con il Dow Jones Industrial Average che ha registrato la più lunga serie di perdite dal 2020, in quanto gli investitori hanno valutato la possibilità che la Federal Reserve tagli i tassi più lentamente il prossimo anno.

Per la settimana, il Dow è sceso dell’1,8%, l’S&P 500 è sceso di circa lo 0,6%, mentre il Nasdaq Composite, nel settore tecnologico, ha guadagnato circa lo 0,3%, assicurandosi la quarta settimana consecutiva di guadagni.

Fonte: Investing.com

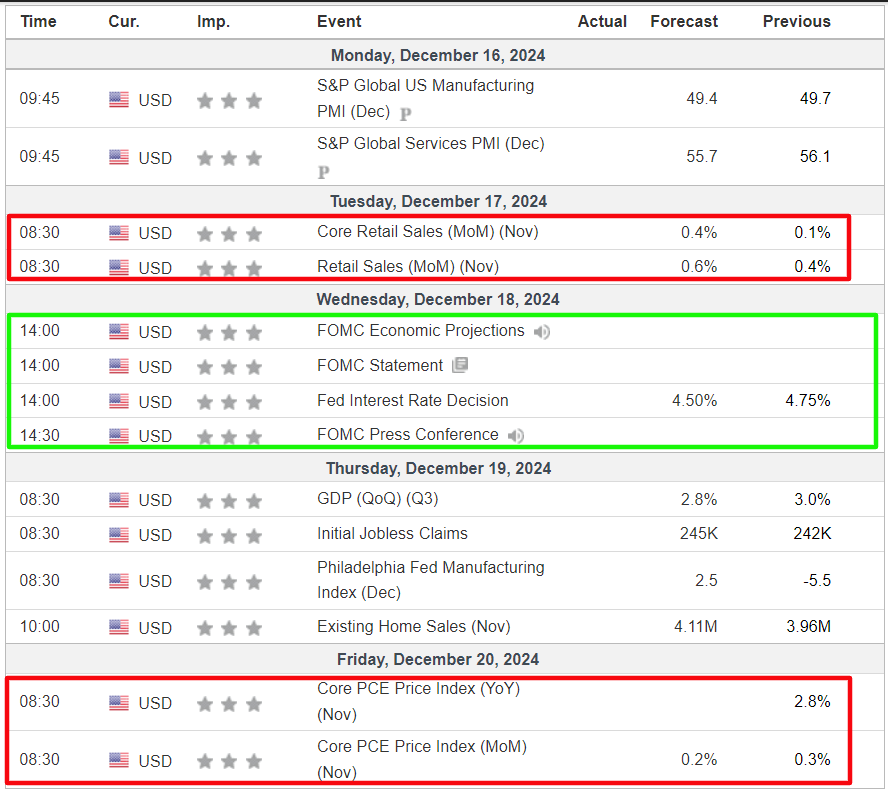

Questa settimana si preannuncia intensa e ricca di eventi di mercato, tra cui l’ultimo vertice di politica monetaria della Fed del 2024. La dichiarazione ufficiale è prevista per mercoledì alle 14:00 ET. Il presidente della Fed Jerome Powell parlerà alle 14:30.

Con un taglio dei tassi di 25 punti base assicurato, gli investitori si concentreranno sulla guida della banca centrale in materia di tassi d’interesse, tra le indicazioni che Powell potrebbe segnalare una pausa nell’allentamento della politica.

Nel frattempo, sul calendario economico, la notizia più importante sarà il report sulle vendite al dettaglio degli Stati Uniti di martedì, che farà ulteriore luce sullo stato di salute dell’economia. Anche la lettura dell’indice dei prezzi delle spese per i consumi personali di novembre, prevista per venerdì, sarà tenuta sotto stretta osservazione.

Fonte: Investing.com

Per quanto riguarda gli utili, sono attesi solo pochi risultati societari, tra cui Nike (NYSE:NKE), FedEx (NYSE:FDX), Micron Technology (NASDAQ:MU), Lennar (NYSE:LEN), General Mills (NYSE:GIS) e Carnival (NYSE:CCL), mentre la stagione degli utili di Wall Street volge al termine.

Indipendentemente dalla direzione che prenderà il mercato, qui di seguito evidenzio un titolo che probabilmente sarà richiesto e un altro che potrebbe subire un nuovo ribasso. Ricordate però che il mio orizzonte temporale è solo per questa settimana, da lunedì 16 a venerdì 20 dicembre.

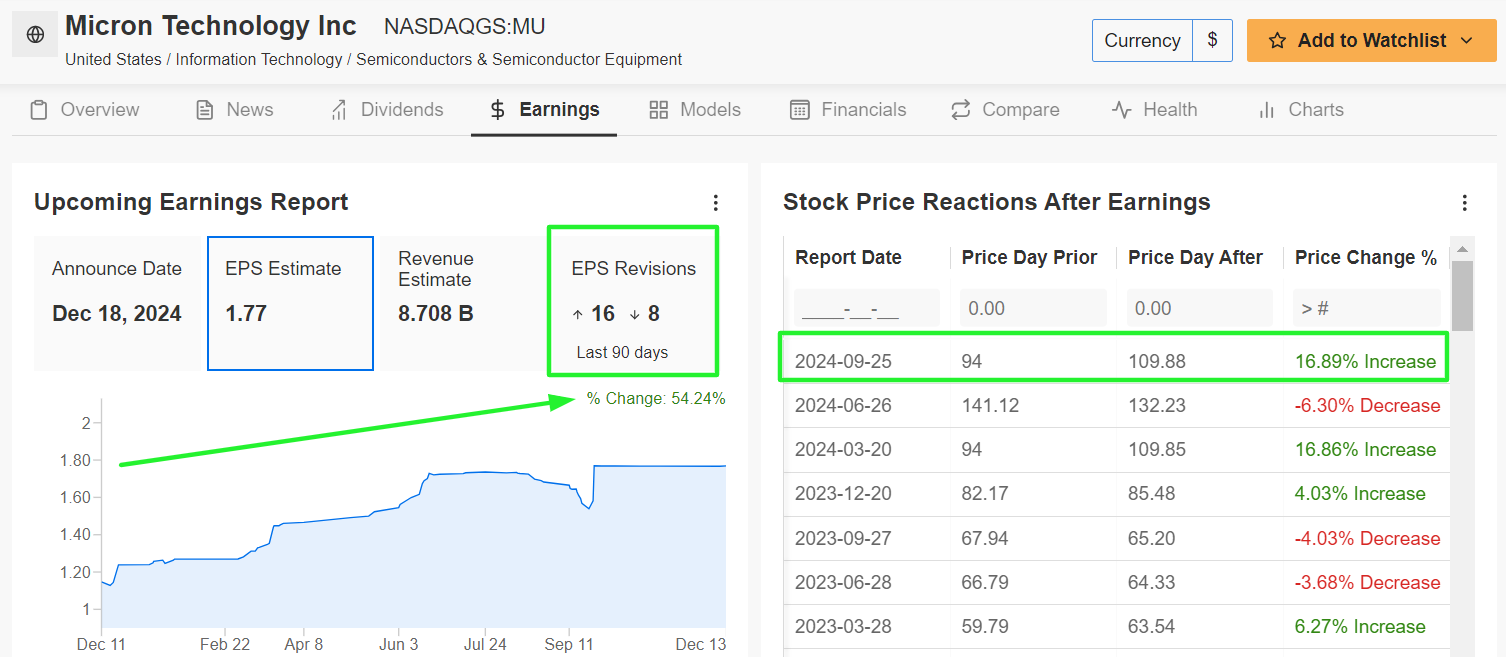

Titolo da comprare: Micron

Micron is poised for a solid week as the memory chip maker gears up to report its fiscal first-quarter results on Wednesday at 4:05PM ET. A call with president and chief executive officer Sanjay Mehrotra is set for 5:00PM ET.

Secondo il mercato delle opzioni, gli operatori di mercato si aspettano una notevole oscillazione del titolo MU dopo l’aggiornamento, con un possibile movimento implicito del +/-11,7% in entrambe le direzioni. Quest’anno i guadagni sono stati catalizzatori di oscillazioni notevoli delle azioni, con MU che ha registrato un’impennata di quasi il 17% in occasione dell’ultimo rapporto trimestrale della società a settembre.

Wall Street prevede forti guadagni grazie alla forte domanda dei chip HBM3E (High-Bandwidth Memory), fondamentali per le applicazioni di AI e cloud computing.

A conferma del sentimento rialzista, 16 dei 24 analisti intervistati da InvestingPro hanno rivisto al rialzo le stime sugli utili negli ultimi tre mesi.

Fonte: InvestingPro

Micron dovrebbe guadagnare 1,77 dollari per azione, ribaltando la forte perdita di 0,95 dollari per azione dell’anno precedente, segnalando una ripresa significativa dopo un periodo difficile nel mercato delle memorie. Si prevede che il fatturato aumenterà dell’83,9% all’anno, raggiungendo gli 8,70 miliardi di dollari, grazie alle vendite di dispositivi di memoria ad alta larghezza di banda per i data center che eseguono applicazioni di intelligenza artificiale.

Con i suoi innovativi prodotti DRAM e NAND, l’azienda di Boise, Idaho, svolge un ruolo fondamentale nell’alimentare i progressi dell’AI, del cloud computing e della connettività 5G.

In prospettiva, ritengo che il management di Micron fornirà solide indicazioni per il trimestre in corso, in modo da riflettere la robusta domanda di memoria da parte dei fornitori di cloud, mentre le prospettive di crescita dell’intelligenza artificiale rimangono forti. L’innovativa tecnologia HBM3E di Micron, un fattore chiave per i carichi di lavoro dell’intelligenza artificiale, dovrebbe essere una pietra miliare della sua strategia di crescita.

Il titolo MU ha chiuso la sessione di venerdì a 102,50 dollari. Ai livelli attuali, Micron ha una valutazione di mercato di 113,7 miliardi di dollari. Le azioni, che hanno raggiunto il massimo storico di 157,54 dollari il 18 giugno, sono in rialzo del 20,1% da un anno all’altro.

Fonte: Investing.com

Va notato che il titolo Micron rimane sottovalutato secondo il modello Fair Value di InvestingPro e potrebbe registrare un aumento dell’8,5% a 111,22 dollari.

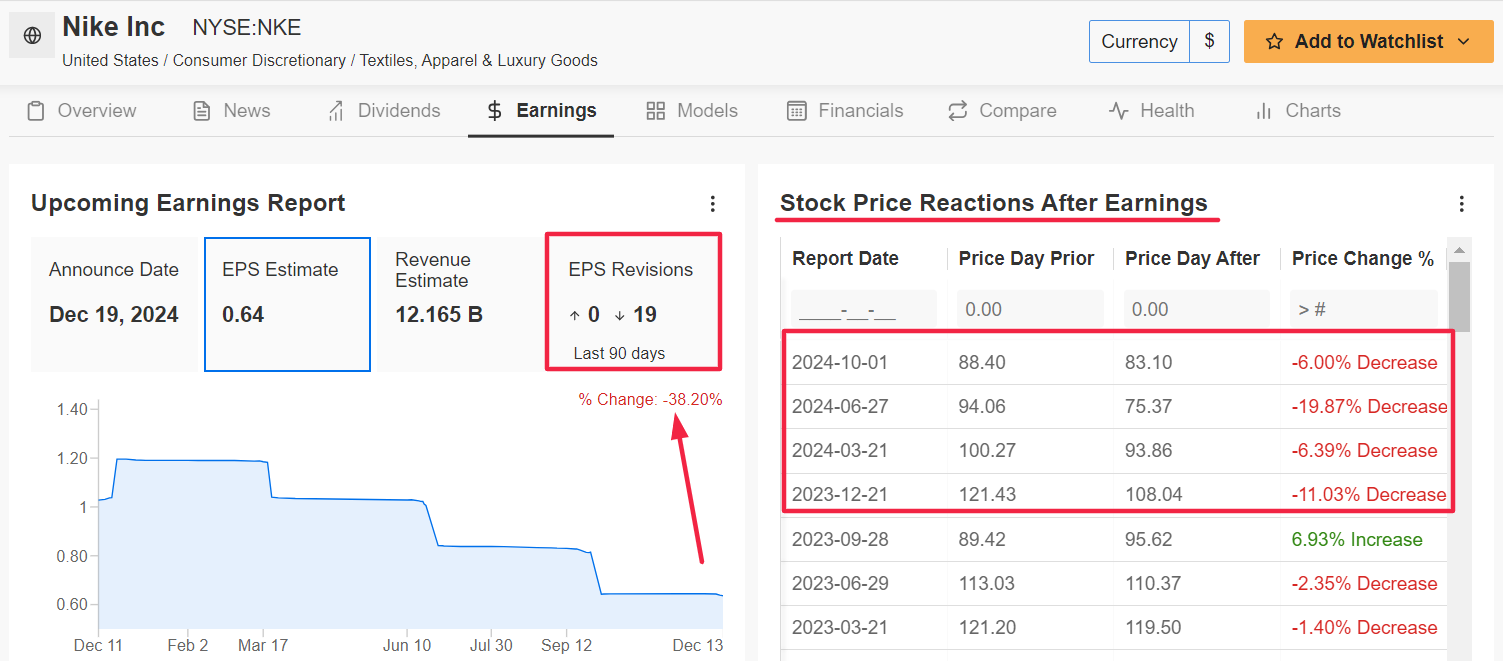

Titolo da vendere: Nike

Al contrario, Nike, il gigante globale dell’abbigliamento atletico, si trova di fronte a significativi venti contrari questa settimana, mentre si prepara a presentare i risultati del secondo trimestre fiscale giovedì alle 16:15 ET.

Nonostante il forte riconoscimento del marchio, l’azienda è alle prese con il calo della domanda di abbigliamento e calzature sportive da parte dei consumatori e con le sfide della catena di approvvigionamento.

Secondo il mercato delle opzioni, gli operatori stanno valutando un’oscillazione del +/-7,7% in entrambe le direzioni per le azioni NKE a seguito dei dati. In particolare, le azioni sono scese dopo gli utili degli ultimi quattro trimestri e le continue sfide suggeriscono un ulteriore ribasso.

Gli analisti hanno tagliato le stime sugli utili a causa dell’indebolimento dei margini operativi e del rallentamento della crescita in Nord America e in Cina, due dei principali mercati di Nike.

Fonte: InvestingPro

Nike dovrebbe registrare un calo del 37,8% dell’utile per azione rettificato a 0,64 dollari, mentre il fatturato dovrebbe diminuire del 9,7% rispetto al periodo dell’anno precedente, attestandosi a 12,1 miliardi di dollari.

Il gigante delle scarpe da ginnastica ha affrontato sfide crescenti negli ultimi trimestri, lottando con l’indebolimento della domanda di calzature e abbigliamento atletico in un contesto macroeconomico più debole.

L’attenzione si concentrerà sui piani del nuovo amministratore delegato Elliott Hill per un’inversione di tendenza dopo che l’azienda si è orientata verso un modello diretto al consumatore, che ha faticato a compensare il calo dei ricavi all’ingrosso.

Il titolo NKE, che il 5 agosto ha toccato un minimo storico di 70,75 dollari, venerdì ha chiuso a 77,25 dollari. Alla valutazione attuale, il rivenditore di abbigliamento sportivo con sede a Beaverton, Oregon, ha un valore di mercato di 115 miliardi di dollari. Da un anno all’altro le azioni sono scese del 28,8%.

Fonte: Investing.com

Va notato che Nike ha un punteggio di “salute finanziaria” di InvestingPro inferiore alla media, pari a 2,4 su 5,0, a causa delle continue preoccupazioni legate all’indebolimento dei margini di profitto lordo e alla crescita delle vendite a macchia di leopardo.

Sia che siate investitori alle prime armi o trader esperti, sfruttando InvestingPro potete scoprire un mondo di opportunità di investimento e ridurre al minimo i rischi in un contesto di mercato difficile.

Abbonati ora e sblocca l’accesso a diverse funzionalità di mercato, tra cui:

- ProPicks: azioni vincenti selezionate dall’intelligenza artificiale con un comprovato track record.

- Fair Value: per scoprire immediatamente se un titolo è sottovalutato o sopravvalutato.

- ProTips: approfondimenti in pillole per semplificare i dati finanziari complessi.

- Stock Screener: per cercare i titoli migliori in base a centinaia di filtri e criteri selezionati.

- Top Ideas: per scoprire quali azioni stanno acquistando investitori miliardari come Warren Buffett, Ray Dalio, Michael Burry e George Soros.

Nota dell’autore: Al momento della scrittura, sono long sull’S&P 500 e sul Nasdaq 100 tramite lo SPDR S&P 500 ETF (SPY) e l’Invesco QQQ Trust ETF (QQQ). Sono long anche sul Technology Select Sector SPDR ETF (NYSE:XLK).

Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF sulla base di una costante valutazione del rischio sia del contesto macroeconomico che dei risultati finanziari delle società.

Nota: Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.

Seguite Jesse Cohen su X/Twitter @JesseCohenInv per ulteriori analisi e approfondimenti sul mercato azionario.