In questo periodo, forse più degli altri, è stato fondamentale avere un "profilo di rischio" ben definito. Mi riferisco ai processi di identificazione, valutazione e mitigazione dei

rischi di perdite nelle operazioni che effetuaiamo.

Applicando la gestione del rischio si ricudono le perdite al minimo dovute da un evento, qualora il mercato andasse "contro" di noi. Sebbene la tentazione di sfruttare le "opportunità" spesso sia più forte, è giusto conoscere tutti i fattori negativi.

Nello specifico è necessario avere strategie basate sul "budget" a nostra disposizione.

Mi riferisco all'incremento (quando si adotta un profilo basso e man mano si incrementa la posizione) e al decremento (quando si adotta un profilo di alto rischio e man mano

riduciamo le posizioni, nel caso in cui l'operazione non stia andando nella direzione che vogliamo) della posizione aperta in base al suo sviluppo.

Ci sono dei segnali che non possiamo ignorare.

Se prendiamo l'ETF SPDR Bloomberg Barclays (LON:BARC) SPDR® Bloomberg High Yield Bond ETF (NYSE:JNK), titoli spazzatura, nel momento in cui c'è la paura e l'incertezza la "prima" azione che fanno gli investitori è "uscire" da questi titoli. Infatti da inizio anno l'ETF ha perso il 7%. Risk off?

Inoltre il rapporto tra High Beta e Low Beta ci mostra come in questo periodo ci siano stati minimi sempre inferiori che hanno formato un canale ribassista, marcando l'andamento negativo dei titoli "rischiosi" rispetto ai titoli difensivi. Infatti da inzio anno ha perso l'11% circa, evidenziando una rotazione dei capitali.

Troviamo conferma dal rapporto Ishares S&P 500 VALUE ETF (IVE) e Ishares CORE S&P 500 ETF (IVV). Il primo ha 23 miliardi di dollari in gestione e ha prodotto un rendimento medio annuo dell'12% negli ultimi anni mentre il secondo ha 295 miliardi di asset in gestione con un rendimento annuo del 15%.

L''ETF IVE ha maggiore "esposizione" nei settori dei servizi finanziari, Healthcare e value invece l'ETF IVV nel settore tecnologico che ricopre il 25% delle sue partecipazioni.

Dopo un 2021 "abbastanza" critico per il settore value, notiamo come il 2022 sia l'opposto.

Altro rapporto interessante è IWD/IWF cioè iShares Russell 2000 Value ETF (NYSE:IWN) e iShares Russell 1000 Growth ETF (NYSE:IWF).

Dal grafico notiamo come il rapporto abbia "creato" un canale laterale che non riesce a "rompere" e come il settore value dopo un forte rialzo, partito da novembre 2021, non sia riuscito a superare la resistenza creata dai massimi precedenti. Dopo un ritracciamento dell'8% sta avendo un rialzo, confermando anche in questo caso che c'è stata una "rotazione" settoriale.

Intanto la stagione degli utili metterà sotto i riflettori, oltre ai nomi più acclamati come Tesla (NASDAQ:TSLA) e Netflix (NASDAQ:NFLX), i maggiori colossi mondiali dell'industria del CPG ovvero i "Consumer

Packaged Goods", "Consumer defensive" e non solo.

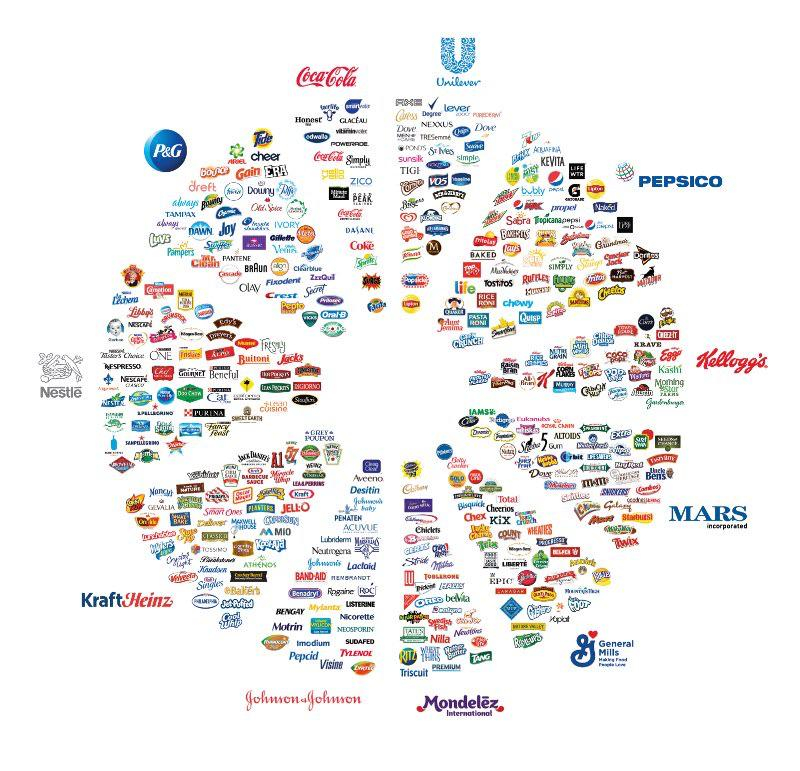

Settore che hanno un valore di trilioni di dollari e sono guidati da aziende come Coca-Cola (NYSE:KO), Nestlé SA (SIX:NESN), Procter & Gamble Company (NYSE:PG), Kraft Heinz Co (NASDAQ:KHC) e Johnson & Johnson (NYSE:JNJ). Società che godono generalmente di bilanci sani. Il loro fatturato è per lo più prodotto in Europa, in America e in piccola parte in Asia, mentre le previsioni per i prossimi anni indicano una crescita

media del 10%.

Questi Big, tra cui anche Unilever (LON:ULVR), Mars, Danone (EPA:DANO), Kellogg Company (NYSE:K), Mondelez International Inc (NASDAQ:MDLZ), General Mills Inc (NYSE:GIS) e PepsiCo Inc (NASDAQ:PEP), hanno il controllo di gran parte del commercio "mondiale" e sugli scaffali c'è ogni giorno un vero e proprio monopolio controllato da "pochi" brand, i loro.

Partendo da Coca-Cola Co (NYSE:KO), oltre alle aziende nel grafico, ha anche una distribuzione della bevanda energetica Monster. Mentre Pepsico possiede anche le patatine Lay’s, il Gatorade e i succhi Tropicana e gestisce anche le catene di ristoranti KFC, Procter & Gamble è la più grande azienda pubblicitaria USA e controlla aziende che producono dalla medicina, al dentifricio e alla moda.

Poi Nestlé che è la più grande azienda alimentare al mondo e collabora con L’Oreal, pappe Gerber, il marchio d'abbigliamento Diesel e alimenti per animali come Purina Friskies. Senza dimenticarci di Unilever che detiene una grande fetta del mercato greco nelle categorie alimentari e dell'igiene personale, e General Mills che possiede Cheerios, Yoplait, Lucky Charms e i gelati Haagen-Daz, Mondelèz invece solo per citarne alcuni Philadelphia, Oro Saiwa, Sottilette, Milka e oreo.

Prendendo ad esempio alcune di queste aziende si può notare come negli anni, nonostante gli eventi negativi, abbiano avuto la "costanza" di crescere e fare sempre nuovi massimi, portando profitti.

In aggiunta possiamo valutarle per "incassare" una solida rendita, Coca cola ha approvato un dividendo "trimestrale" di 44 cent per azione, in crescita del 4,8% rispetto al precedente, Pepsico ha aumentato il suo dividendo del 7% circa e battendo negli ultimi 12 mesi, con un ritorno totale del 24% l'S&P 500.

Nestlè ha annunciato un dividendo di 2,8 CHF (franchi svizzeri) per azione con un aumento di 5 centesimi diventando il 27° aumento consecutivo ma P&G (Procter & Gamble) vanta la più ampia "serie" di crescita dei dividendi il cui rendimento è del 2,3% cioè 0,9133 USD per azione, Johnson & Johnson vede il suo dividendo rendere il 2,5% e Unilever paga un dividendo con un rendimento sopra al 3,8 punti percentuali, Kellogg del 3,5%, Mondelèz del 2,2% ed infine General Mills del 2,93%.

Queste multinazionali sono un grande "esempio" di azioni difensive da poter valutare per il proprio portafoglio, ciò significa che le loro attività sono "parzialmente" legate al ciclo economico. Lo si può vedere anche dal fatto che hanno sovraperformato negli ultimi anni i loro indici di riferimento.

Aspettiamo aggiornamenti. Intanto qual è il vostro pensiero al riguardo, le value stocks sono favorite in questo contesto e danno più sicurezza all'aumentare dei tassi di interesse e al costo della vita?

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Attenzione, il mercato manda dei segnali in vista delle trimestrali!

Pubblicato 18.04.2022, 08:52

Attenzione, il mercato manda dei segnali in vista delle trimestrali!

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.