Secondo le stime di Mordor Intelligence, il mercato delle auto di lusso potrebbe passare a valere dai 440 miliardi di dollari nel 2021 ai 600 miliardi nel 2027, con un tasso di crescita composto annuo del 5%.

Sono diversi i motivi che avranno la possibilità di spingere la crescita del settore, tra cui il cambio delle preferenze dei consumatori dai veicoli sedan ai SUV e la crescita del reddito della popolazione. Con riferimento a quest'ultimo tema è interessante guardare al “The Wealth Report” di Knight Frank: nel 2021 gli individui con un reddito netto superiore ai 30 milioni di dollari (chiamati UHNWI) sono cresciuti del 9,3%. Il report stima che tra il 2021 e il 2026 il numero di UHNWI aumenterà di un ulteriore 28%, con il dato che nel periodo 2016-2026 è stimato raddoppiare (da 348.355 super ricchi a 783.671).

Nei prossimi 4 anni inoltre, l’Asia supererà l’Europa come secondo posto degli hub geografici di ricchezza.

Gli analisti di Fortune Business Insight evidenziano anche come i veicoli di lusso tendano ad essere sostituiti dopo due anni dai proprietari, in modo tale da avere modelli migliori. La vendita di modelli usati è utile anche per far accedere sempre più persone a questo segmento, le quali verosimilmente non torneranno indietro verso standard più bassi.

È da considerare che questo tipo di auto offre un maggior comfort rispetto a quelle di fascia più bassa, oltre al fatto che permettono standard di sicurezza maggiori.

A sostenere le vendite sarà anche lo sviluppo di tecnologie come la guida autonoma, i sistemi di pagamento integrati e il riconoscimento vocale. Le macchine elettriche potrebbero sostenere ulteriormente lo sviluppo: gli incentivi governativi per i veicoli a batteria e la transizione delle società automotive dai motori a combustibile in linea con la decarbonizzazione potranno giocare un altro ruolo di rilievo.

Con la generale discesa dei mercati, i prezzi dei titoli di società delle auto di lusso potrebbero rappresentare un'opportunità. Tra le azioni che reputo più interessanti nel settore vi sono Tesla (NASDAQ:TSLA), Ferrari (BIT:RACE), Porsche e Mercedes Benz.

Le previsioni per Tesla sono per un fatturato a 201,53 miliardi di dollari entro il 2026, ben oltre i 53,82 miliardi registrati nel 2021 (CAGR 2016-2026 al 39,9%). Gli utili netti normalizzati sono invece previsti a 30,44 miliardi di dollari entro i prossimi 4 anni, anche in tal caso in deciso aumento rispetto ai 7,64 miliardi di dollari del 2021. Sul fronte dei multipli, è da segnalare come il P/E a 12 mesi si attesti a 58,36x, meno della metà rispetto ai 120,81x di fine settembre 2021.

I ricavi di Ferrari sono stimati passare dai 4,27 miliardi di euro di fine 2021 ai 6,63 miliardi del 2026, con un CAGR del 7,9%. Previsioni in crescita anche per quanto riguarda l’utile netto normalizzato, atteso arrivare nel 2026 a 1,40 miliardi di euro contro i 830 milioni del 2021 (CAGR 12,7%). Per quanto riguarda i multipli, il rapporto P/E a 12 mesi è a 38,49x, in linea rispetto ai 39,37x di fine settembre 2021.

Il fatturato di Porsche dovrebbe invece passare dagli 0,12 miliardi di euro di fine 2021 a 0,17 miliardi nel 2025 (CAGR 2016-2025 del 76,9%). Gli EPS normalizzati sono stimati invece in crescita da 14,90 euro di fine 2021 a 16,95 euro del 2025 (CAGR 2016-20252 del 15,9%). Il rapporto P/E a 12 mesi ha visto una flessione rispetto a settembre 2021, passando da 6,57x a 4,34x.

Previsioni di crescita anche per Mercedes-Benz, che dovrebbe passare dai 167,97 miliardi di euro di ricavi di fine 2021 a 175,49 miliardi nel 2026 (CAGR 2016-2026 dell’1,4%). Le stime indicano tuttavia come l’utile netto normalizzato potrebbe scendere dai 15,01 miliardi di euro del 2021 a 10,52 miliardi nel 2026. A livello di multipli invece, il P/E a 12 mesi è sceso a 5,21x rispetto ai 6,73x di settembre 2021.

Vista l’attuale fase di incertezza, l’acquisto di un Certificato piuttosto che dei sottostanti potrebbe essere una mossa saggia per combinare rendimento e protezione.

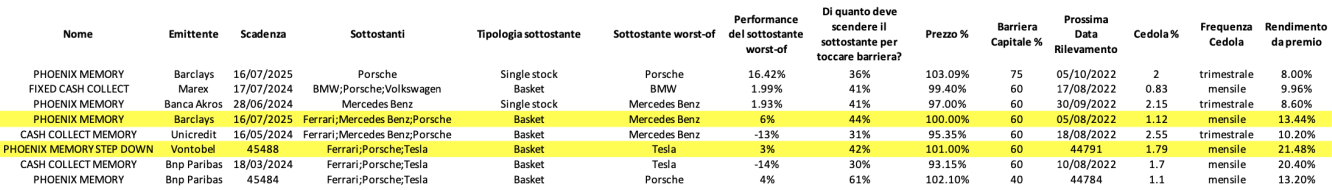

Vi sono diversi certificati presenti sul mercato costruiti su questi sottostanti, ne abbiamo selezionati alcuni (per vedere i criteri di selezione e gli ISIN, puoi iscriverti al gruppo Facebook (NASDAQ:META) di FreeFinance) e ne abbiamo evidenziato le caratteristiche nell'immagine di seguito, grazie all'ausilio di CedLab PRO.

Dalla selezione emergono due Certificati da tenere in watchlist, uno più difensivo e uno più aggressivo, entrambi con i sottostanti tutti sopra la pari e un connubio rischio-rendimento interessante.

Il primo, più difensivo, è un Certificato Cash Collect di Barclays (LON:BARC) su Ferrari, Porsche e Mercedes Benz con le seguenti caratteristiche:

- Barriera di protezione del capitale al 60% e barriera premio al 60%, ossia a 30.618 euro per Mercedes, 109.32 euro per Ferrari e 35.436 euro per Porsche. Se i sottostanti non scendono più del 40% dai livelli di strike, a scadenza si ha la protezione del capitale (100 euro) e mensilmente viene erogato il premio periodico;

- Barriera autocall al 95%, ossia a 48.4785 euro per Mercedes, 173.09 euro per Ferrari e 56.107 euro per Porsche. La barriera autocall al 95% permette al certificato di andare in autocall anche se i sottostanti scendono del 5% rispetto ai livelli di strike;

- Premi mensili di 1.12 euro (13.44% p.a.). Il premio è condizionato: se tutti i sottostanti non sono scesi di più del 40% dallo strike il premio viene erogato, altrimenti viene conservato in memoria e pagato alla successiva data di valutazione in cui si verificheranno le condizioni;

- La scadenza del prodotto è particolarmente ampia e fissata al 16 luglio 2025;

- Nonostante i sottostanti siano tutti sopra strike (+6.26% Ferrari, +6.76% Mercedes e +16.42% Porsche), il certificato si acquista a circa 100 euro.

- Ai valori attuali il Certificato andrebbe in autocall a novembre 2022, rimborsando in totale 104.48.

Il secondo, più aggressivo (per la presenza della volatile Tesla), è un Certificato Cash Collect di Vontobel su Ferrari, Porsche e Tesla con le seguenti caratteristiche:

- Barriera di protezione del capitale al 55% e barriera premio al 55%, ossia a 386,463 euro per Tesla, 103,422 euro per Ferrari e 35,5245 euro per Porsche. Se i sottostanti non scendono più del 45% dai livelli di strike, a scadenza si ha la protezione del capitale (100 euro) e mensilmente viene erogato il premio periodico;

- Barriera autocall leggermente discendente con il tempo dal 100% all’85%. L’autocall è possibile a partire da novembre di quest’anno;

- Premi mensili di 1.79 euro (21.48% p.a.). Il premio è condizionato: se tutti i sottostanti non sono scesi di più del 45% dallo strike il premio viene erogato, altrimenti viene conservato in memoria e pagato alla successiva data di valutazione in cui si verificheranno le condizioni;

- La scadenza del prodotto è posta al 15 luglio 2024;

- I sottostanti sono tutti sopra strike (+3.74% Ferrari, +2.7% Tesla e +6.46% Porsche);

- Il certificato si acquista a circa 101 euro. Ai valori attuali il Certificato andrebbe in autocall a novembre 2022, rimborsando in totale 107.16 euro.

Se ritieni interessanti e utili le mie analisi e vuoi essere aggiornato in tempo reale sulle mie pubblicazioni, clicca sul pulsante SEGUI dal mio profilo.

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di assets, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore."