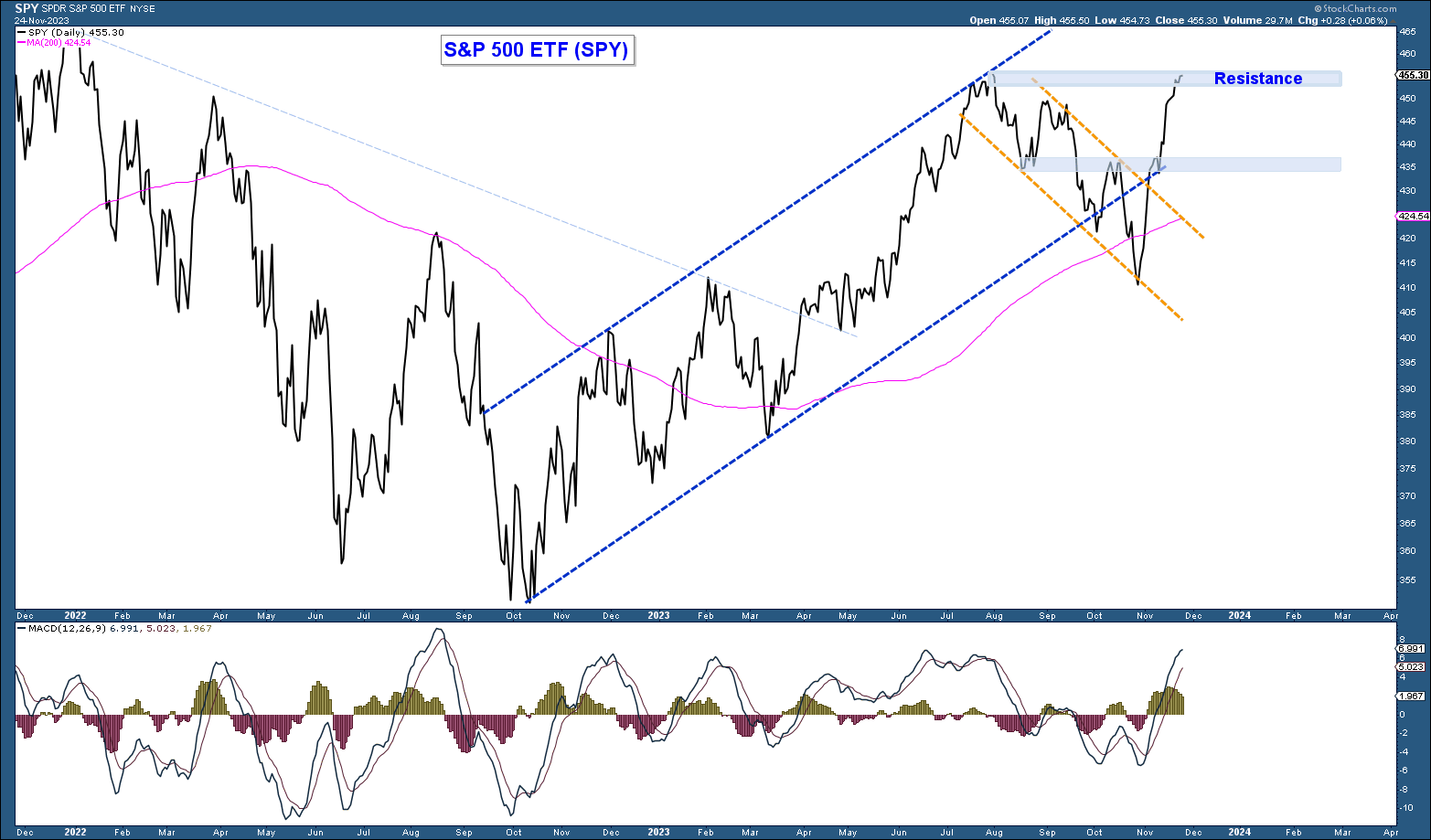

Dopo aver raggiunto livelli di overbought e il pullback da agosto a ottobre (canale arancione in calo nel grafico sottostante), il mercato ha decisamente virato verso un superamento al rialzo. La forza del movimento suggerisce che il percorso di minor resistenza nelle prossime settimane e mesi è più alto.

Detto ciò, il mercato è ipercomprato a breve termine e l’indice S&P 500 si trova proprio in corrispondenza di un’importante resistenza. Pertanto, il mercato potrebbe indietreggiare/consolidarsi prima di fare un’altra corsa al rialzo.

Qualsiasi debolezza del mercato nel breve termine dovrebbe essere vista come un’opportunità di acquisto, dato che i dati tecnici del mercato a più lungo termine sono diventati positivi.

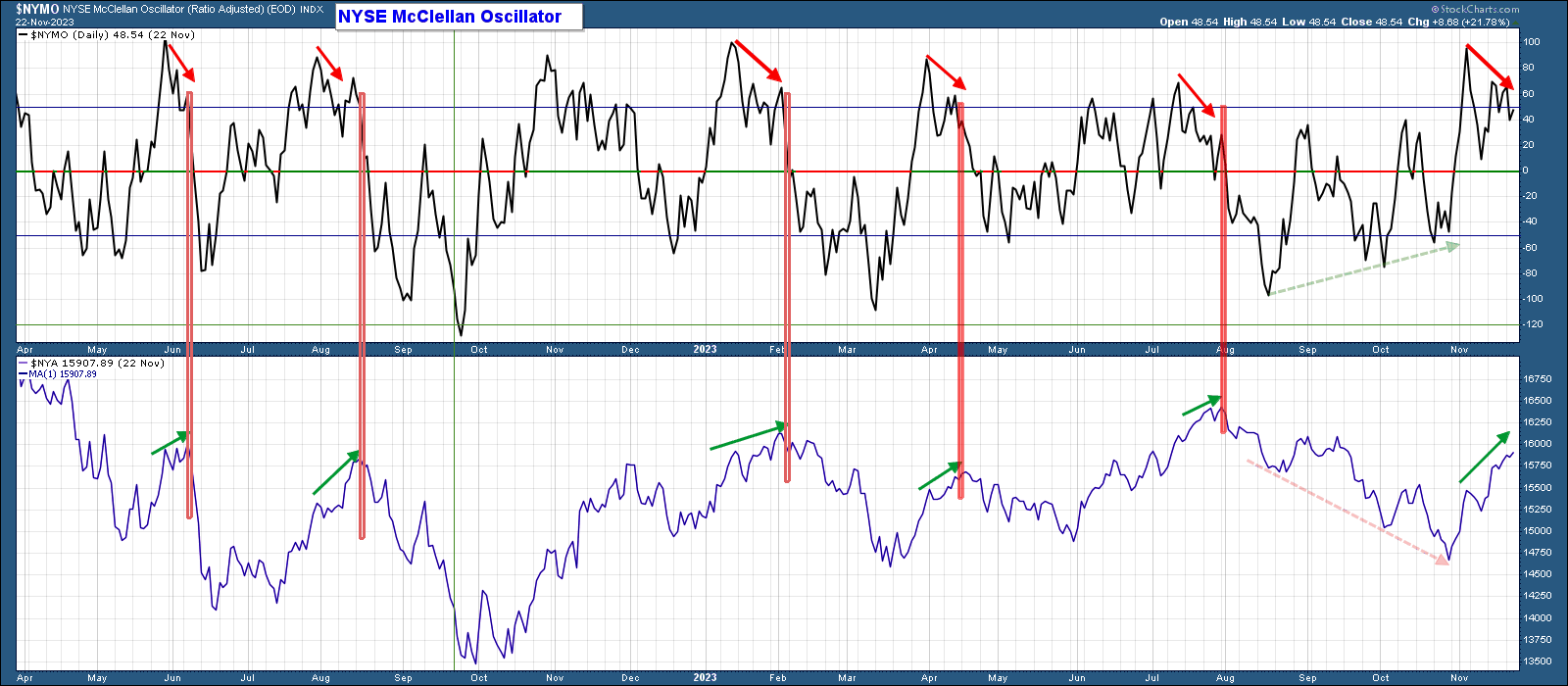

L’ampiezza del mercato

Un grafico che suggerisce che potremmo assistere a una debolezza del mercato a breve termine prima di una corsa al rialzo è l’oscillatore McClellan del NYSE (grafico seguente). L’oscillatore McClellan è un indicatore di ampiezza che di recente si è rivelato utile per prevedere i movimenti di mercato a breve termine.

Da notare come sia comune che l’oscillatore mostri una divergenza negativa in corrispondenza dei principali top di mercato a breve termine. Questa divergenza è evidenziata in rosso e si verifica quando l’oscillatore scende mentre l’indice (vedi sezione inferiore) sale.

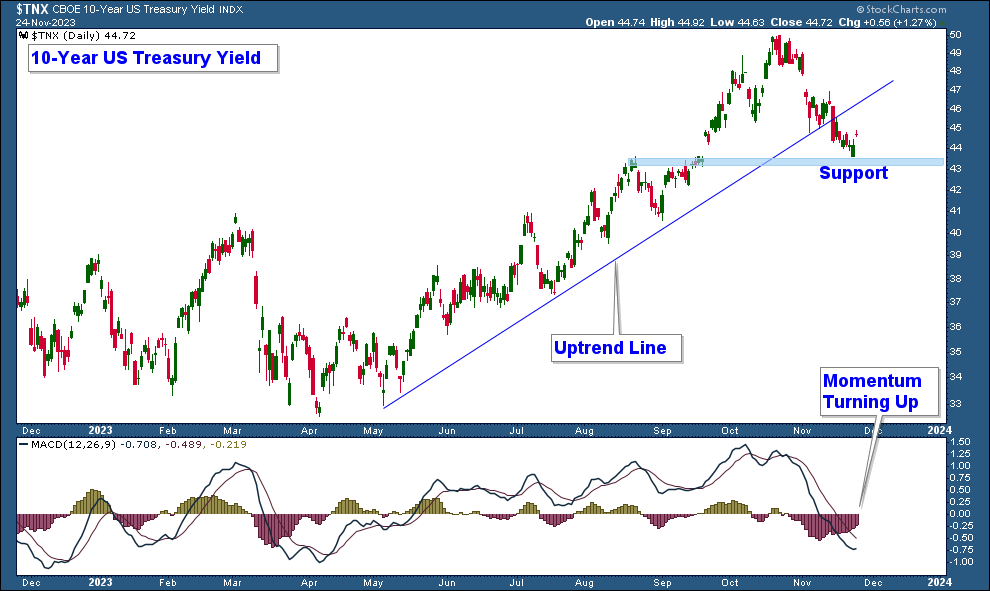

Rendimento dei Bond

Il calo dei rendimenti obbligazionari rispetto al picco di fine ottobre coincide con la contemporanea avanzata dei prezzi delle azioni. Di seguito è riportato un grafico del decennale USA nella parte superiore e del MACD (indicatore di slancio) nella sezione inferiore.

L’aumento dei rendimenti obbligazionari ha rappresentato un vento contrario per le azioni e il recente calo è visto come un segnale di una possibile diminuzione delle forze inflazionistiche. Il rendimento dei Treasury statunitensi a 10 anni si trova proprio sul supporto dopo essere sceso decisamente al di sotto di una trendline rialzista. Il superamento della stessa è rialzista per il mercato azionario più ampio e un movimento al di sotto del supporto sarebbe un ulteriore segnale rialzista.