Oggi la flotta è operativa al 75% della capacità.

La guerra e la nuova variante Omicron 2 stanno rendendo più difficile il recupero di Carnival (LON:CCL), il campione mondiale dell’industria crocieristica, uno dei settori più colpiti dall’epidemia da Covid. Grazie a scrupolosi protocolli sanitari, le navi Carnival hanno ripreso gradualmente a navigare dopo un lunghissimo stop. Oggi la flotta è operativa al 75% della capacità, ha detto il Ceo Arnold Donald martedì 22 marzo annunciando i risultati del primo trimestre del nuovo esercizio 2021-2022. Carnival prevede di avere il 100% delle sue navi operative entro l’estate e di chiudere l’esercizio con un Ebitda (Margine operativo lordo) positivo. Donald ha sottolineato un miglioramento “nei volumi delle prenotazioni settimanali per le prossime crociere” e prevede un ritorno ai livelli storici entro il 2023.

Nel primo trimestre perdita di 1,9 miliardi di dollari.

Intanto, però, i risultati del primo trimestre hanno mostrato tutta la difficoltà del momento. Mentre gli analisti si aspettavano in media una perdita di 0,89 dollari per azione su un fatturato di 2,3 miliardi di dollari, il periodo si è chiuso con un rosso di 1,66 dollari per azione su un fatturato di soli 1,6 miliardi di dollari. La perdita complessiva del trimestre è stata di 1,9 miliardi, superiore ai ricavi.

E’ difficile fare un paragone sensato fra questi numeri e quelli del primo trimestre dell’esercizio precedente, quando Carnival aveva quasi azzerato l’attività: il periodo si era chiuso con un fatturato di soli 26 milioni di dollari. C’è però un dato incoraggiante che il management ha sottolineato: i ricavi per passeggero per ogni giorno di crociera sono aumentati del 7,5% rispetto al primo trimestre del 2019, periodo pre-Covid.

In cassa liquidità disponibile per 7,2 miliardi di dollari.

Il management ha spiegato che i conti di Carnival hanno risentito di Omicron che ha avuto un impatto sulle prenotazioni delle crociere con la partenza più ravvicinata, portando anche a numerose cancellazioni. Come conseguenza, nel primo trimestre il tasso di occupazione è stato solo del 54% delle navi operative.

Grazie alla forte liquidità disponibile, pari a 7,2 miliardi di dollari, il Ceo Donald confida che Carnival sarà in grado di proseguire il percorso di rilancio dell’attività: il management prevede di chiudere ancora in perdita il secondo trimestre e di realizzare finalmente profitti nel terzo trimestre, andando poi a chiudere l’intero esercizio con una perdita sul cui ammontare Donald non vuole fare previsioni.

Gli analisti si aspettano il ritorno all’utile nel 2023.

Il consensus degli analisti stima per il 2022 una perdita di 1,4 miliardi di dollari su un fatturato di 14,8 miliardi e si aspetta il ritorno all’utile nel 2023, con profitti di 2 miliardi su un fatturato di 22 miliardi.

Fra gli analisti la raccomandazione più diffusa è Outperform (il titolo farà meglio della media del settore) e il target price medio è 25,5 dollari, più alto del 39% rispetto alla chiusura di mercoledì 23 marzo a 18,3 dollari.

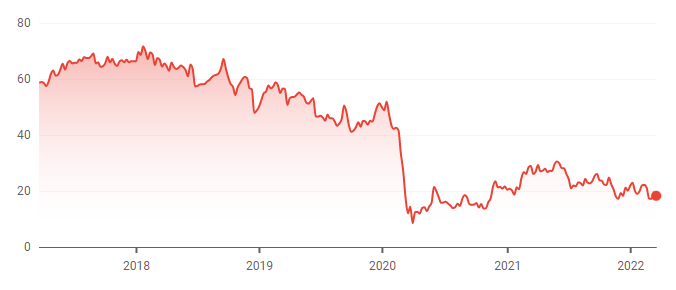

CARNIVAL IN BORSA: DAL COVID ALLA GUERRA

Dall’inizio dell’anno la quotazione di Carnival è scesa del 14%. Il titolo ha segnato lo scorso giugno un recente massimo di 30,5 dollari: da allora ha perso il 40%. A gennaio 2020, prima del Covid, le azioni Carnival valevano 50 dollari.

Fra i commenti degli analisti, il più favorevole è del broker Stifel che conferma il giudizio Buy, pur riducendo il target price a 30 dollari. Stifel sottolinea l’ottimismo del management, anche se ammette che le prenotazioni per il secondo semestre 2022 potrebbero essere a rischio.

Più caute Deutsche Bank (DE:DBKGn) e Citigroup (NYSE:C) sottolineano tutta l’incertezza del periodo con diversi fattori che possono andare a incidere negativamente sui conti di Carnival, dalla guerra in Ucraina al rialzo del petrolio, senza dimenticare il rialzo dei tassi di interesse. La prima ha un target price di 24 dollari, Citigroup di 23 dollari.