La scorsa settimana ho ricevuto un’email sulla “Teoria delle riflessività” di George Soros.

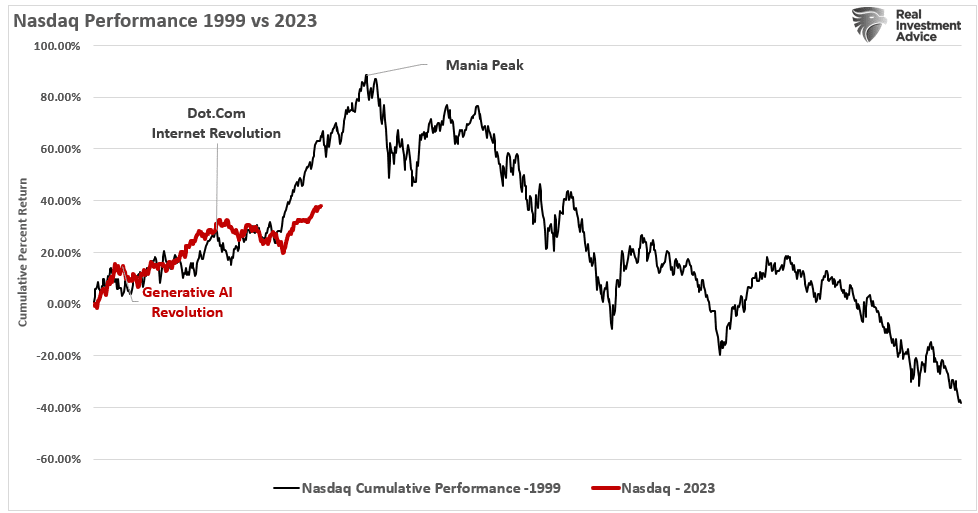

“Non sono un fan di Soros, ma questo mercato ha proprio l’aspetto dello scoppio delle dot com del 2000. In poche parole, il fenomeno dell’investimento sull’IA si nutre da sé proprio come avevano fatto internet e fibra nel 1999”.

È una questione interessante e in precedenza avevo parlato della “teoria della riflessività”.

Questa teoria torna alla ribalta ogni qual volta i mercati diventano esuberanti. Tuttavia, per quanto riguarda l’email, sembra esserci una somiglianza tra l’attuale speculazione dovuta all’ “I.A.” e quanto abbiamo visto alla fine degli anni Novanta.

C’è, ovviamente, una significativa differenza tra le compagnie che registrano un’impennata oggi e quelle della fine degli anni Novanta.

La differenza è che le compagnie coinvolte nella corsa all’ “I.A.” hanno entrate e utili, contrariamente a molte beniamine delle Dot.com.

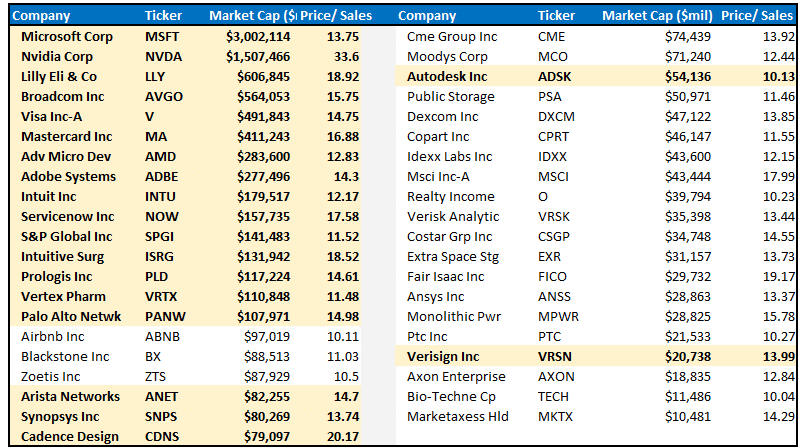

Ciononostante, le valutazioni pagate per molte compagnie oggi, in termini di rapporto prezzo/vendite, sicuramente non sono giustificabili.

La tabella sotto mostra tutte le compagnie dell’indice S&P 500 con un rapporto prezzo/vendite sopra 10x. Ne riconoscete qualcuna che possedete?

Ho scelto un valore prezzo/vendite di 10x per via di quanto affermato da Scott McNeely, allora CEO di Sun Microsystems, in un’intervista del 1999.

“A 10 volte le entrate, per darvi un ritorno decennale, devo pagarvi il 100% delle entrate per 10 anni consecutivi in dividendi. Questo presuppone che io possa ottenerlo dai miei azionisti.

Presuppone che il costo del venduto sia pari a zero, molto difficile per una compagnia informatica. Presuppone zero spese, il che è davvero difficile con 39.000 dipendenti.

Presuppone che io non paghi tasse, molto difficile. E presuppone che voi non paghiate tasse sui vostri dividendi, il che sarebbe illegale.

E questo presuppone che, con zero attività di R&S per i prossimi 10 anni, io possa mantenere l’attuale tasso di crescita dei ricavi.

Ora, fatto questo, qualcuno di voi vorrebbe comprare le mie azioni a 64 dollari? Vi rendete conto di quanto siano ridicole queste ipotesi di partenza?”

È un aspetto importante. Ad un rapporto prezzo/vendite di DUE (2), una compagnia deve aumentare le vendite di circa il 20% all’anno.

Questo tasso di crescita manterrà solo l’apprezzamento normalizzato dei prezzi necessario per mantenere tale rapporto. A 10x le vendite, il tasso di crescita delle vendite necessario per mantenere quella valutazione è astronomico.

Mentre 41 compagnie sull’S&P 500 sono scambiate sopra 10x prezzo/vendite, 131 compagnie (il 26% dell’S&P) sono scambiate sopra 5x le vendite e devono aumentare le vendite di oltre il 100% all’anno per mantenere tale valutazione.

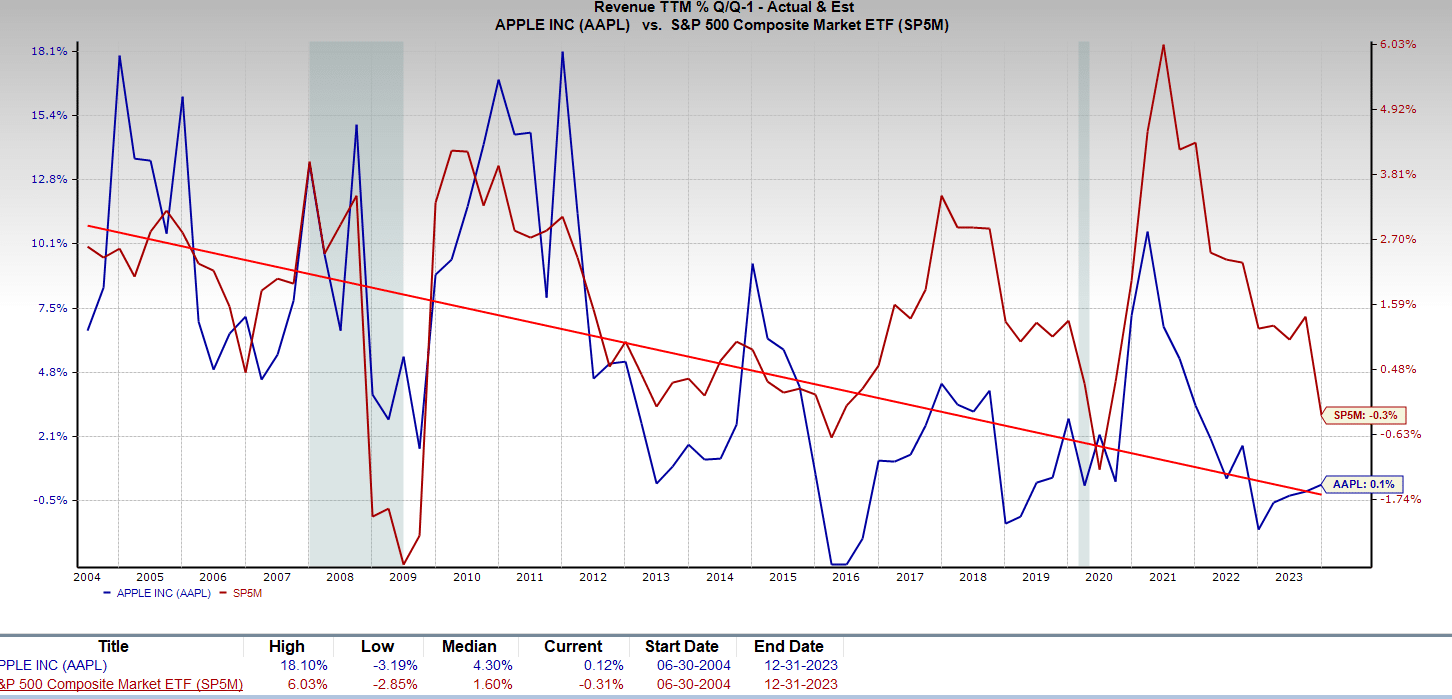

Il problema è che alcune compagnie, come Apple (NASDAQ:AAPL), hanno tassi di crescita dei ricavi in calo.

Per quanto si creda che l’ “I.A.” sia una svolta, non è la prima volta che vediamo una simile “rivoluzione” sui mercati.

Come notiamo, c’è una fine di questi cicli, in quanto sono le valutazioni quelle che contano alla fine.

Quindi, cos’ha a che fare tutto questo con la “teoria della riflessività”?

La “teoria della riflessività”, una rudimentale teoria delle bolle

Per gli investitori, nella “foga del momento”, idee sciocche come “valutazioni”, “premi per il rischio azionario” e “crescita dei ricavi” contano ben poco.

Questo perché, sul brevissimo termine, tutto quello che conta è lo slancio. Tuttavia, su periodi lunghi, le valutazioni sono un determinante diretto dei ritorni.

Malgrado un selloff dietro l’altro porti ad una maggiore volatilità, i mercati al momento toccano i massimi storici, mentre si surriscalda la corsa speculativa ai ritorni.

Tuttavia, l’attuale mentalità di mercato mi ricorda molto quello che diceva Alan Greenspan circa un simile comportamento.

Pertanto, questo grande aumento del valore di mercato dei crediti patrimoniali è, in parte, il risultato indiretto dell’accettazione da parte degli investitori di una minore remunerazione del rischio.

I partecipanti dei mercati spesso considerano un simile incremento del valore di mercato come strutturale e permanente.

In parte, questi valori più alti potrebbero riflettere la maggiore flessibilità e resilienza della nostra economia.

Ma, quella che percepiscono come nuova abbondante liquidità, può sparire subito. Qualunque inizio di maggiore cautela degli investitori fa aumentare i premi per il rischio e, di conseguenza, abbassa i valori degli asset e promuove la liquidazione del debito che supportava prezzi degli asset più alti.

Questo è il motivo per cui la storia non ha affrontato bene le conseguenze di periodi prolungati di premi a basso rischio.

Alan Greenspan, 25 agosto 2005.

Un calo del rischio percepito è spesso auto-rinforzante, in quanto incoraggia ipotesi di prolungata stabilità e di conseguenza l’intenzione di raggiungere un periodo di tempo sempre più esteso.

Ma, poiché le persone sono intrinsecamente avverse al rischio, i premi di rischio non possono scendere a tempo indefinito.

Qualunque sia la ragione della riduzione degli spread di credito, e cambiano di volta in volta, la storia avverte che estesi periodi di poca preoccupazione per il rischio di credito sono stati invariabilmente seguiti da inversioni, con un conseguente calo dei prezzi degli asset di rischio.

Simili sviluppi apparentemente rispecchiano non solo dinamiche di mercato, ma anche le fin troppo evidenti alternanti e contagiose ondate di euforia e angoscia umane e l’instabilità che ne deriva.

Alan Greenspan, 27 settembre 2005.

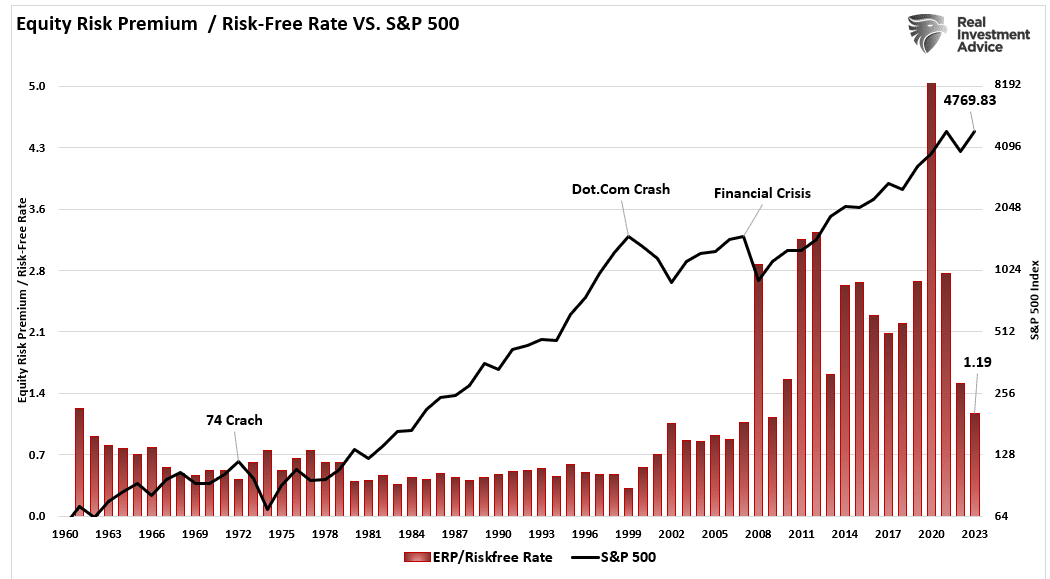

Ancora una volta, gli investitori accettano un basso premio per il rischio azionario per l’esposizione al mercato. (Dati gentilmente forniti da Aswath Damodaran, Stern University)

E questo ci porta alla “teoria della riflessività” di George Soros.

“Innanzitutto, i mercati finanziari, ben lungi dal rispecchiare accuratamente tutta la conoscenza disponibile, forniscono sempre una visione distorta della realtà. Il livello di distorsione può variare di volta in volta.

A volte è piuttosto insignificante, altre è più pronunciato. Quando c’è una significativa divergenza tra i prezzi di mercato e la realtà sottostante, mancano le condizioni di equilibrio.

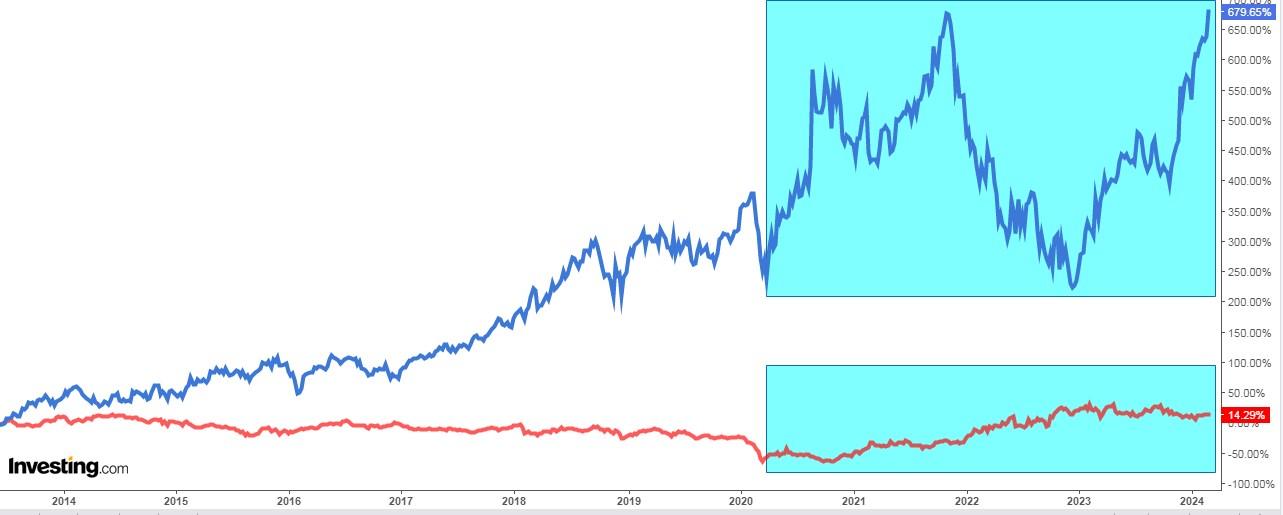

Ho sviluppato una rudimentale teoria delle bolle. Ogni bolla ha due componenti: un trend sottostante che prevale in realtà e un’idea sbagliata relativa a questo trend.

Quando si sviluppa un riscontro positivo tra il trend e l’idea sbagliata, si mette in moto un processo di boom e bust. Il processo può essere messo alla prova da riscontri negativi lungo il percorso e, se è abbastanza forte da sopravvivere a queste prove, sia il trend che l’idea sbagliata si rafforzeranno.

Alla fine, le aspettative del mercato si distaccano così tanto dalla realtà che la gente è costretta ad ammettere che c’è un’idea sbagliata. Segue un periodo crepuscolare durante il quale i dubbi aumentano e sempre più persone perdono la fiducia, ma il trend prevalente è sostenuto dall’inerzia.

Come afferma Chuck Prince, ex capo di Citigroup, “Fino a quando c’è musica, bisogna alzarsi e ballare. Stiamo ancora ballando”. Alla fine si raggiunge un punto di svolta, quando il trend si inverte; poi si auto-rinforza nella direzione opposta.

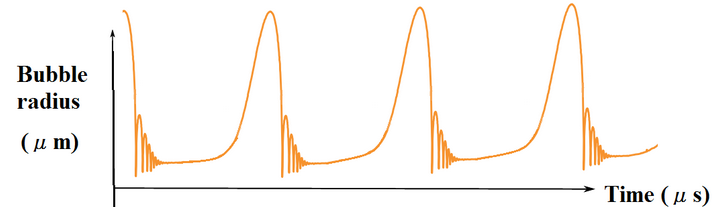

Solitamente le bolle hanno forma asimmetrica. Il boom è lungo e lento ad iniziare. Accelera gradualmente fino a quando non si stabilizza di nuovo nel periodo crepuscolare. Il bust è breve e brusco, perché comprende la liquidazione forzata di posizioni non solide”.

Il grafico sotto è un esempio di bolle asimmetriche.

L’idea di Soros sul pattern delle bolle è interessante perché cambia la tesi da una prospettiva fondamentale ad una tecnica. Vediamo come.

Bolle ed esuberanza

I prezzi rispecchiano la psicologia del mercato, che può creare un loop di riscontro tra i mercati e i fondamentali. Come afferma Soros:

“I mercati finanziari non giocano un ruolo puramente passivo: possono influenzare anche i cosiddetti fondamentali che dovrebbero rispecchiare.

Queste due funzioni dei mercati finanziari vanno in direzioni opposte. Nella funzione passiva o cognitiva, i fondamentali devono determinare i prezzi di mercato.

Nella funzione attiva o manipolativa, i prezzi trovano il modo di influenzare i fondamentali. Quando entrambe le funzioni avvengono nello stesso momento, interferiscono l’una con l’altra.

La variabile apparentemente indipendente di una funzione è la variabile dipendente dell’altra, cosicché nessuna delle due ha una variabile veramente indipendente.

Di conseguenza, né i prezzi di mercato e né la realtà sottostante sono pienamente determinati. Entrambi soffrono di un elemento di incertezza che non può essere quantificato”.

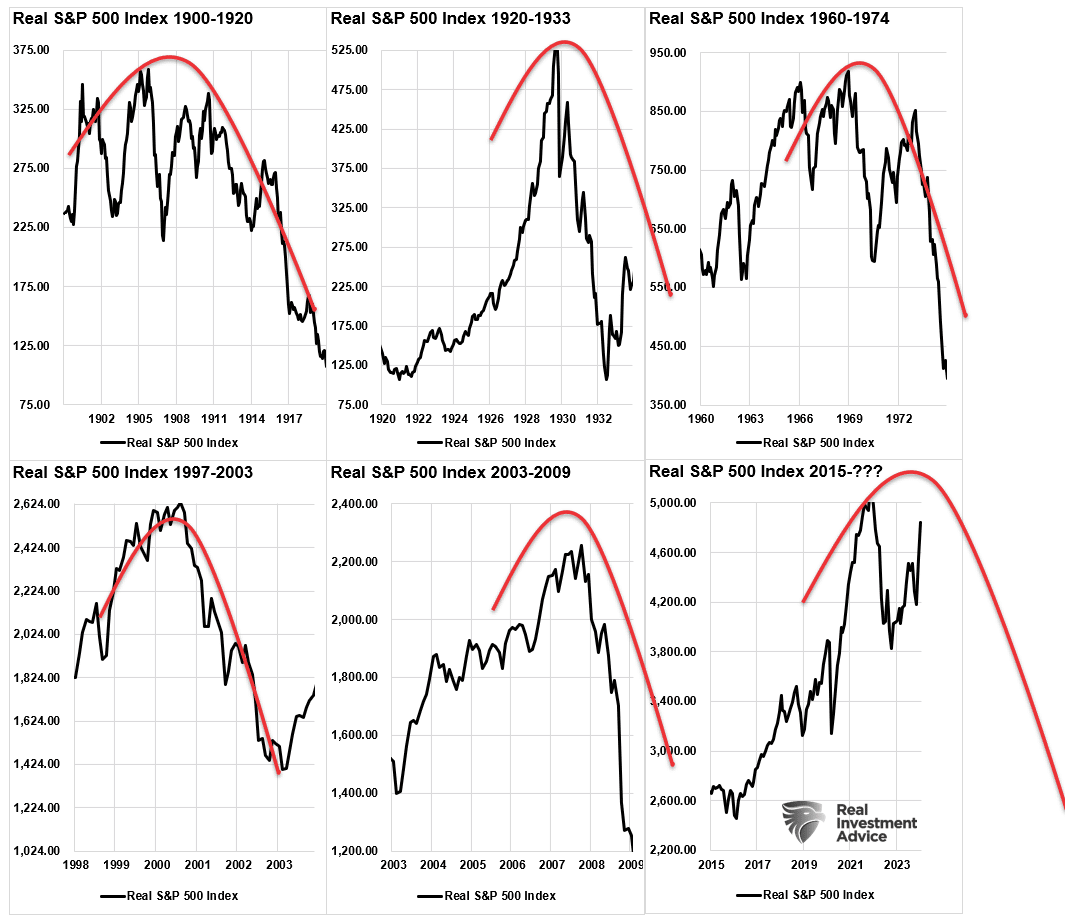

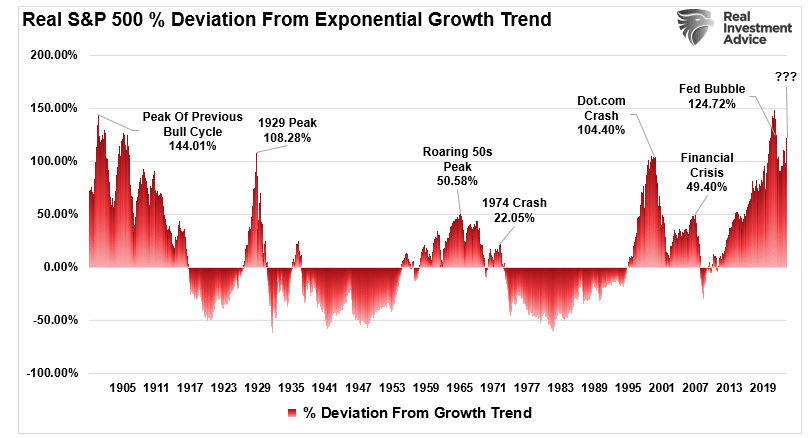

Il grafico seguente utilizza i dati del mercato azionario del dott. Robert Shiller risalenti al 1900 su base rivista per l’inflazione.

Ho poi guardato i mercati prima di ogni significativa correzione e ho sovrapposto la forma della bolla asimmetrica, come spiega George Soros.

Ovviamente, ognuno di questi periodi precedenti aveva in comune tre cose:

- Alti livelli di valutazione (grafico 1)

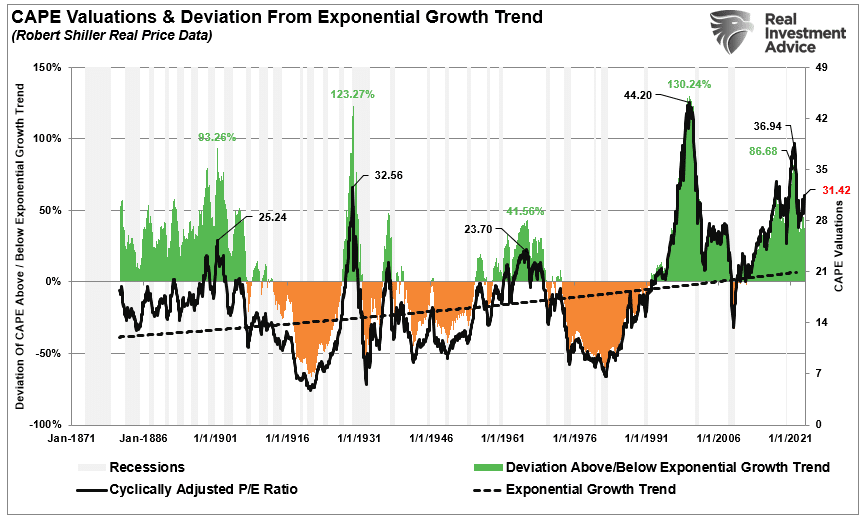

- Forti deviazioni dal trend di crescita esponenziale a lungo termine del mercato. (grafico 2)

- Alti livelli di esuberanza degli investitori che trainano i grafici 1 e 2.

L’S&P 500 è scambiato nella parte superiore del 90% dei suoi livelli di valutazione storici.

Tuttavia, dal momento che le “bolle” del mercato azionario rispecchiano speculazione, avidità ed emotività, le valutazioni non fanno che rispecchiare queste emozioni.

E quindi i prezzi rispecchiano più la psicologia. Dalla “prospettiva del prezzo”, il livello di “avidità” si nota bene, con l’S&P 500 scambiato ad una delle maggiori deviazioni mai registrate dal suo trend esponenziale a lungo termine.

(Difficile da accettare, data la correzione del 35% a marzo 2020 e il calo del 20% nel 2022).

Storicamente, tutti i crash di mercato sono stati dovuti a cose non legate ai livelli di valutazione.

Questioni come liquidità, azioni governative, errori di politica monetaria, recessioni o impennate inflazionistiche sono i colpevoli che innescano “l’inversione del sentimento”.

Notoriamente, “bolle” e “bust” non sono mai gli stessi.

Paragonare il mercato attuale a qualunque periodo precedente è piuttosto inutile. Il mercato attuale è come quello del 1995, 1999 o 2007? No. Valutazioni, economia, fattori, ecc.… sono tutti diversi da un ciclo all’altro.

Criticamente, i mercati finanziari si adattano alla causa dei precedenti “crolli fatali”. Tuttavia, questo adattarsi non impedirà il prossimo.

Conclusione

Al momento si parla molto dello stato di salute dei mercati finanziari. I prezzi possono restare staccati dai fondamentali abbastanza a lungo perché la recessione economica/degli utili si metta al passo con i prezzi?

Forse. Non è mai successo.

L’appetito speculativo per il “rendimento”, promosso dagli interventi della Fed e dai tassi di interesse soffocati, resta una forza potente nel breve periodo.

Inoltre, gli investitori ormai sono stati “allenati” dai mercati a “mantenere gli investimenti” per “paura di restare fuori”.

I rischi speculativi e l’eccesso di leva lasciano i mercati vulnerabili ad una considerevole correzione. L’unico ingrediente mancante per tale correzione è il fattore che dà il via al “panico per uscire”.

Il tutto ricorda il picco di mercato del 1929, quando il dott. Irving Fisher aveva pronunciato le famose parole: “Le azioni hanno ormai raggiunto un plateau permanentemente alto”.

Il clamore delle voci che proclamano che il bull market può ancora espandersi dice la stessa cosa.

La storia è piena di crolli di mercato che si sono verificati proprio quando la credenza diffusa ha reso eretico chiunque osasse contraddire l’idea bullish.

Quand’è che la “teoria della riflessività” di Soros influenzerà il mercato? Nessuno lo sa con certezza. Ma quello che sappiamo con certezza è che i mercati sono influenzati dalla gravità. Alla fine, per qualunque ragione, quello che sale dovrà anche scendere.

Assicuratevi di gestire il rischio del vostro portafoglio di conseguenza.