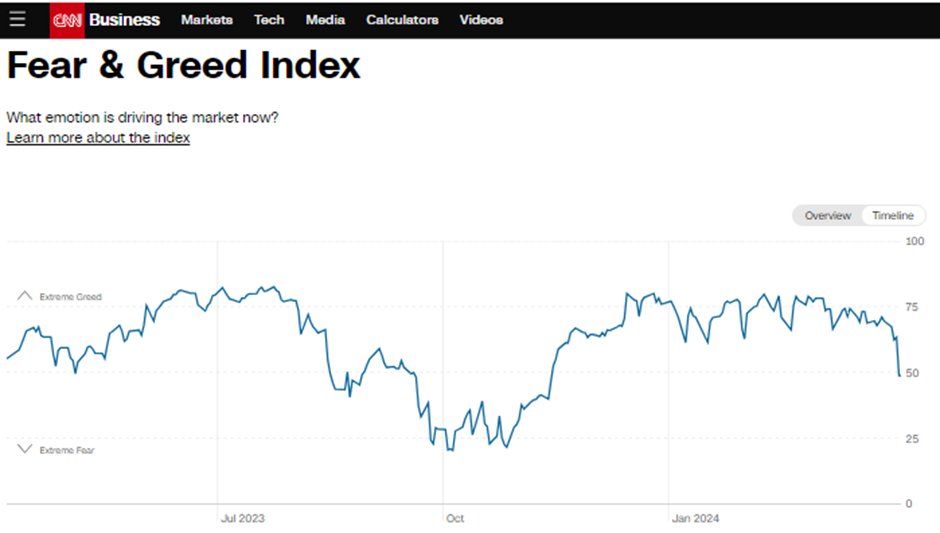

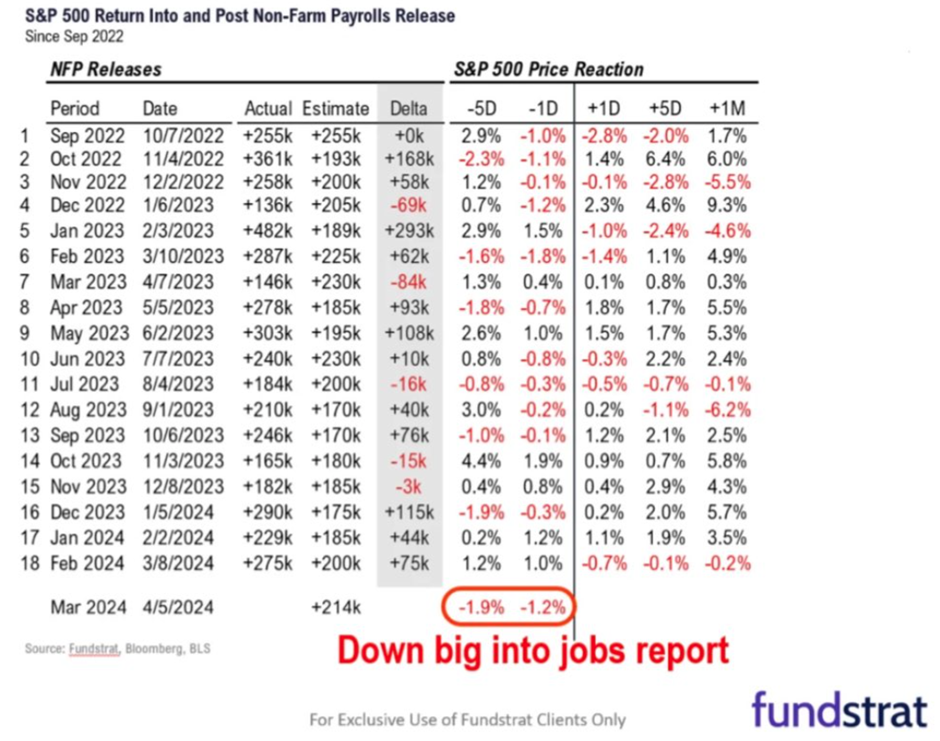

La prima settimana di aprile e l'inizio del nuovo trimestre potrebbero segnare un momento valutativo per Wall Street, con gli investitori in attesa di dati odierni sul mercato del lavoro che potrebbero confermare o ribaltare le attuali tendenze. L'indice S&P 500 ha concluso la sessione di ieri in calo dell'1,23%, evidenziando un'insolita inversione di tendenza a metà giornata, con un'oscillazione intraday che ha superato il 2%. Questa dinamica sta determinando performance settimanale negativa del 2,04%, rappresentando ad oggi la peggiore settimana dell'anno in corso per l'indice. Tuttavia, le preoccupazioni del mercato non si limitano a questi dati. La recente discesa dell'S&P 500 segna una correzione corrente (drawdown) che supera per la prima volta nell’anno la soglia del 2%, più volte menzionata nei nostri daily. Inoltre, il Fear & Greed Index, un indicatore che misura il sentiment degli investitori oscillando tra estremi di "avidità" e "paura", ha lasciato il territorio di "avidità" per la prima volta nel 2024.

Dati che riflettono una crescente cautela ma che, nel complesso, non rappresentano un cambiamento drammatico nella narrativa prevalente del mercato. Dopo il robusto e ininterrotto rally iniziato lo scorso ottobre, la correzione di questa settimana potrebbe rappresentare semplicemente una pausa necessaria, motivata da prese di profitto e da un riequilibrio delle posizioni in risposta al cambio di trimestre. Questa fase di consolidamento potrebbe quindi essere interpretata non solo come normale ma anche come salutare per il mercato, offrendo l'opportunità di stabilizzare le valutazioni e di preparare il terreno per i prossimi movimenti.

Nel daily di ieri riportavamo proprio come: “Una pausa o una leggera correzione potrebbero verificarsi, ma, data la situazione attuale, potrebbero rivelarsi benefiche. Il prossimo dato sull'occupazione non agricola statunitense (NonFarm Payrolls), insieme alla stagione delle relazioni trimestrali, ai potenziali tagli dei tassi a partire da giugno e al contesto politico, introdurranno nuove considerazioni, alimentando la speranza di un "atterraggio morbido" dell'economia globale. Nel secondo trimestre, la prudenza potrebbe rivelarsi una strategia vincente, poiché i motori di crescita, come gli utili in aumento e la riduzione dei tassi, rimangono solidi. Inoltre, la presenza di liquidità abbondante e la rotazione degli investimenti verso mercati con asset più ciclici e accessibili suggeriscono opportunità nell'eventualità di correzioni di mercato.”

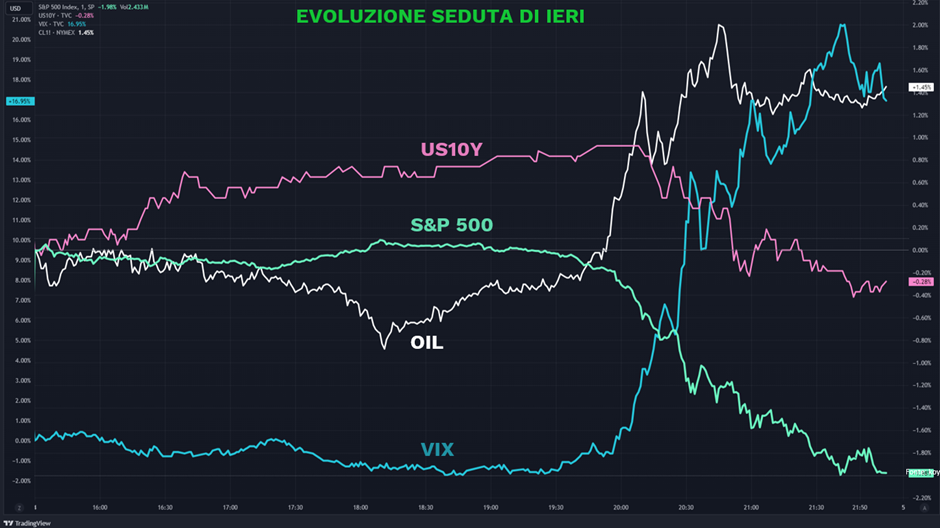

Dopo una giornata che per la maggior parte del tempo aveva visto prevalere il segno positivo, una virata improvvisa ha portato a una chiusura in territorio negativo, sottolineando la fragilità del contesto attuale. Questo cambiamento di direzione è stato innescato da un mix di fattori, tra cui l'acuirsi delle tensioni geopolitiche in Medio Oriente, un rialzo dei prezzi del petrolio e dichiarazioni di esponenti della Federal Reserve che hanno raffreddato le speranze di un'imminente inversione della politica monetaria. I funzionari hanno infatti evidenziato la necessità di attendere ulteriori segnali di raffreddamento dell'inflazione prima di considerare possibili tagli ai tassi di interesse.

Il clima di cautela prevalente si è riflesso anche nel mercato obbligazionario, dove si è registrata un'escalation dell'avversione al rischio. Il rendimento dei titoli del Tesoro USA a 10 anni ha segnato un calo, attestandosi al 4,3%, segno di un rifugio verso asset ritenuti più sicuri. Analogamente, l'indice di volatilità CBOE VIX, che misura la percezione del rischio sul mercato, ha fatto registrare un balzo, superando la soglia dei 16 punti e raggiungendo i massimi annuali.

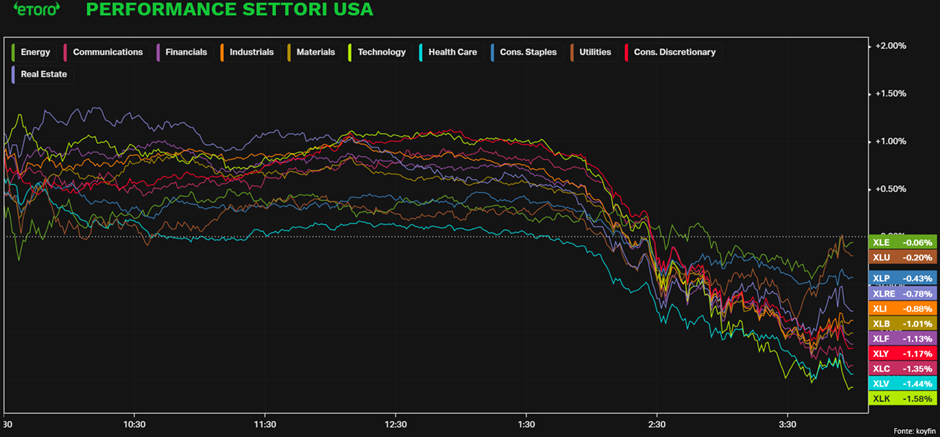

La cautela si è manifestata anche nella performance del settore, con i servizi di pubblica utilità, l'energia e i beni di consumo di base che oggi hanno sovraperformato. Particolarmente significativo è stato il crollo del settore tecnologico, che da protagonista è scivolato in breve tempo alla posizione di fanalino di coda nella sessione di ieri.

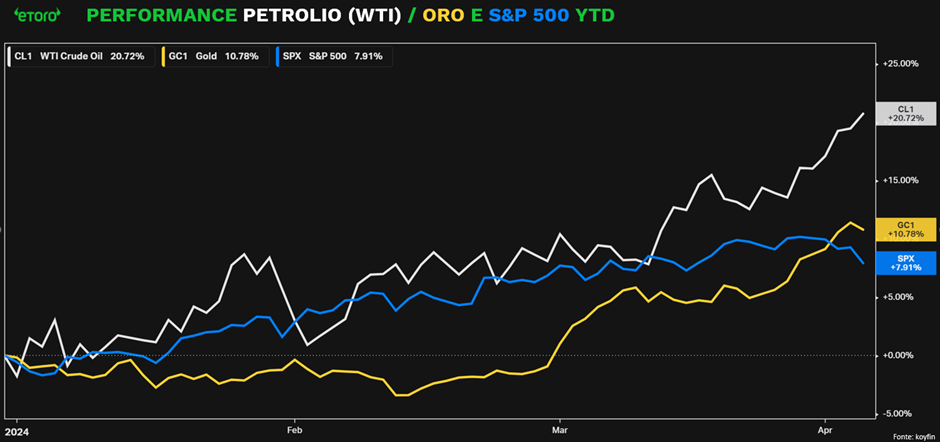

Il recente forte rally delle azioni ha catturato la maggior parte dell'attenzione, mettendo in ombra la notevole ripresa dei mercati delle materie prime. Il greggio è salito di oltre il 20% da inizio anno, mentre l'oro ha guadagnato il 10%.

L'attenzione del mercato si concentra oggi sul rapporto sul lavoro di marzo, un indicatore chiave per comprendere l'andamento dell'economia statunitense e le prossime mosse della politica monetaria. Le previsioni per questo mese indicano un rallentamento nella crescita delle buste paga non agricole, con una stima di incremento di 200.000 unità, e un aumento della retribuzione oraria media del 0,3% su base mensile. Nonostante ciò, la mediana delle previsioni degli economisti per il dato sulle buste paga si posiziona leggermente più in alto, a 215.000, con un range di stime che va da 150.000 a 250.000.

Il dato assume un'importanza particolare alla luce delle osservazioni passate: dall'inizio dell'anno, così come per gran parte del 2022, si è notato un trend secondo cui le previsioni del mercato tendevano regolarmente a sottostimare l'effettivo incremento delle buste paga. In un arco temporale di 26 mesi, gli economisti hanno sottostimato il dato relativo alle buste paga in ben 22 occasioni.

Gabriel Debach

eToro Italian Market Analyst

Disclaimer: Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l'esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l'accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.